※本記事には広告・プロモーションが含まれています。

こんにちは。ガーコです。

本日は「2024年後半は株安と円高が来るかも!?もしもの時に備えて対策しておこう!」という内容です。

2023年秋頃から2024年前半まで、株価は歴史的とも言える大暴騰で、投資をしているほぼ全ての方が含み益を抱えているでしょう。

特に新NISAから投資を始めた方は「おいしい時期」しか知りません。

もしもこれから大暴落が来たら怖くなって、

これ以上資産を減らさないために投資をやめて売却した方が良いのでは?

と思ってしまうかもしれません。

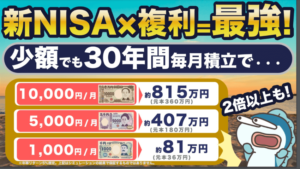

しかしそれでは、せっかくの「長期投資による複利の恩恵」を最大限に受けられなくなってしまいます。

チャンスを失うのはめちゃくちゃもったいない!

そうならないための心の準備をして対策しておきましょう。できれば暴落時に追加投資するための資金を用意しておくこともおすすめです。

株式市場は生き物とも言われ、こうなると予想してことをあざ笑うかのような逆の動きをすることがあります。

記事後半では具体的な対策も紹介しますので、本日も最後までお付き合いくださいませ。

本日の内容はこちらの動画でもわかりやすく解説していますのでぜひご覧ください!

- SBI証券

【PR】公式サイト:https://www.sbisec.co.jp/

国内最大手ネット証券!手数料の安さ、商品品揃えの豊富さ、ポイントのたまりやすさなどに定評あり! - 楽天証券

【PR】公式サイト:https://www.rakuten-sec.co.jp/

証券会社とは思えない初心者にもわかりやすいシステムの使いやすさに定評あり!楽天経済圏とのシナジーも抜群!手数料も超安価! - moomoo証券

【PR】公式サイト:https://www.moomoo.com/jp 米国株の手数料が超安価!アプリがすごく使いやすいことで定評あり!さらに今なら新規口座開設で最大10万円分の株がもれなく当たる!

結論、円高&株安は気にせず長期投資の継続を!

極論に聞こえるかもしれませんが、10年単位の長期間で見た場合、世界経済は成長を続けていきます。

投資においては「今日が一番安い日」と信じて、淡々と継続していきましょう。

円高&株安はコントロールできない

私たちは、こうした株価の上下や為替がいつ円高・円安に振れるのかをコントロールできません。

自分でコントロールできるのは自分の行動のみです。

投資は無理のない範囲で毎月積み立てる、収入が増えたらスポット的に増額する。資産の取り崩しも、現金が必要なタイミングで行う。

つまり全ては自分起点で行うのです。

暴落への備えは必要?

株価はいつが天井でいつが底なのか、それはおそらく誰にもわかりません。

だからこそ、オルカンやS&P500といった低コストインデックスファンドに長期で投資を行うことで、堅実なリターンをねらうことができるのです。

重要なのは、もしも暴落が来た時のために、具体的にイメージしながらもしっかり準備しておくことです。

何をすべきなのかを整理して頭の片隅に置いておけば、迷うことはありません。

2024年上期は円安&株高で資産爆増!

2024年、日本では新NISAが始まり、ほぼ同時期のタイミングで株価はぐんぐん上がりました。

投資を始めた方の多くが含み益を抱えた状態にあります。

資産が増えていくのはうれしい!

2024年上期の相場の強さには2つの要因がありました。

それぞれについて解説します。

日本、アメリカ、世界の株価が強かった!

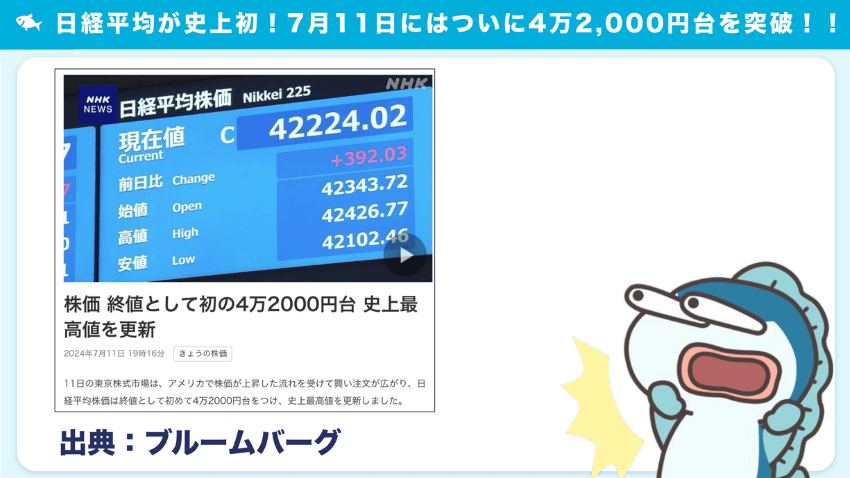

2024年7月、日経平均株価が終値としては初の4万2,000円台の史上最高値を更新しました。

日経平均がついにバブル期を超えたという大きなニュースを目にした方も多かったでしょう。

日本株の株高の主な理由としては次の4つが考えられます。

- 世界的な株式相場の上昇の恩恵を受けた!

- 歴史的な円安の継続による輸出企業の業績が好調!

- 海外投資家の買越し(円安でお得に買える)!

- 東証上場企業の業績好調!

現在は円安が続いています。

円安になると、海外投資家は日本株に安く投資できます。

これが為替による日本株投資の旨みと言われています。

ただし、いくら価格が安くてもそれに見合う価値がなかったとしたら購入する人はいないでしょう。

日本株が伸びているのは為替だけでなく、業績が好調なことが評価されているのです。

また、米国株の株高の主な理由は次のように考えられます。

- なかなか下がらないインフレが徐々に落ち着く

- 雇用統計や消費統計の過熱感が落ち着き出したため、2024年中に利下げが1〜2回の観測高まる

- ビッグテックを中心とした業績好調!

- 大統領選でトランプ再選による上昇相場に!?

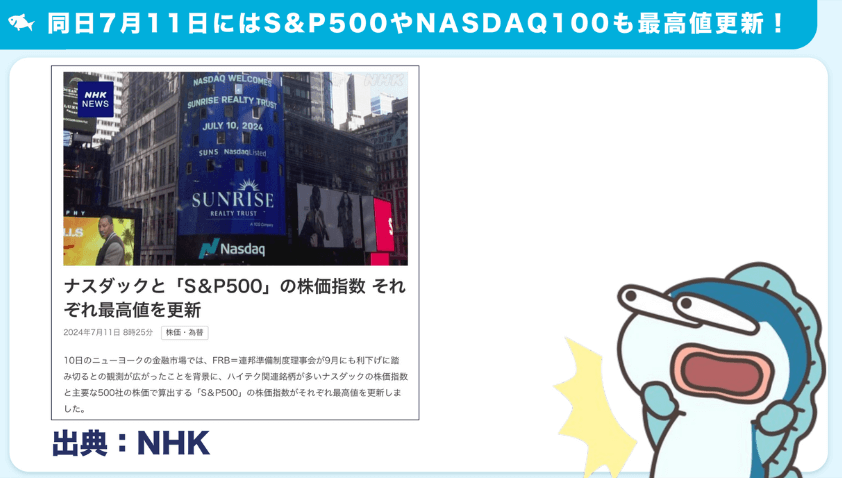

2024年7月、S&P500やNASDAQ100の株価指数も最高値を更新しています。

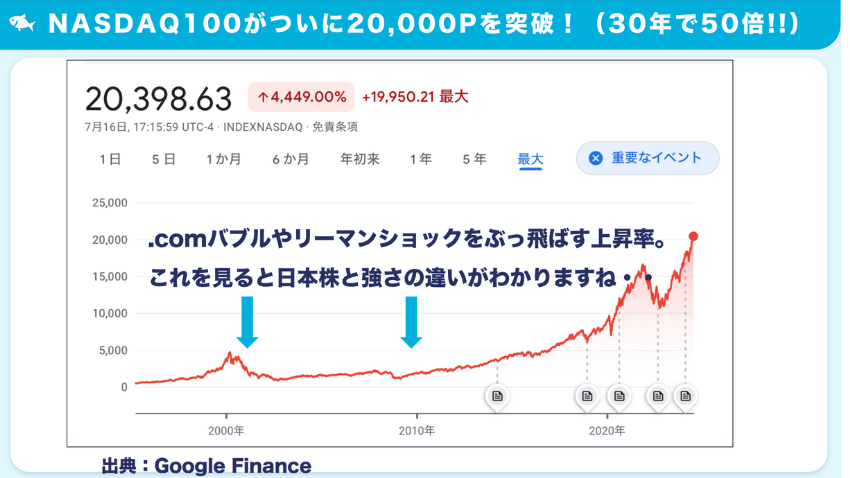

S&P500はついに5,600Pを突破し、30年間で5.5倍となっています。

NASDAQ100もついに2万Pを突破し、30年間で50倍にもなっています。

米国株株高のポイントは、物価高が徐々に落ち着き始めていること、雇用統計や消費統計も予想を下回り始めていることです。

経済を刺激するためにも2024年中に1〜2回利下げが行われる観測が高まり、その結果株高につながっていると考えられます。

日本では円安が進行し、資産がぐんぐん増えた!

円安の勢いは止まらず、2024年7月には一時161円台を記録しました。

2021年1月には1ドル=約103円でしたが、2024年には156円と、50%も円の価値は下落しています。

1ドル=150円の時は、1ドル=100円の時と比較すると1.5倍の価値を持つということになります。

1年前には1ドル=約140円だったのが2024年7月には161円までになり、この円安の恩恵を受けて日本円の投資信託が指数を上回って大きな利益が出ています。

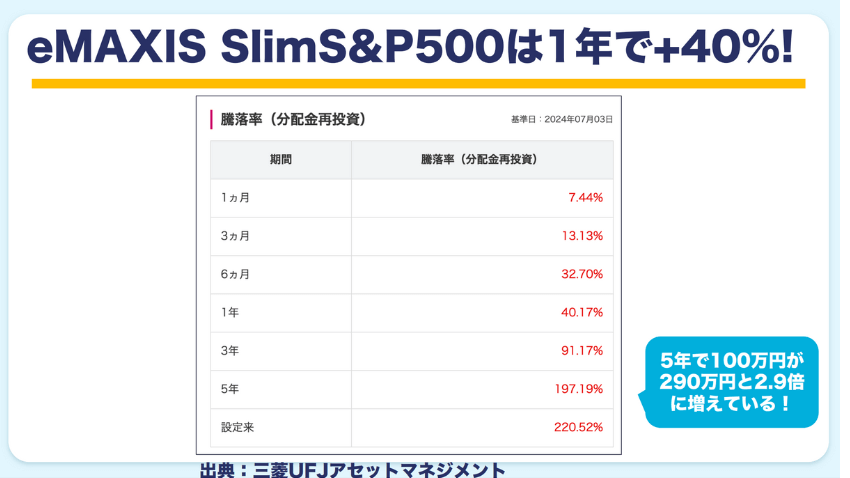

eMAXIS Slim S&P500の騰落率を見てみると、この1年間でプラス40%、5年間では200%近くも伸びています。

100万円を5年間投資すると約3倍近くに

増えてる!すごい!

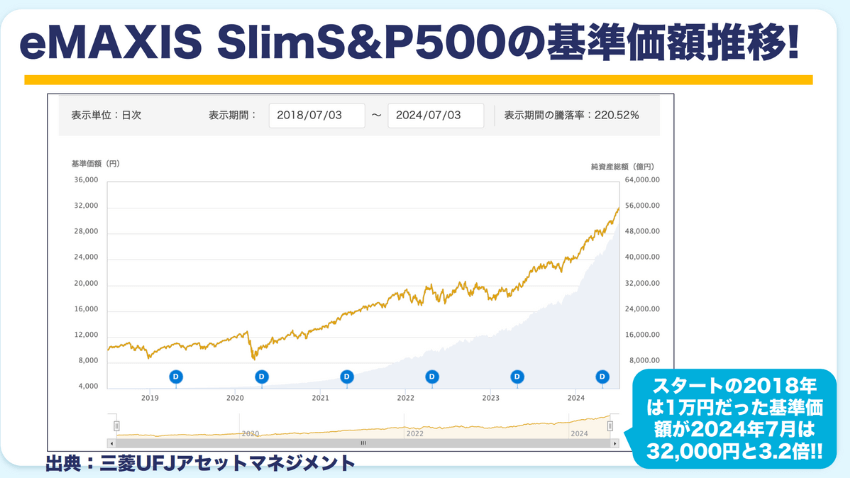

eMAXIS Slim S&P500の基準価額推移のグラフも見てみましょう。

スタート時2018年は1万円だった基準価額が2024年7月には32,000円と3.2倍にもなっています。

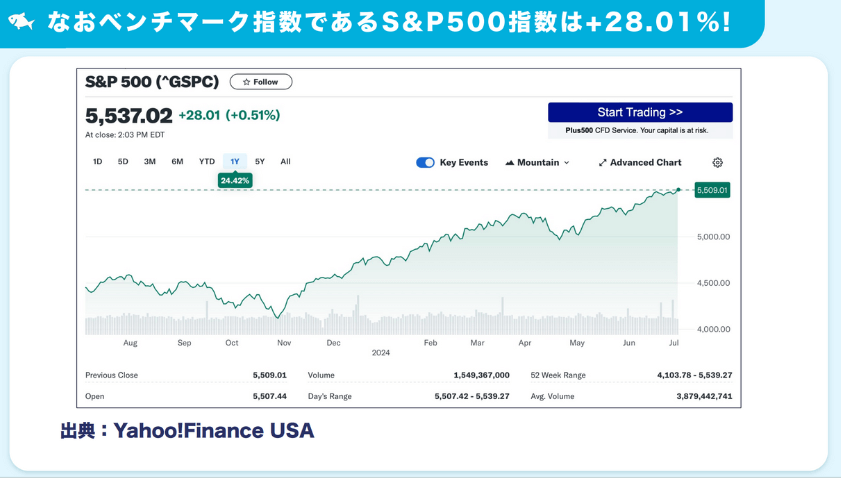

ベンチマークであるS&P500指数は、この1年でプラス28.01%です。

ベンチマークより12%も大きく上昇したのは、円安のおかげと言って良いでしょう。

下期は円高&株安の二重苦で資産減少!?

ここまで2024年上期について振り返ってきましたが、下期はどうなるのでしょうか。

歴史的円安は終了し、円高方向に向かう!?

円高&株安になったらどうなるの?

具体的に、円高になった場合の影響について確認してみましょう。

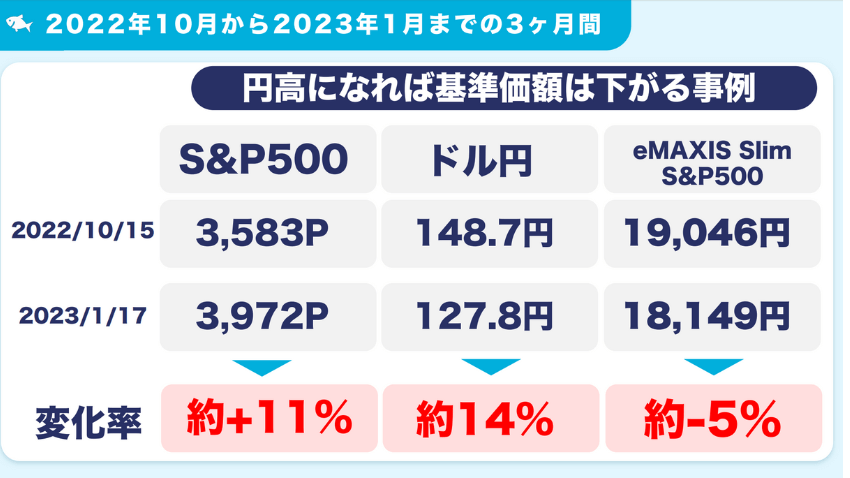

こちらは2022年10月から2023年1月までの3ヶ月間のデータをまとめたものです。

外国株に投資する投資信託の基準価額は、円高になると減少します。

投資信託の評価額は、基準価額と口数をかけたものになりますので、基準価額が下がれば評価額も下がるということです。

2024年後半は円高になる可能性が高いのはなぜ?

2024年後半は円高になる可能性が高いと言われる理由について確認しましょう。

- 米国の利下げが行われれば日米金利差縮小により相対的に円の価値が上がる可能性がある

- 日銀が利上げする可能性がある

- ドル高を嫌うトランプ氏が大統領に復活すれば円高に向かう可能性がある

米国の利下げが行われれば日米金利差縮小により相対的に円の価値が上がる可能性がある

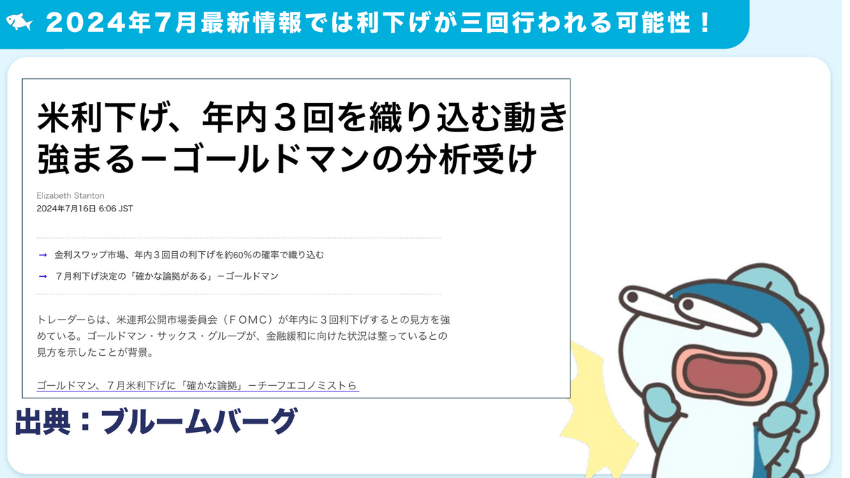

2024年7月の最新情報によると、利下げが3回行われる可能性が出てきています。

利下げが実施されると円の価値が下がる(=円高が進む)メカニズムについておさらいしましょう。

日本では2024年3月に日銀がゼロ金利政策を解除しましたが、実質的な利上げは行われていません。

ここまでの格差があると、みんなドルを買って円を売ります。つまりドルの価値が上がり円の価値が下がる、ドル高円安ということになります。

アメリカでは、コロナ後の景気対策の影響などにより一気にインフレ率が上昇して物価高に。

物が高くて買えないという状況を抑制するために、利上げが実施されてきました。

利上げで物価高を抑えられる?

物価高の原因は、市場にお金があり余っているからです。

それを解消するためにアメリカは利上げを実施し、市場にだぶついているお金を国が吸い上げることでインフレを抑制しようとしてきたのです。

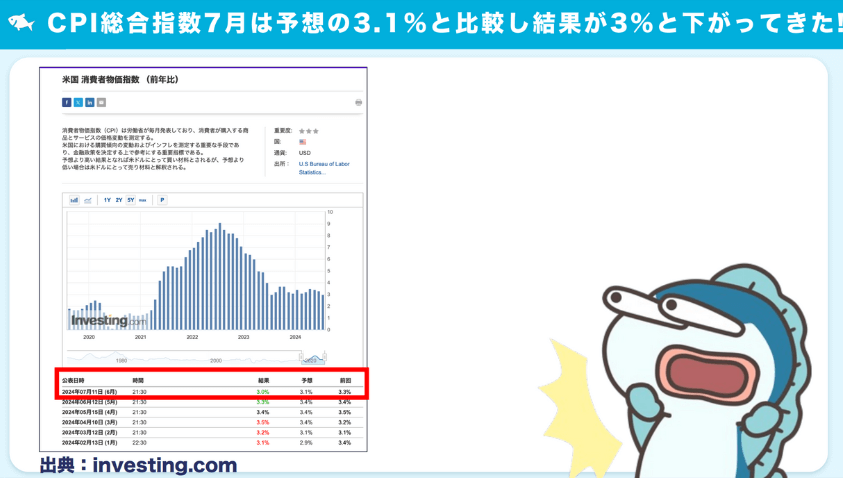

実際に、利上げにより物価はだいぶ下がってきたのですが、2023年後半からは下がらなくなる傾向が見られていました。

しかし2024年7月、少しずつ傾向が変わり始めています。

2024年7月は、雇用統計などの各種指標も予想を下回る結果となっています。

経済が落ち着き始めたら少しずつ正常な状態に戻していくという流れができてきたことから、アメリカでは利下げが行われようとしている、という見方があります。

もしもアメリカの利下げが実行されれば、当然ながら日本とアメリカの金利差は縮まります。現在は、日本がほぼ0%、アメリカや5%ですが、この格差が解消に向かうということです。

そうなると、日本円を買おうかなという人が増加するため、結果として円の価値が上がる、つまり円高になる可能性があります。

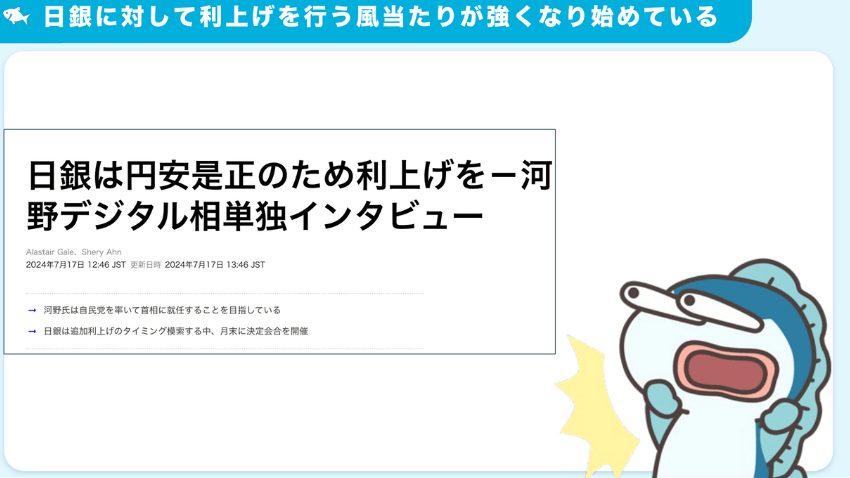

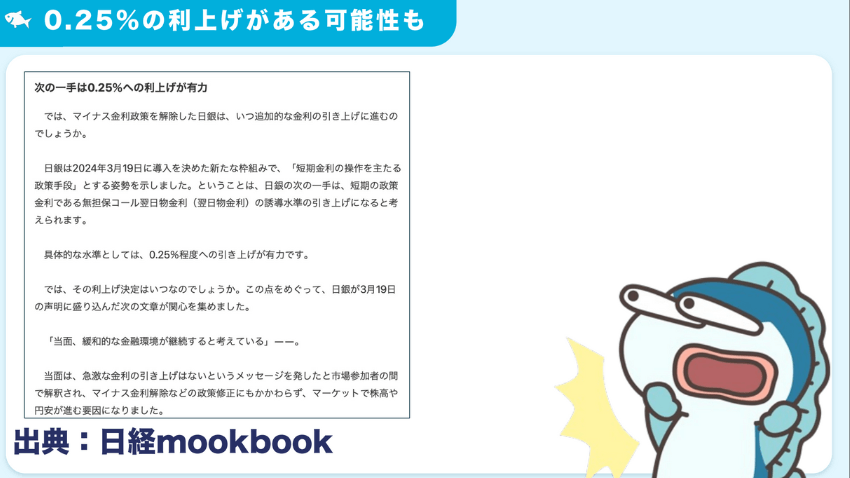

日銀が利上げする可能性がある

長く金利0%が続いている日本では、日銀に対して利上げを行うように風当たりが強くなり始めています。

0.25%の利上げの可能性が有力という説もあります。

ドル高を嫌うトランプ氏が大統領に復活すれば円高に向かう可能性がある

トランプ氏は、ドル高是正にかなり力を入れるという姿勢を見せています。

製造業から大きく支持を得ているトランプ氏は、今の極端なドル高はアメリカからの輸出で不利になるため解消すべきであると主張しています。

S&P500やオルカンなどの指数も株安へ!?

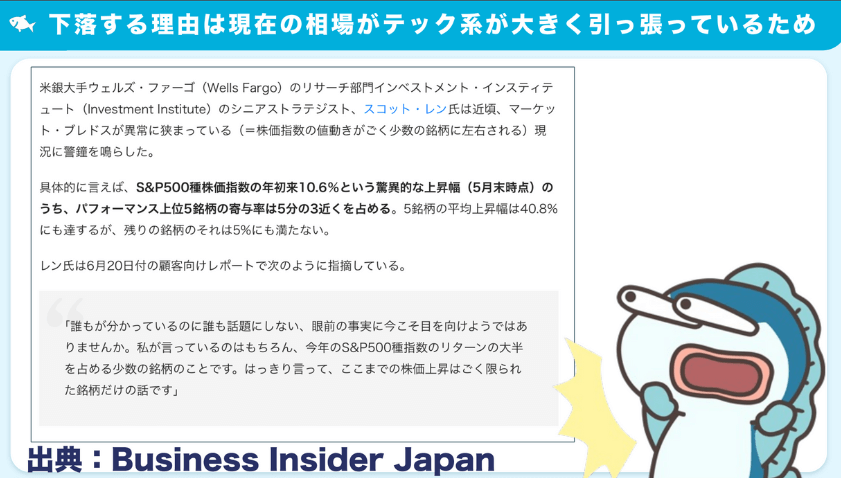

JPモルガンのコラノビッチ氏や、アメリカの大手金融機関であるウェルズ・ファーゴによると、S&P500は今後下落するという予測が出ています。

このような予測がある一方で、アメリカの利下げがあれば債券に流れていた資金が株式に向かうことで株高になる可能性があります。

さらに、トランプ氏が大統領になれば経済刺激策が実施されて株高になる、というシナリオもないとは言えません。

株価の未来は誰にも読めません。

しかし、S&P500やオルカンのベンチマークであるMSCI-ACWIの株価が下がれば、eMAXIS Slim S&P500やオルカンに投資している人の資産は減少します。

円高と株安の二重苦が来た時の対策3選

ここまでは2024年後半が円高&株安になる可能性についてお話してきました。

私たちはどうしたら良いのでしょうか。具体的な対策を3つ紹介します。

狼狽売りだけは絶対に避けよう!

円高になり、株価が下がると、保有資産評価額も当然下がります。

資産がどんどん溶けていく…もう、売ってしまおうかなぁ?

と思う方も多いでしょう。

SNSなどでは「暴落煽り」の文言ばかりが目に付きます。

しかし、そんな情報に惑わされてはもったいない!

株は安い時に買ってこそ、利益につながるものです。

個別株だけでなく、投資信託でも同じことが言えます。

安いうちに買っておけば、将来基準価額が上がった時に資産が増えることが期待できます。

でも、落ちたナイフを拾うなという言葉もあるし…

暴落時に投資はやめようという見解もありますが、それは将来性がなくなった個別株の話です。

私たちが投資するS&P500やオルカン、NASDAQ100は、長期で右肩上がりに成長してきたインデックスですから、これには当てはまりません。

目先の相場に惑わされることなく淡々と投資を続け、余裕ができたら買い増し、が基本です。

過去の例でお話しすると、2022年は株価が右肩下がりの1年でした。

そこで狼狽えずに、むしろ「同じ金額でも安くたくさんの口数が買えてラッキー!」とばかりに積立を継続。

余剰資金があったら、タイミングを見計らって通常の積立の他に買い増し。

2022年に安くたくさん買えた投資信託が今も成長し続けています。

SNSやネットの情報を見ていちいち焦って売却する必要はありません。

ご自身の老後の生活を豊かにするために、長期的な視点を持って市場から退場することなく投資を続けましょう。

円高のメリットを理解し積立投資継続!

円高になると保有資産額が減ってしまうマイナス面ばかりに目が行きがちですが、一方で円高にもメリットはあります。

例えば、1ドル=150円の場合、1万ドル分の外国株を買うのに150万円が必要です。円高で1ドル=100円になれば同じ1万ドル分の外国株が100万円で買えます。

現在資産を形成中で今すぐ取り崩す必要のない方は、円高になれば多くの口数が購入できてむしろお得なのです。

円安の時より多くの投資信託を購入できるのが円高のメリットであることを理解しておきましょう!

ルールを決めて買い増しを検討しよう!

円高の時は、投資信託の買い増しがおすすめとお話してきました。

では、いったいどのタイミングで買い増しすれば良いの?

と、悩んでしまいますよね。

そんな時のために、独自のマイルールを決めて、それに合致したら買い増しを検討するのもおすすめです。

マイルールって?

やや玄人寄りにはなりますが、「安い時にどれだけ仕込めたか」が将来のパフォーマンスを大きく左右します。

少し難しいかもしれませんが、興味のある方はマイルールをぜひ検討してみてください。

注意点としては、資金を一度に突っ込まないこと。株価がどこまで落ちるのかは誰にもわかりません。

例えば、「資金を20%ずつ5回に分けて投資する」というように、こちらもマイルールを決めておくと良いでしょう。

まとめ

本記事では「2024年後半は株安と円高が来るかも!?もしもの時に備えて対策しておこう!」という内容でお伝えしました。

円高&株安が来ると、eMAXIS Slim S&P500やオルカンの保有資産評価額がガクンと下がる可能性があります。

そんな時でも焦らずに、この3つを実行!

- 狼狽売りだけはやめよう

- 円高のメリットを理解しよう

- マイルールを決めて買い増しを検討

2024年後半、もしも本記事で紹介したような円高&株安になったら、落ち着いて対策を思い出してください。

逆に本記事での解説とは違う結果となった時は、またいつか来るかもしれない暴落に備える材料としましょう。

最後までお読みいただき、ありがとうございました!

最後にお知らせです。ガーコちゃんねるの公式LINE作りました!

資産運用に役立つ豪華特典を無料でお配りしていますので、ぜひお友だち登録をしてお受け取りください🙇