※本記事には広告・プロモーションが含まれています。

こんにちは。ガーコです。本日は、インデックスよりもアクティブファンドの方がプロが選んでいるから良いんじゃないの?信託報酬0.5%なんて大した差じゃないでしょ、などの疑問にお答えしていきます。

本日の内容をご視聴いただければ買ってはいけない投資信託の特徴区に分けて、自分の中に投資信託を選ぶ基準ができるはずです!

それでは本日も最後までお付き合いくださいませ。

- SBI証券

【PR】公式サイト:https://www.sbisec.co.jp/

国内最大手ネット証券!手数料の安さ、商品品揃えの豊富さ、ポイントのたまりやすさなどに定評あり! - 楽天証券

【PR】公式サイト:https://www.rakuten-sec.co.jp/

証券会社とは思えない初心者にもわかりやすいシステムの使いやすさに定評あり!楽天経済圏とのシナジーも抜群!手数料も超安価! - moomoo証券

【PR】公式サイト:https://www.moomoo.com/jp 米国株の手数料が超安価!アプリがすごく使いやすいことで定評あり!さらに今なら新規口座開設で最大10万円分の株がもれなく当たる!

なんとなく大手銀行・大手証券会社だし信用できる

自分はよくわからないけどどうやらリターンは良いらしく未来も明るいと言われたらつい

となってしまうことだけは避けましょう!

大切なお金です。自分のオールを他人に任せてはいけません。

ただ、難しいことはありません。

ポイントさえ押さえておけば平均リターンはプロの投資家でなくても出すことが可能です。「人に言われたから買う・売る」ということを避けるだけでも長い投資人生を楽しく乗り切ることが可能です!

詳細はこれからご紹介します!まずは大前提のスタンスの部分です。

それは一言で言えば「人の言葉を鵜呑みにして調べずに買うこと」「自分で選ぶというスタンス」が超重要です!

買っては危険な投資信託の見極め方については、本日は初心者の方でも簡単に注意できるポイントをご紹介します!

買ってはいけない投資信託の特徴3選

1.対面金融機関推奨の商品

提案される商品が必ずダメだ、というわけではありません。投資全般、共通して、調べずに鵜呑みにしてはいけない、これはそうなのですが、特に対面型の営業さんからは「高コスト」な投資信託を提案されるケースが多いです。

しかし、「高コスト」って言っても、信託報酬のコンマ以下の小数点の差なんて大したことないんじゃないの・・?

たかだか0.1%のコスト差なんて

と思ったら大火傷します!

シミュレーションしてみましょう!

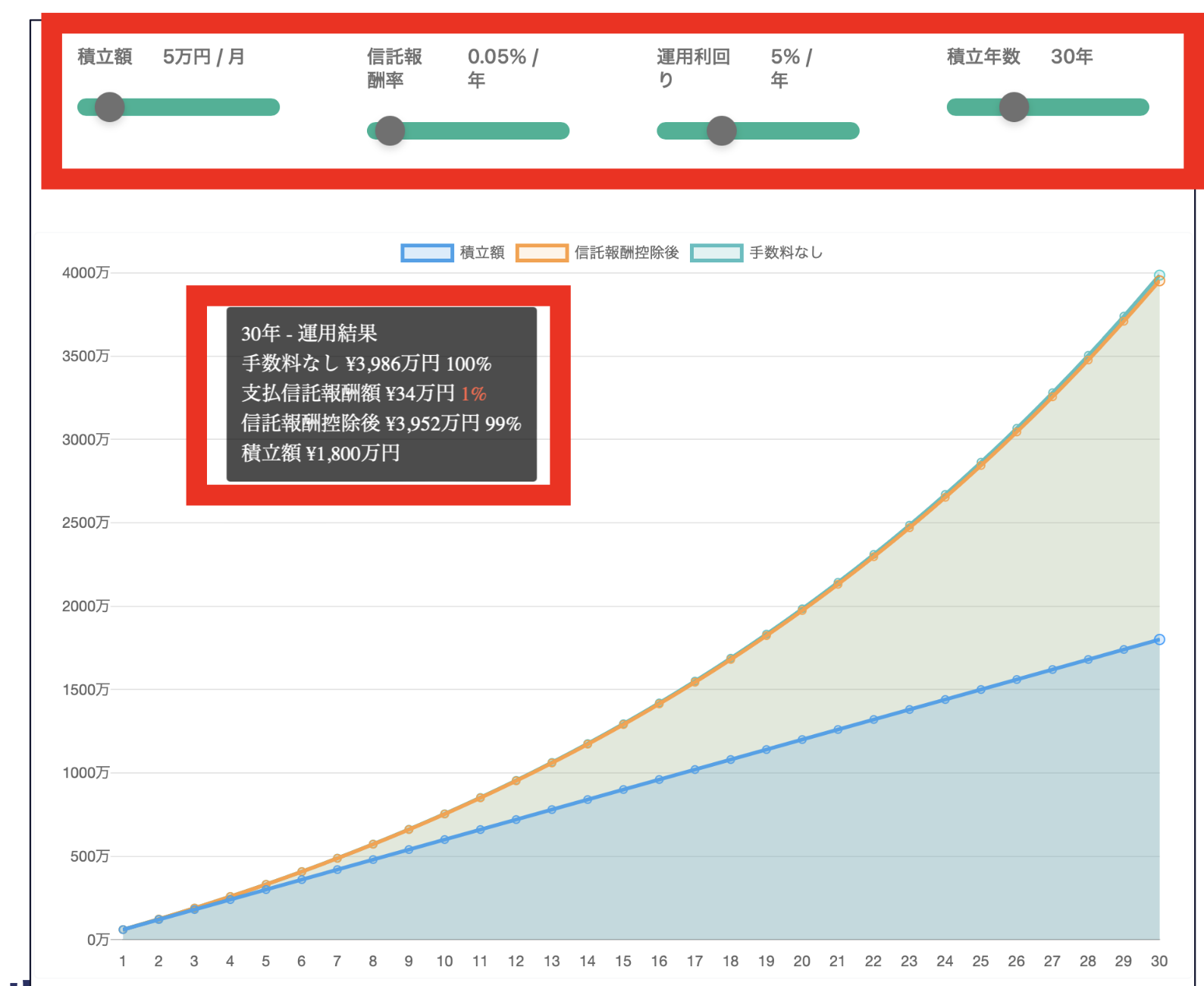

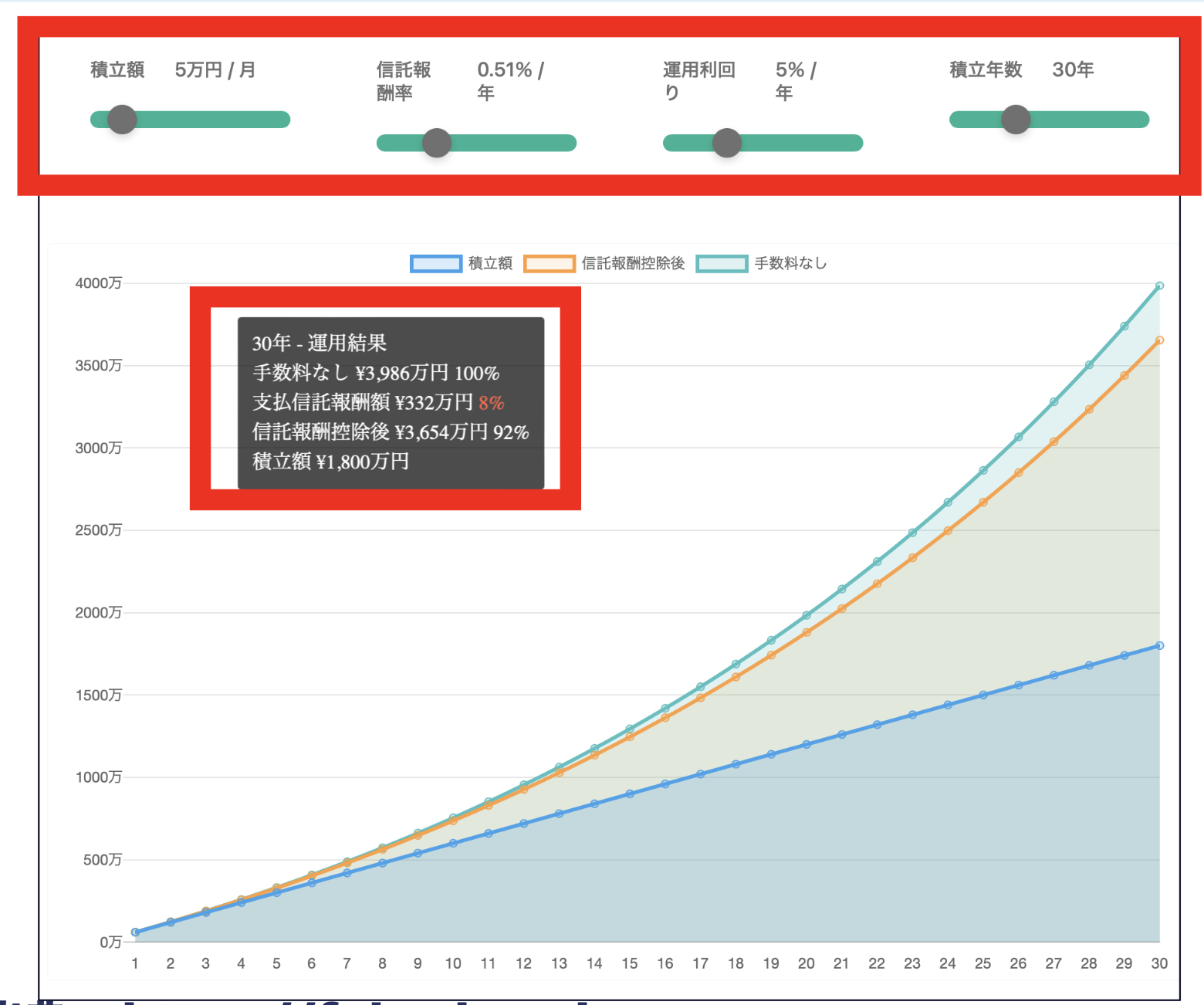

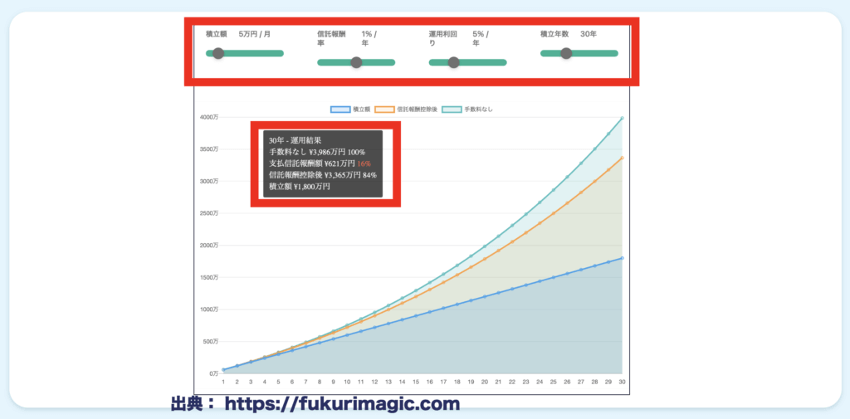

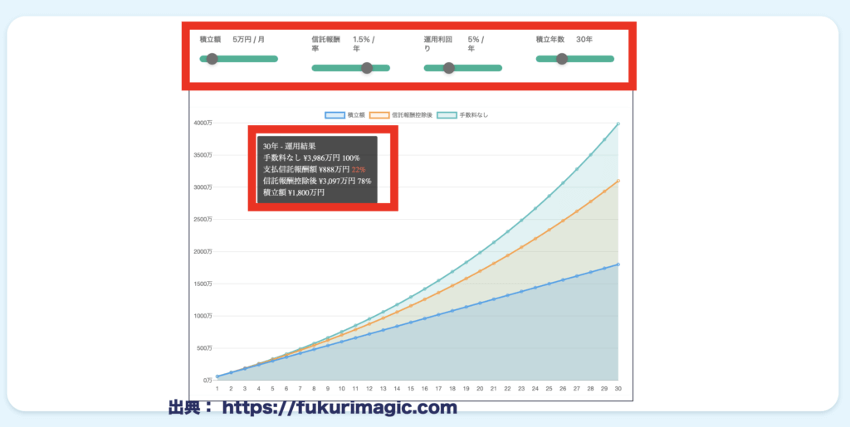

- 毎月の投資金額は5万円

- 年率利回り5%

- 積立は30年

でシミュレーションしてみます!

商品A:信託報酬0.05%

総支払コストが34万円!

出典: fukurimagic.com

商品B:信託報酬0.5%

総支払コストが332万円!

出典: fukurimagic.com

商品C:信託報酬1%

総支払コストが621万円!

出典: fukurimagic.com

商品D:信託報酬1.5%

総支払コストが888万円!

出典: fukurimagic.com

0.05%が合計34万円に対して1.5%は合計888万円なので854万円ものコストの差が!!

仮に同じ運用利回り5%だとしたら大変な差ですよね。信託報酬は%なのでリターンが良くなれば良くなるほどさらにたくさんむしり取られます。

コンマ数%の差でも長期間投資して複利の恩恵で資産が増えると同時に信託報酬も増えるのです。

さらにこの後「金融業界の構造的なジレンマ(闇)」についてもご紹介しますが、対面で相談できる親切な営業さんが登場するのは多くが商品を決めるまでではないでしょうか。

この後、メガバンクや大手証券会社とネット証券大手の投資信託ランキングを比較するのですが、その際に投資信託のコストについても比較します。

しかし、優しく丁寧な営業の方が多いのに、本当にそうだろうか?

と思うこと、ありますよね。

では実際にネット証券と大手証券・大手銀行の売れ筋投資信託のランキングを比較してみましょう!

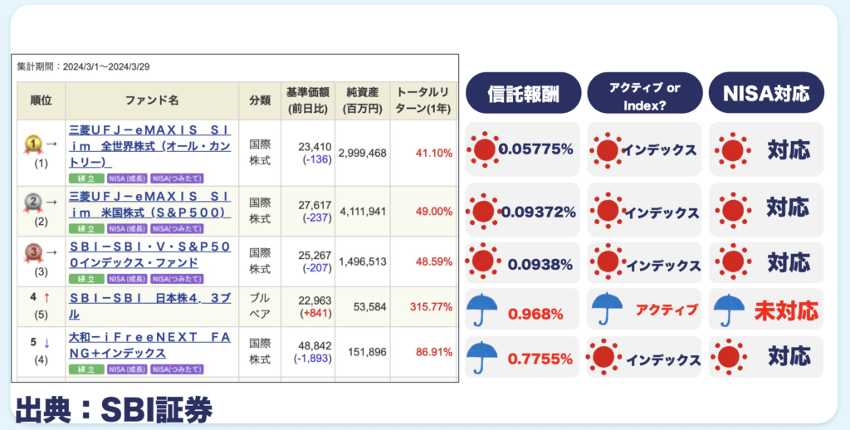

SBI証券2024年3月の投信販売金額ランキング

出典: SBI証券

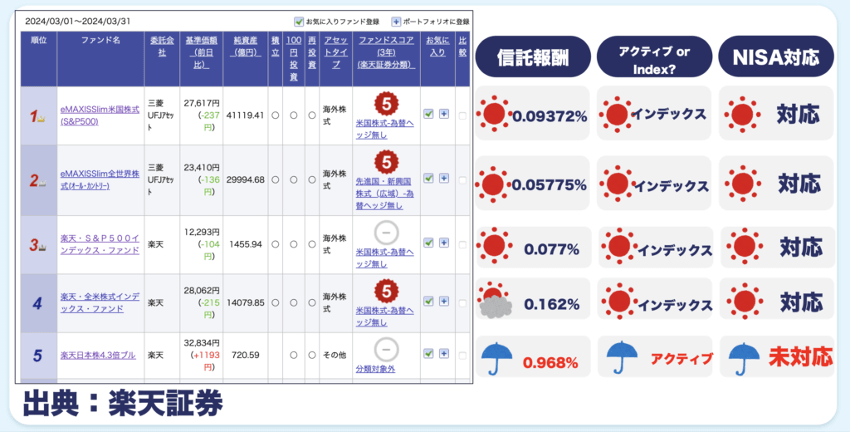

楽天証券2024年3月の投信販売金額ランキング

出典: 楽天証券

アクティブファンドは各社とも日本株のブル4.3倍という鬼レバレッジ商品のみ、という結果でした。なぜか人気ランキング上位に来る不思議です・・

ネット証券は対面の営業さんなどいませんので自分で情報収集して自分で選び自分でネットでポチッと注文します。

つまり自分で選んで注文する多くの人はS&P500や全世界株式など広く分散されたインデックスファンドでかつ、信託報酬が安くNISAにも対応しているeMAXIS Slimシリーズなどを選ぶわけです。

では、メガバンクやゆうちょ銀行、大手証券会社はどうでしょうか?

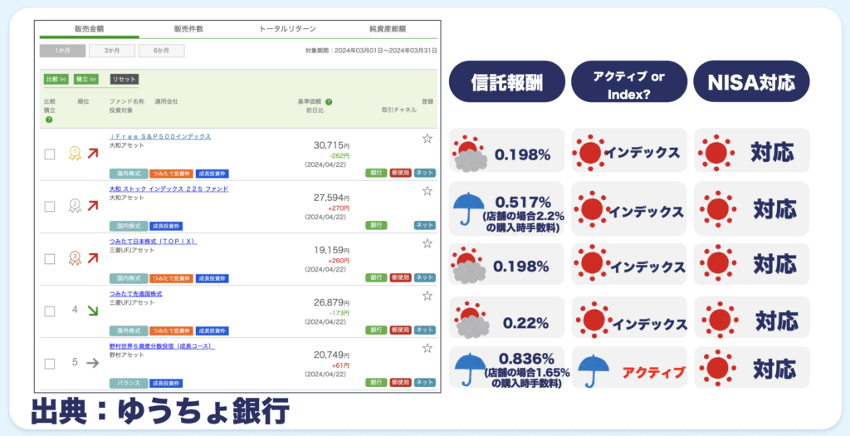

ゆうちょ銀行2024年3月の投信販売金額ランキング

出典: ゆうちょ銀行

さらに商品によっては購入時手数料が取られます。

仮に3%なら100万円なら3万円、500万円なら15万円、投資するためだけにこんなに多くの手数料を支払うのはやはり避けたいところです・・・

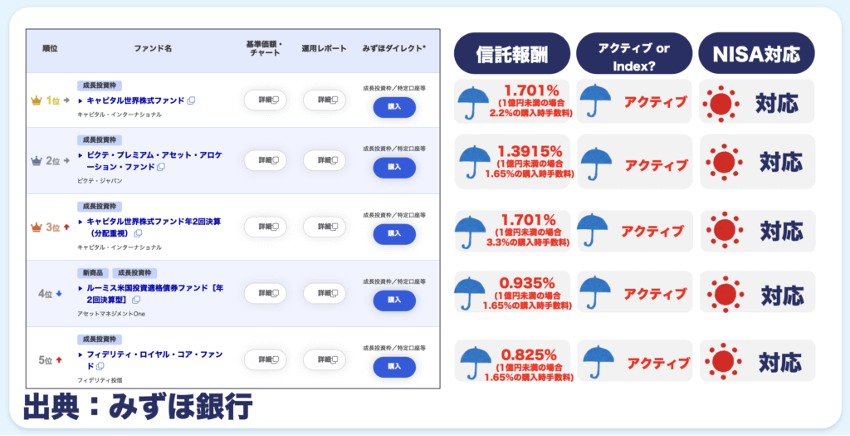

みずほ銀行2024年3月の投信販売金額ランキング

続いてはみずほ銀行です。こちらはさらにすごいです!

出典: みずほ銀行

さらに購入時手数料がすべてかかる・・

購入前には必ず中身を確認したい!

大手証券会社はどうでしょうか・・?

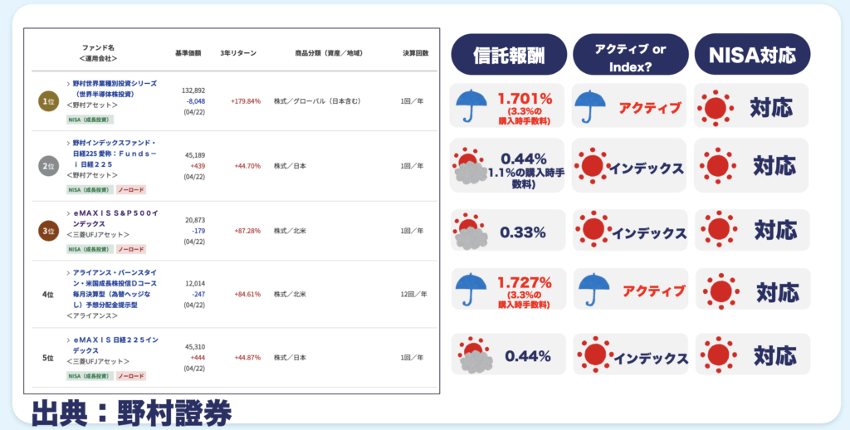

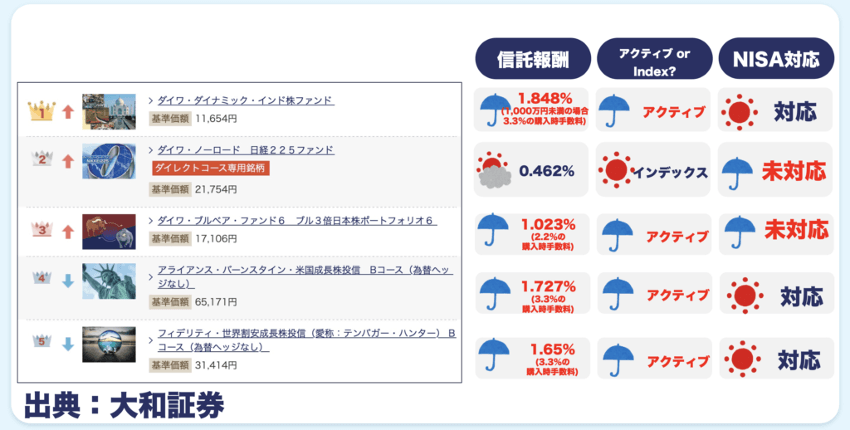

野村證券の投信販売金額ランキング

出典: 野村證券

大和証券の投信販売金額ランキング

出典: 大和証券

なぜ大手ネット証券と、対面型のメガバンク・大手証券会社だとこんなにも上位ランキングの商品が違ってくるの・・?

ご承知のとおり、メガバンクや大手証券は対面型の営業を抱える人件費、さらに駅前一等地に店舗があるので土地代やテナント料などの固定費がすごいです。

このコストを誰が負担するのか、となったときに、やはりそこはお客さんにコストを負担してもらうことになるわけです。

仮に信託報酬1.5%の商品で均等割なら1社0.5%ですね。これが仮に信託報酬0.06%なら1社あたり0.02%です。

仮に1億円の投資があったときに、前者なら販売会社である証券会社の手数料は50万円ですが、後者なら2万円です。50万円と2万円と驚愕の差が出ますよね。

1,000万円の投資でも5万円と2,000円と4.8万円差が開きます。

2,000円のために駅前の一等地、高コストな人材を抱えていては到底やっていけません。

対面型の金融ビジネスで会社を維持しようとすれば高い商品を売らざるを得ないのです。

我々投資家としては、特に注意が必要なのは、S&P500や日経225、全世界株式などのインデックスファンドです。

指数に連動を目指すファンドで運用結果に大差はつきません。

それなのにコストが違うとなると本当に無駄なコストだけを支払っていることになる可能性が高くなるのです。

しかし現実にはジレンマがあり高コストな対面型の会社は最良の提案をしたくても会社の維持運営を考えればやりたくてもできない、という現実があるのです。

さらに手数料というのは商品を保有している間は毎年必ず引かれます。営業さんに相談しなくなった後もずっと高いコストを支払続けることになる可能性があるわけです。

もちろん対面で親切かつ丁寧に対応されることで安心して投資できる、こういった側面があることも事実です。しかし金融ビジネスに「金融業界の構造的なジレンマ(闇)」があると思われます。

どれだけ営業さんその人自身が「いい人」でも提案される商品が良い投資商品かどうか、それは最終的には我々が判断しなければいけない、ということです。

2.設定されたばかりの商品

投資信託の目論見書にある「信託報酬」はどこまで費用に含めるか、各社によって異なるんです!

そのため、実際のコストというのは運用して1年経過した「運用報告書」をみないとわからない、ということなんです。

例えば、 PayPay証券のPayPay投信NASDAQ100は信託報酬0.417%(当時)に対して2023年6月の運用報告書では実質コストが0.917%、なんと隠れコストが0.462%と信託報酬の倍だったのです!

ここまで極端な例はそれほど多くはありませんが、やはり目論見書の信託報酬よりも重要なのは「実質コスト」です。

その「実質コスト」がわかるのは運用して1年経過した後、「運用報告書」の中でわかります。そのためできるだけ運用報告書を確認した上で投資するのがおすすめです!!

3.テーマ型、タコ足配当

先ほど野村證券のランキング1位に半導体のテーマ型ファンドがありましたがやはりかなりの高コストでした。テーマ型投資信託は信託報酬が高い傾向にあります。

もしも特定セクターに投資したいなら私ならインデックスに連動するものを選びます。

例えば半導体ならSOX指数というものがあります。

SOXのように時価総額加重平均ならその時代時代でイケてる企業に多めに投資してくれます。

さらに毎年9月に銘柄入れ替えがあるのでいけてない企業は自動的に排除されるので本当に便利でコストが安いのです。

さらに蛸足配当のある投資信託にも注意しましょう!分配金が多くでる銘柄は特に注意です。

目論見書の分配金の支払いの部分で確認できますのでぜひチェックして見てください。

投資信託、選ぶときはここをみよう!

初心者の方が投資信託を選ぶときのチェックポイントをまとめてご紹介します!ぜひご活用ください!

インデックスファンドか?

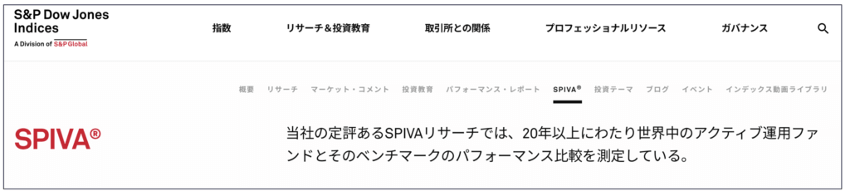

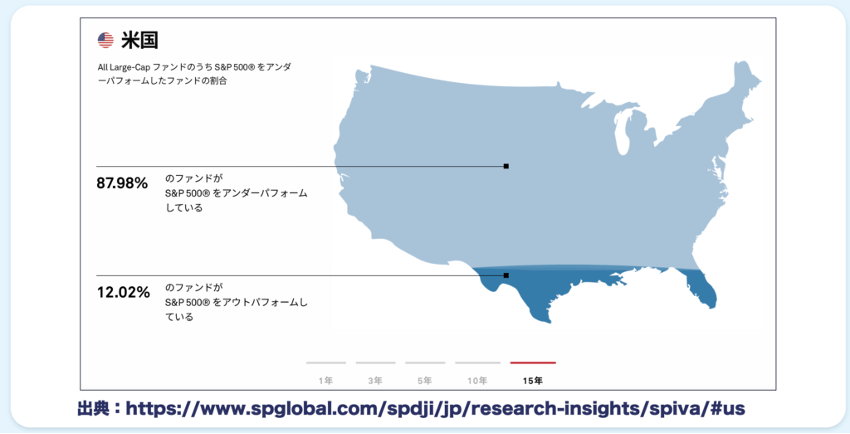

プロが作ったアクティブファンドの方が良さそうに思えますが、実は勝率ではインデックスが上なのです。

S&Pダウジョーンズインデックスの定評あるパフォーマンス比較

出典: spglobal.com

アメリカでは直近15年間で8割のアクティブファンドが負けている

出典: spglobal.com

期間は最大15年間まで比較できますが期間が長くなればなるほど勝率はインデックスの方が上になります。

これは信託報酬などのコストの差も影響していそうです。

他のインデックスファンドと比較したコストは?

注意しましょう。

設定された日はいつころか?

設定されたばかりの商品は「実質コスト」がわかりません。

安全を見るのであればその商品が「運用報告書」が出る1年後以降に購入するとよさそうです。

純資産額は増加傾向か?

純資産額が増えないファンドは早期償還などのリスクがあります。

純資産額があっても減少傾向のファンドは要注意です。

過去の最大ドローダウンはどの程度か?

最大ドローダウンとは短期間でも一時的に最大資産から下落した率を言います。

ここ10年絶好調のS&P500もリーマンショック時は50%近くの最大ドローダウン率です。

長期的なリスクとリターンはどの程度か?

長期的なリスクとリターンも確認しておくべきです。

リターンだけでなくリスク、つまり価格の振れ幅についても確認しておきましょう!

まとめ

本日は新NISAをきっかけに投資を開始したけど、どの商品を選べば良いか迷っている、商品選びの判断軸が欲しい、という方に選んでは危険な投資信託の3つの特徴をご紹介してきました。

eMAXIS SlimのS&P500や全世界株式などしか買ってないよ、という方も、長い目で見れば今後違う商品が欲しいかも、となる時があるかもしれません。

そうした時にこそ本日の内容はお役立ちいただけるかと思います。

本日の内容が今後の皆さまの長い投資人生における一つの参考になれば嬉しいです。

最後までお読みいただき、ありがとうございました!最後にお知らせです。ガーコちゃんねるの公式LINE作りました!資産運用に役立つ豪華特典を無料でお配りしていますので、ぜひお友だち登録をしてお受け取りください🙇