※本記事には広告・プロモーションが含まれています。

こんにちは。ガーコです。本日は2024年にスタートする新NISAについて、非課税口座の新NISAでも課税される場合がある、2つの課税されるケースをご紹介します!

え、嘘でしょ?だって新NISAって非課税が売りじゃないの?

と思いますよね。

しかし、実は知らないと損をする、配当金が課税されるケースがあるのです。

特に、外国株や海外の高配当ETFの購入を検討している方、国内の外国株への投資をする投資信託や東証ETFを購入予定の方は要注意です。

さらに後半は配当金を受け取る方であれば注意したい、もう1つの課税されるケースをご紹介します。実は証券会社の設定次第では配当金に課税されるケースがあるので具体的な設定方法もご紹介します!

配当金を受け取る予定の方は、新NISA開始前に絶対設定しておきたい内容です!

それでは本日も最後までお付き合いくださいませ。

- SBI証券

【PR】公式サイト:https://www.sbisec.co.jp/

国内最大手ネット証券!手数料の安さ、商品品揃えの豊富さ、ポイントのたまりやすさなどに定評あり! - 楽天証券

【PR】公式サイト:https://www.rakuten-sec.co.jp/

証券会社とは思えない初心者にもわかりやすいシステムの使いやすさに定評あり!楽天経済圏とのシナジーも抜群!手数料も超安価! - moomoo証券

【PR】公式サイト:https://www.moomoo.com/jp 米国株の手数料が超安価!アプリがすごく使いやすいことで定評あり!さらに今なら新規口座開設で最大10万円分の株がもれなく当たる!

新NISAの概要を超特急でおさらい!

本日の課税のルールについて理解を深めるには、基礎知識として新NISAの基本ルールを理解するのが前提です。

主要なポイントを超特急で解説します!

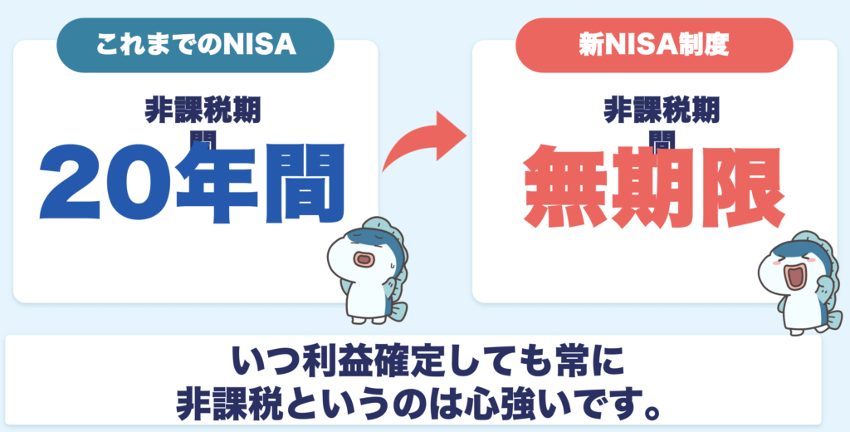

新NISAの特徴①:非課税期間が無期限

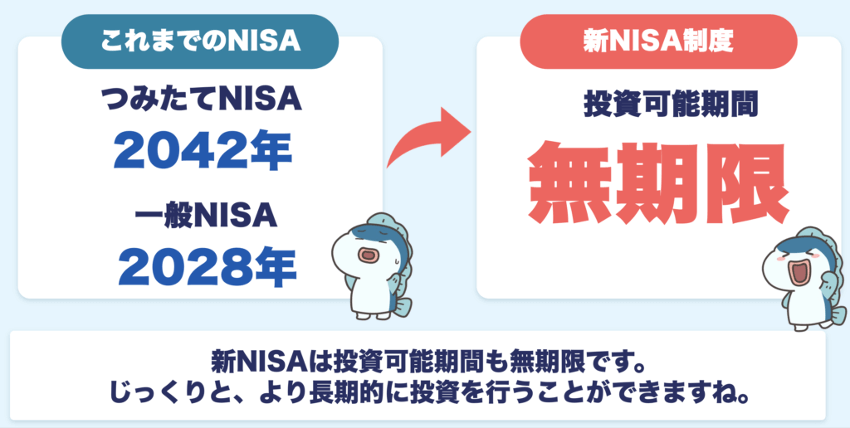

新NISAの特徴②:投資可能期間が無期限に!

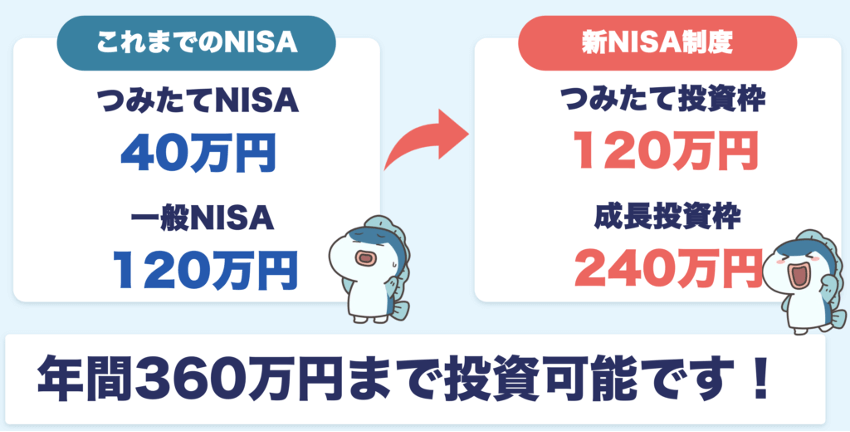

新NISAの特徴③:つみたて投資枠と成長投資枠の併用可能!

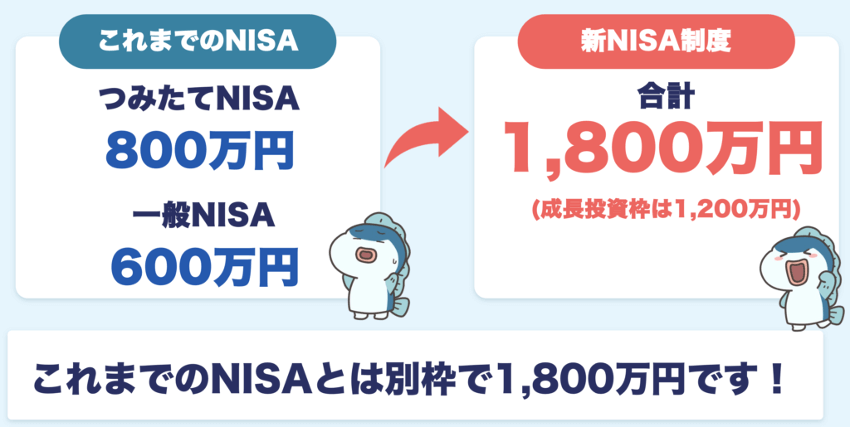

新NISAの特徴④:生涯運用投資枠が増加

新NISAの特徴⑤:投資可能枠の再利用が可能に!

2023年までのNISAは「一般NISA」と「つみたてNISA」の併用はできませんでした。そのため使いづらかったのです。

つみたてNISAに選ばれる銘柄はeMAXIS SlimオルカンやSP500など人気の銘柄もありますが数が少ないところがネックでした。

しかし、2024年の新NISAは「成長投資枠」と「つみたて投資枠」は併用が可能になります!そのため、仮に「成長投資枠」しか選ばれてなくても購入可能です!

本日の内容は国内株や投資信託、外国株・海外ETFで配当金が出るものについては対象となる可能性があります。

しっかりと内容を理解して「知らない間に課税されていた」というケースは無くしていきましょう!

新NISAの外国株の配当金課税は必ず課税!

まずは配当金に関する課税ルールについて確認しましょう!

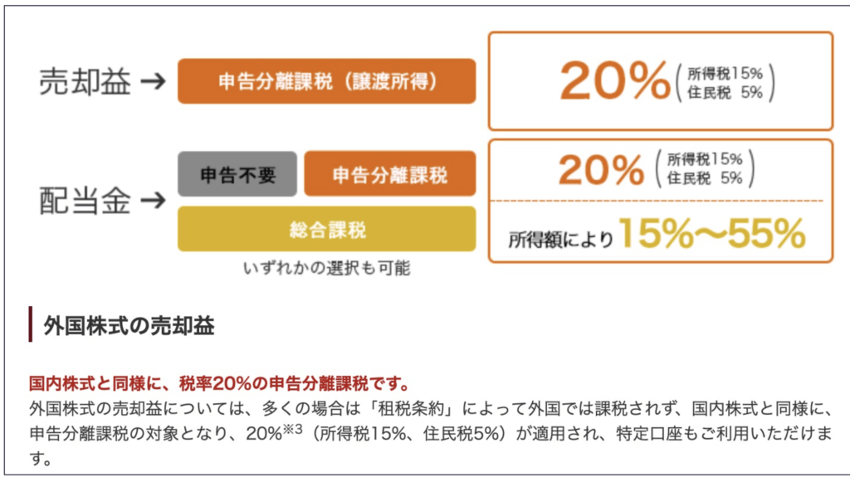

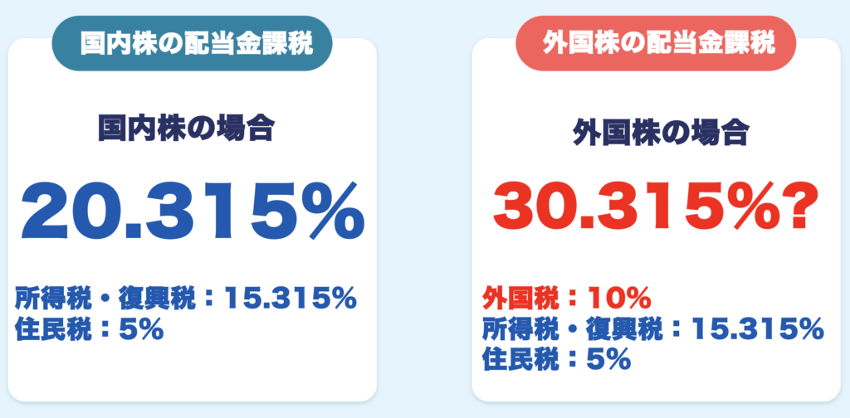

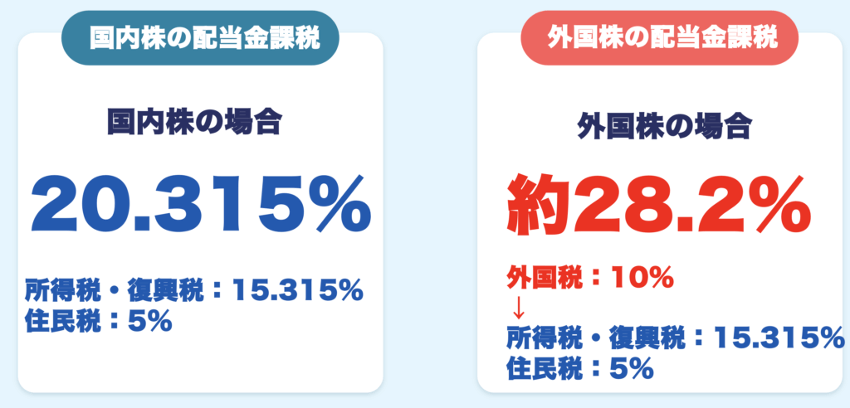

国内株と外国株で課税ルールは異なる

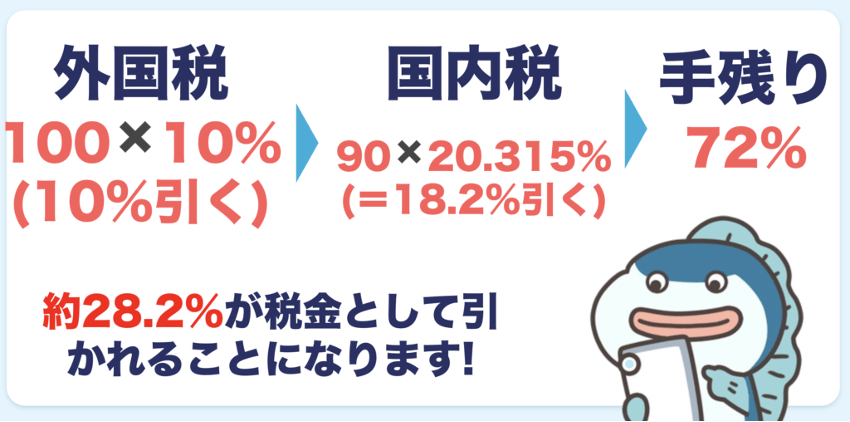

外国税は10%ですが、実は国内税と合わせて30.315%ではありません。

税金が引かれる順番が関係します。

外国税と国内税は単純な足し算ではなく掛け算で計算する

国内株と外国株で課税ルールはこちら

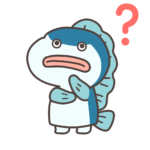

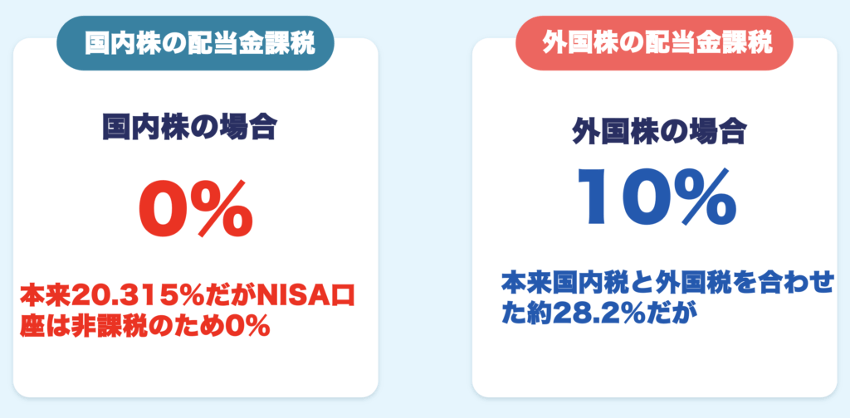

さて、それでは新NISAで税金がかからない部分はどこになるでしょうか?

新NISAで非課税となるのは国内税のみ(赤字部分)

でも、外国税って確か確定申告すれば一部戻ってくるのでは?

外国株で配当金を得ている方の中には「外国税額控除」で外国税10%を一部取り戻すことができることをご存知の方も多いかと思います。

確定申告をする手間が発生しますが、「所得税の控除限度額」を限度として、当該年の所得税額から差し引くことができるため控除した方がお得です。

売却益には税金がかからず配当金に税金がかかる

ちなみにこれもよく間違いやすいのですが外国株の売却益については課税されません。

配当金のみが課税対象!

出典:大和証券

さて、先ほど「外国税額控除」は二重課税を解消するための制度、とお伝えしました。

勘の良い方ならお気づきかと思いますが新NISAは二重課税になりません。理由は国内税が新NISAなら0円だから、そもそも仕組み的に「二重課税」になり得ないためです。

新NISAの場合で考えてみると・・

ちなみに、「外国税額控除」には確定申告をしなくても良い銘柄もあります。「二重課税調整制度」の対象になった銘柄は自動で調整されます。

しかし、人気の海外ETF、例えばSPYDやHDV、VYMなどは二重課税調整制度の対象外のため、ご自身で確定申告をする必要があります。

- 正式名称は「SBI・V・米国高配当株式インデックス・ファンド(年4回決算型)」

- VYM(米国高配当銘柄450社)に投資する投資信託

- 信託報酬は0.1238%と低コスト

- 2月、5月、8月、11月に分配金が支払われる

- VYMの過去1年間の配当利回りは3.29%

- 2024年1月30日運用開始予定!

- 正式名称は「SBI・SPDR・S&P500高配当株式インデックス・ファンド(年4回決算型)」

- SPYDに投資する投資信託

- 信託報酬は0.1338%と低コスト

- 2月、5月、8月、11月に分配金が支払われる

- SPYDの過去1年間の配当利回りは4.76%

- 2024年1月30日運用開始予定!

これらのSBI・VYMと、SBI・SPYDは配当金を現金として受け取る以外に、配当金を再投資することも最初に設定しておけばOKです!!

これらのSBI・VYMと、SBI・SPYDであれば「二重課税調整制度」の対象ですので特定口座であればご自身で確定申告をする必要はありませんのでかなり楽です!

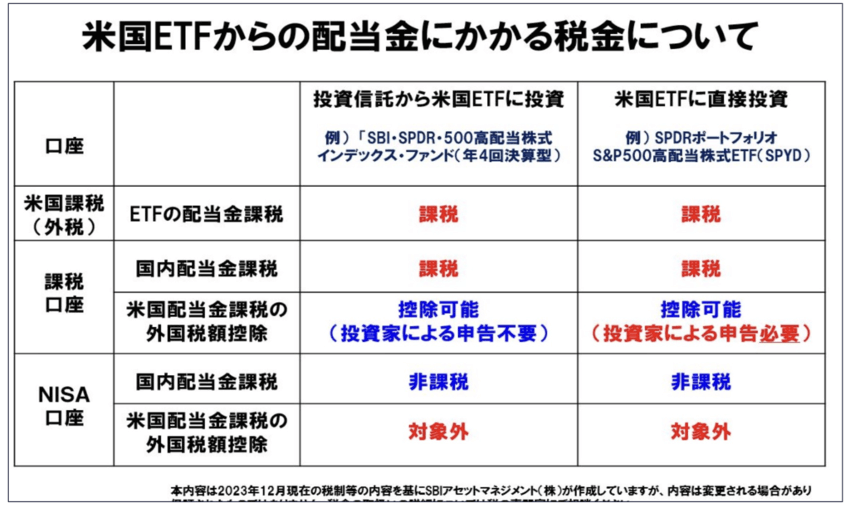

SBIアセットマネジメント公式からもこのように発表が!

出典:SBIアセットマネジメント

こちらにあるように本家VYMやSPYDは配当金に10%の税金がかかりますが、投資信託のSBI・VYMやSBI・SPYDに対しても外国税10%がかかります。さらに米国対象の東証ETFも外国税対象です!

違いは、NISA口座でなく特定口座であれば「外国税額控除」を使えます。本家VYMやSPYDは確定申告が必要ですが、SBI・VYMやSBI・SPYDなど一部の国内投資信託銘柄は投資家による申告不要で楽です。

しかし、残念ながらSBI・VYMと、SBI・SPYDどちらも新NISA口座の場合は国内課税が0円なので外国課税にのみやはり10%の税金がかかってしまいます。

- 新NISAで非課税なのは国内課税の20.315%のみ

- NISA口座では外国税の配当金には10%の税金がかかる

- 「外国税額控除」をしても税金は戻ってこない

- NISA口座と外国税額は併用できない

- 特定口座であれば二重調整制度対象銘柄なら確定申告の手間が省けて楽に!

外国株で課税されるなら投資信託の方が良い?

eMAXIS Slim米国株式(S&P500)は設定された2018年以降一度も分配金は支払われていません。これは分配金を抑えることでファンド内の運用資産が減ることを避け、長期投資における「複利効果」を発揮します!

しかしeMAXIS Slim米国株式(S&P500)でも実は外国税がかかっています。配当金を出す、出さない、関わらず、外国税はかかっているのです。

そのため、配当金に外国税が課税されないから投資信託の方が有利、とは必ずしも言えないということは覚えておきましょう!

先ほどの章でご紹介したように、米国を投資対象とする国内投資信託や東証ETFも外国税の対象となっています。

10%はどのケースもかかる、一方特定口座などの課税口座であれば税金を一部取り戻すことが可能です!

さてここまでは主に外国を対象にする銘柄の配当金に関する税金の話でしたが、次の章では国内株式なども含めた配当金について、受け取り方次第では課税されるケースがあるので必ずチェックをお願いします!

証券会社の設定次第で課税される!

これからの内容は国内株式から配当金を得ている方、皆様必ずチェックして欲しい内容です!設定もすごく簡単なのでぜひご自身の設定確認をお忘れなく!

配当金を実際に入金を受ける際には、実は4つの方法があります。それぞれについて確認しましょう!

それぞれの方式の比較

非課税なら事実上、「株式数比例配分方式」一択ですが、念の為、各受取方法についてもご紹介します!

「配当金領収書方式」とは?

- 郵送で受け取る配当金領収証と引き換えに、配当金を受け取る方法

- 受取期間内にゆうちょ銀行などの配当金領収証の裏面に記載された取扱金融機関の店頭に、配当金領収書を持ち込む必要があり手間

- 初期設定されている場合が多く要注意!

「登録配当金受領口座方式」とは? (税金かかる)

- あらかじめ指定した一つの銀行口座で、国内株式の配当金を受け取る方法

- 複数の証券会社で株式を保有していてもまとめて一つの銀行口座で配当金を受け取ることが可能!

「個別銘柄指定方式」とは? (税金かかる)

- 保有している株式ごとに配当金を複数の銀行口座で受け取ること可能!

- 複数の銀行口座で受け取れることができるのが登録配当金受領口座方式との違い

「株式数比例配分方式」とは? (非税金)

- 複数の証券会社で株式を保有している場合、各証券会社の証券口座で配当金を受け取ることが可能!

- 証券口座に自動で入金されるので、配当金の受け取りを忘れる心配がない

- どこか1社で手続きをすれば、他の証券会社で運用している株式についても株式数比例配分方式が適用

なお、こちらは国内の株式からの配当金に対する税金の話なので、投資信託での分配金はNISA口座であれば非課税ですのでご安心ください。

SBI証券/楽天証券、税金がかからない設定方法!

では具体的にどのように設定を行うのか、SBI証券・楽天証券で設定する場合の方法をご紹介します。

まずはSBI証券からご紹介します!

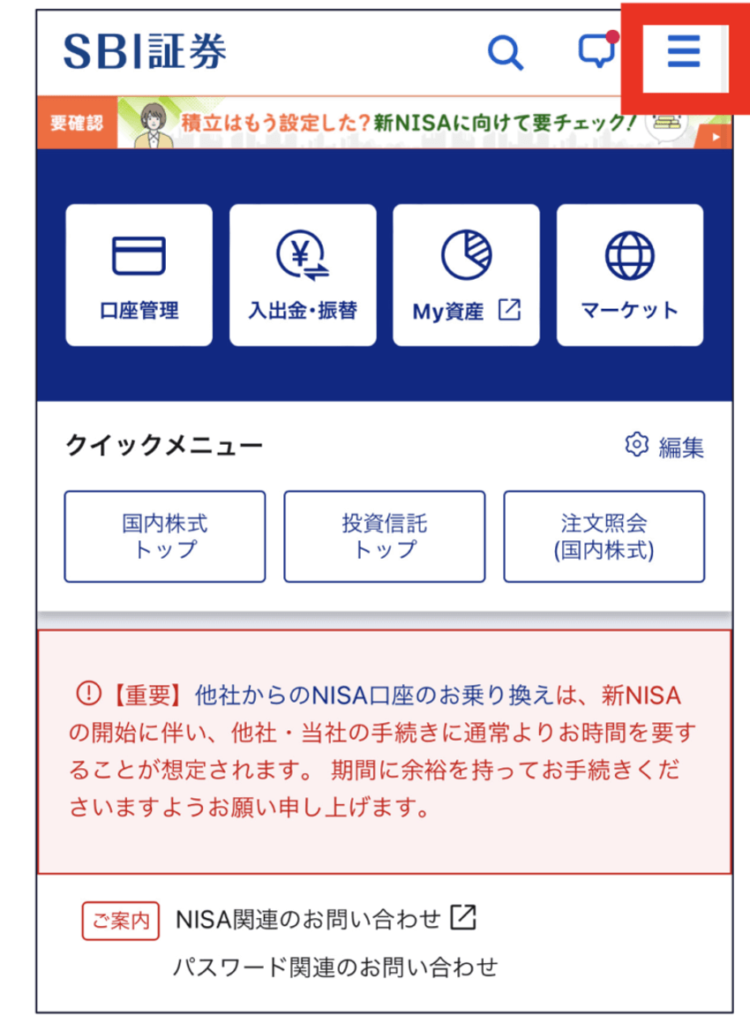

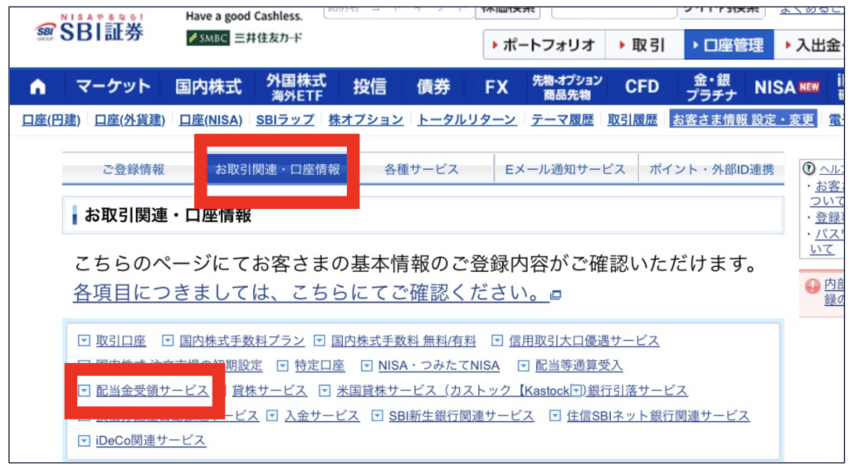

Step1

SBI証券ログイン→右上メニュー

本日はスマホ画面でご説明しますが、途中でPC画面に遷移しますので最初からPC画面でも良いかと思います。

出典:SBI証券

Step2

画面を下にスクロール→「お客様情報設定」をタップ。

出典:SBI証券

Step3

ここからパソコンの画面に遷移します。

口座管理→「お取引関連・口座情報」→「配当金受け取りサービス」

出典:SBI証券

配当金受け取りサービスから「株式数比例配分方式」を選択!

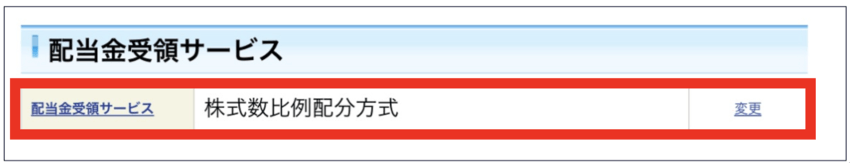

Step4

すごく簡単です!

出典:SBI証券

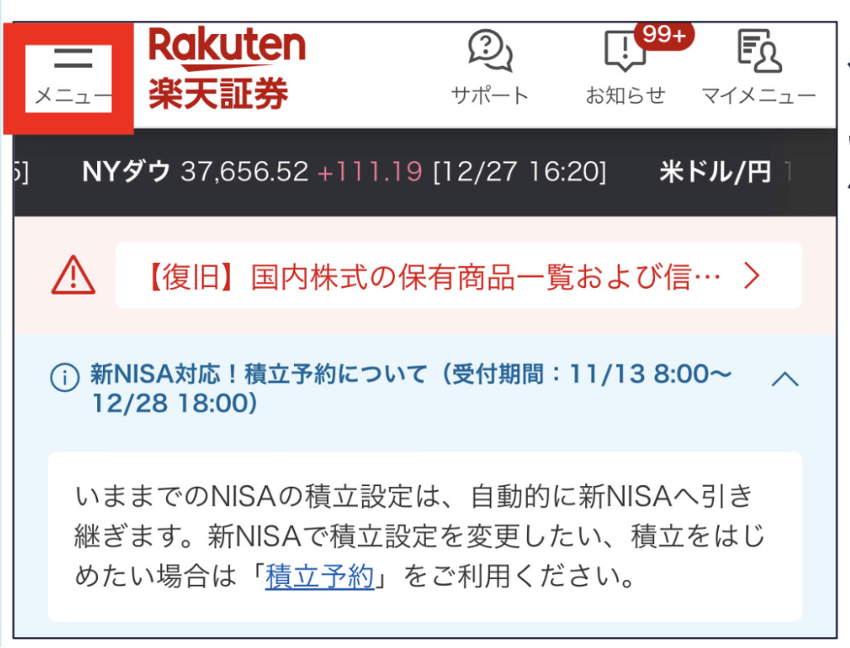

続いて 楽天証券をご紹介します!

Step1

楽天証券ログイン→左上メニューをタップ。

本日はスマホ画面でご説明しますが、途中でPC画面に遷移しますので最初からPC画面でも良いかと思います。

出典:楽天証券

Step2

お客様情報の設定・変更をタップ

出典:楽天証券

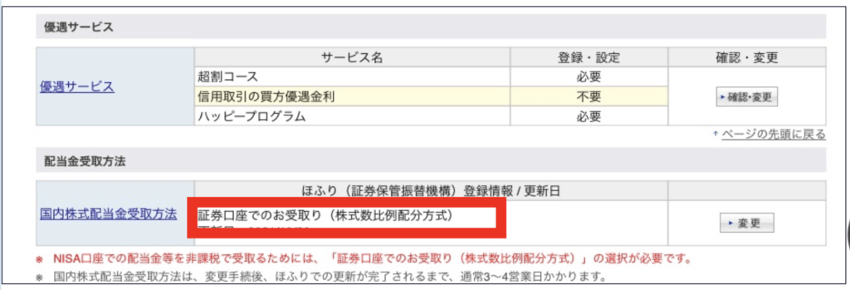

Step3

各商品に関する設定 → 国内株式を選択

出典:楽天証券

Step4

国内株式配当金受け取り方法で「株式数比例配分方式」を選択

出典:楽天証券

すごく簡単でしたね!設定をお忘れなく!

まとめ

本日は2024年にスタートする新NISAについて、非課税口座の新NISAでも課税される場合がある、2つの課税されるケースをご紹介しました!

まさか新NISAでも税金かかるとは、ということで知らないと大きく損をする可能性がある内容でした。

専門用語が多く少しわかりづらかったかとは思いますが、これから高配当ETFや高配当銘柄に投資を検討している方はぜひ参考にしてみてください。

最後までお読みいただき、ありがとうございました!最後にお知らせです。ガーコちゃんねるの公式LINE作りました!資産運用に役立つ豪華特典を無料でお配りしていますので、ぜひお友だち登録をしてお受け取りください🙇