※本記事には広告・プロモーションが含まれています。

こんにちは。ガーコです。

本日は50代・60代の方向けに「新NISAのベストな積立金額はいくら?」という内容でお伝えします。

老後の暮らしや将来のお金についての心配は尽きません。

年金暮らしで収入が減るけど大丈夫かな?

本当はゆったり過ごしたいけど働かないといけないかも?

このような不安を抱えている方も多いでしょう。

でも、ご安心ください。

50代・60代の方こそ、新NISAを利用して老後のお金の不安を減らすことができるのです。

老後に自由な時間を確保し、趣味や好きなことに時間を割くことができるようになれば、人生の幸福度が上がりますよね。

ただし、投資金額ややり方を間違えてしまうと思っていたのと違う結果となり、やはり労働しなくてはいけないという結果になりかねないので要注意です。

それでは本日も最後までお付き合いくださいませ。

本日の内容はこちらの動画でもわかりやすく解説していますのでぜひご覧ください!

- SBI証券

【PR】公式サイト:https://www.sbisec.co.jp/

国内最大手ネット証券!手数料の安さ、商品品揃えの豊富さ、ポイントのたまりやすさなどに定評あり! - 楽天証券

【PR】公式サイト:https://www.rakuten-sec.co.jp/

証券会社とは思えない初心者にもわかりやすいシステムの使いやすさに定評あり!楽天経済圏とのシナジーも抜群!手数料も超安価! - moomoo証券

【PR】公式サイト:https://www.moomoo.com/jp 米国株の手数料が超安価!アプリがすごく使いやすいことで定評あり!さらに今なら新規口座開設で最大10万円分の株がもれなく当たる!

新NISAを活用して老後のお金の不安を吹き飛ばそう!

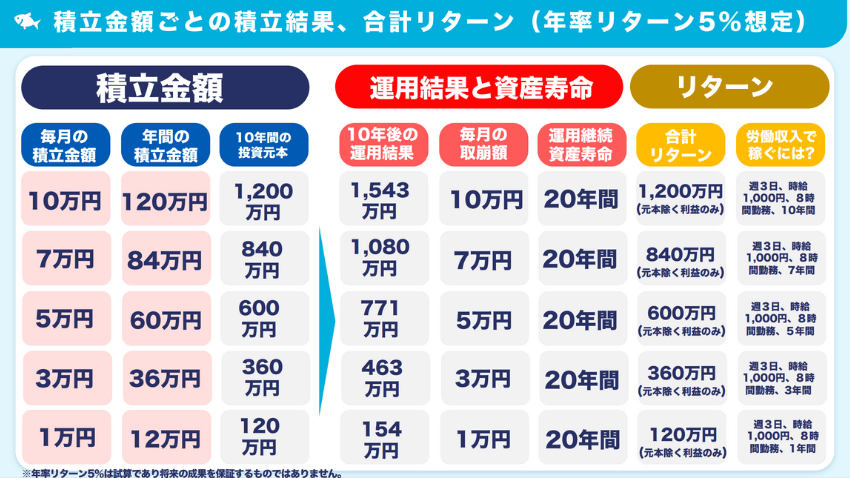

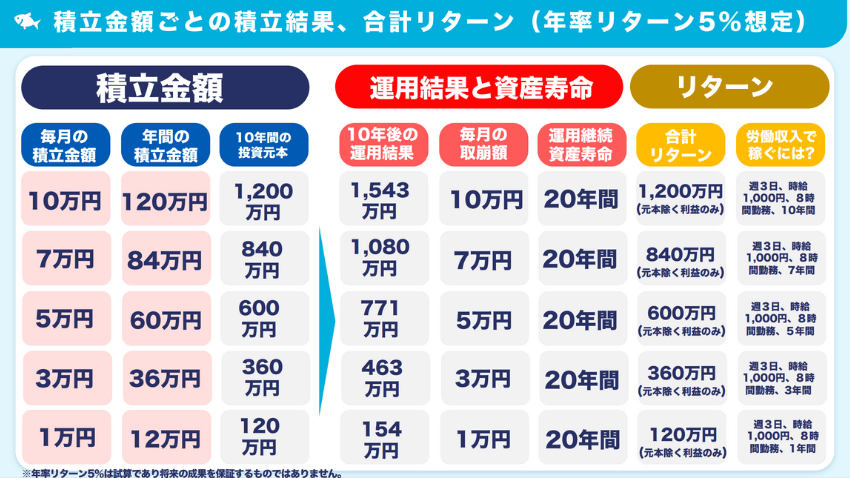

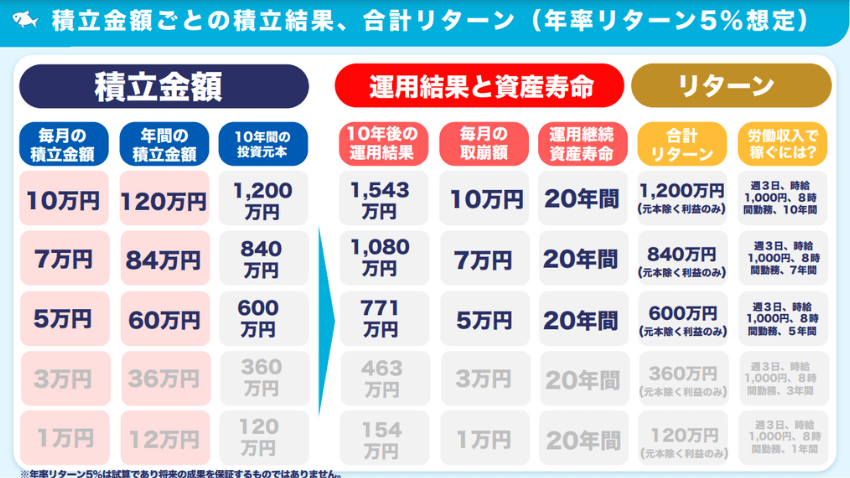

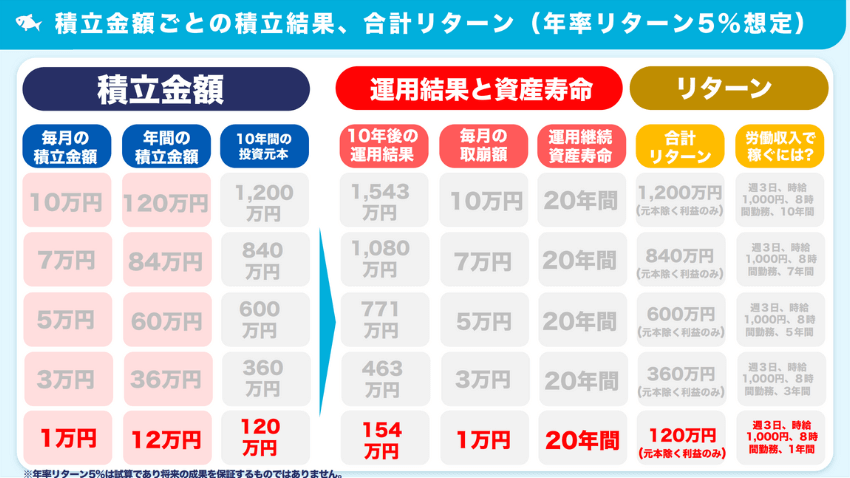

こちらは、毎月の積立金額5パターンとその運用結果及び試算寿命をシミュレーションした表です。

年率リターン5%と仮定して、50代・60代の方が毎月5万円の積立を始めた場合で見てみましょう。

その後は新規の投資は行わず毎月5万円を取り崩しながら、残りは運用を続けた場合、資産寿命は20年。

つまり、月5万円を10年間積立投資することで、その後の20年間は毎月5万円を受け取れる(=取り崩せる)ということです。

600万円の元本が倍の1,200万円に?

年率リターン5%の試算なら、トータルで元本にプラス600万円ということです。

- 時給1,000円で1日8時間のパート・アルバイト

- 週に3日間働くと年間で120万円

- これを5年間続けてやっと600万円です。

20代・30代の若いうちならまだしも、老後の貴重な時間をこれほど労働に費やすのは精神的にも体力的にも楽ではないでしょう。

しかし新NISAを上手く活用すれば、ご自身は働くことなくお金が働いてくれるのです。

絶対理解!積立と運用の併用が重要!

50代・60代の方にお伝えしたいこと、それは…

積立が入口だとすると、出口にあたる売却の工夫こそが重要だということは、絶対理解しておいてほしいです。

特にこれから老後を迎える50代・60代の方にとっては「出口を制するものは資産運用を制する」と言っても過言ではありません。

そう言われても、老後まで時間が足りなくて長期投資は無理なんじゃ?

そう思って焦ってしまう気持ちもよくわかります。

しかし冷静に考えてみると、実はそんなことはありません。

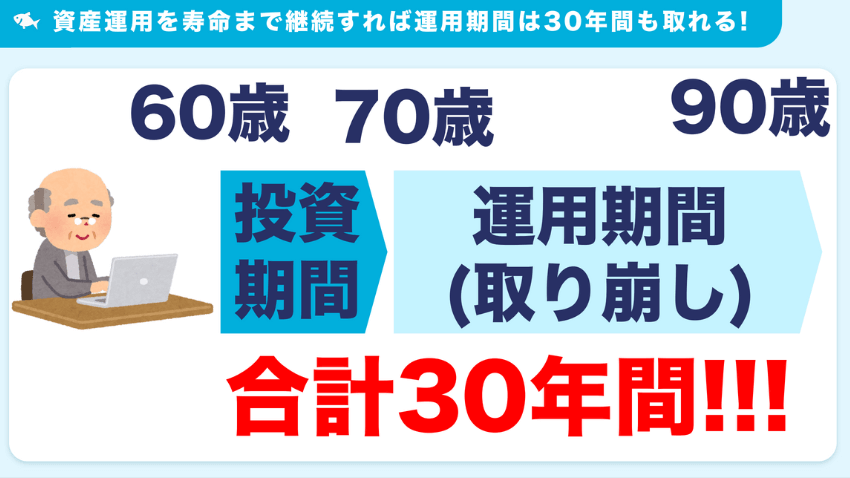

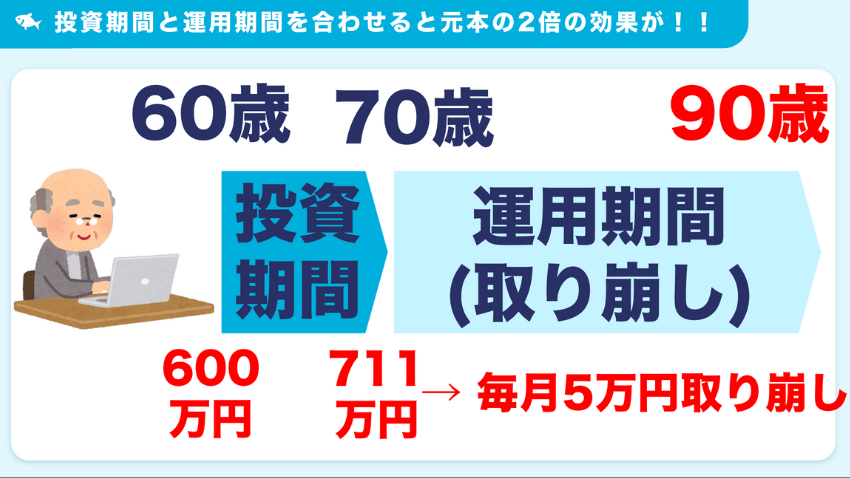

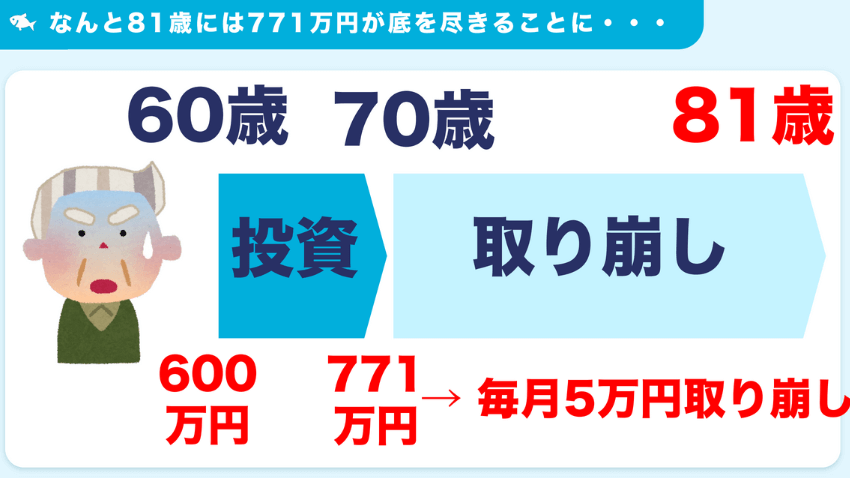

例えば、2024年現在60歳の方が毎月5万円を70歳になるまで10年間、積立投資するとします。

資産運用できる期間は10年間だけ…?

ここで重要なポイント!

資産運用とは、毎月投資信託を購入している期間だけではありません。新規の購入をやめても、売却せずに保有し続けることによってその間もせっせとお金は働き続けてくれるのです。

先ほどの例に戻ると、60歳から積立投資を始めて70歳でやめたとしても、その後90歳までの20年間は取り崩しながら運用できる期間があります。

資産運用できる期間は投資期間の10年間と運用期間の20年間、合計で30年間あるということです。

60代の方は特に、今から長期投資は無理ではないかと思われがちです。

老後は短い貴重な時間

ところで、冒頭でも触れた「健康寿命」というキーワードはご存知でしょうか?

これからは人生100年時代が来ると言われてはいますが、実は「元気で趣味や旅行などを楽しめる年齢」は平均すると75歳までというのが現状です。

75歳といえば、65歳で定年を迎えた人にとっては、あと10年しかありません。

10年なんてあっという間だよね

老後の時間は、実は思っていたよりもとても短いものです。

だからこそ、アルバイトなどの労働に時間を費やすのはできるだけ避けたいですよね。

もちろん、やりがいや充実感を持って楽しく働けるならとても良いことですし、健康寿命も延ばしてくれるでしょう。

ただ、お金のためだけに体や心をすり減らすような労働は、極力避けたいところです。

資産運用において出口が重要な理由

この章の冒頭で「出口を制するものは資産運用を制する」という言葉を紹介しました。

最初の「新NISAを活用して老後のお金の不安を吹き飛ばそう!」の章で挙げた例で、再度詳しく見てみましょう。

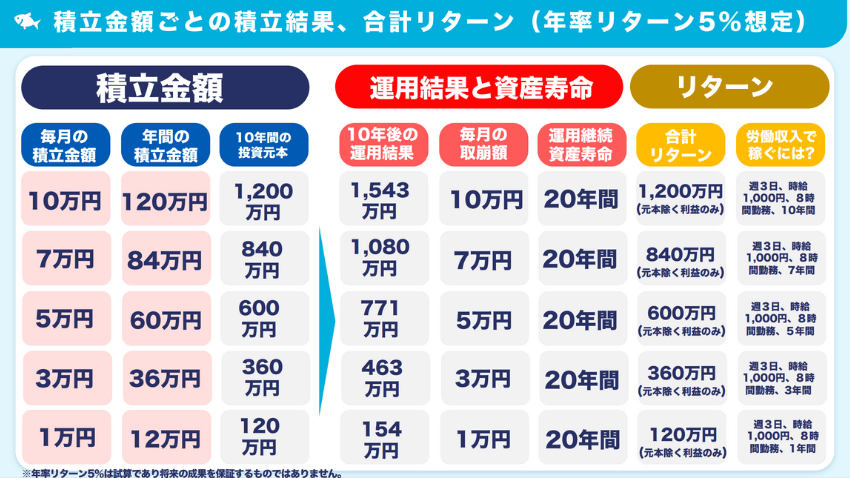

こちらは、毎月の積立金額とその運用結果及び試算寿命をシミュレーションした表です。

例えば、年率リターン5%と仮定して、50代・60代の方が毎月5万円の積立を始めたとします。

アメリカの代表企業に投資するS&P500の上昇率は、過去10年間で17%、過去30年間で12.1%という実績を出しています。

また、全世界の主要企業に投資するオール・カントリーは、過去10年間で13.5%、過去30年間で9.5%の実績です。

ここでは、安全に見て年率5%と仮定してシミュレーションしてみます。

月5万円で10年間積立投資を続けると投資元本は600万円、運用結果は771万円になりました。

ここからがすごく重要!

その後は新規の投資は行わず毎月5万円を取り崩しながら、残りは運用を続けます。

重要なのは「771万円を一度に売却してしまわず、毎月5万円だけ取り崩せば20年間の取り崩しが可能」ということです。

元本は600万円(月5万円×10年間)ですが、10年間の積立完了後も20年間運用すればプラス600万円の効果が見込まれます。

もしも70歳の時点で運用をやめて771万円を受け取ったら?

その場合は、元本600万円に対してプラスは171万円だけです。

同じ元本なのに、取り崩しながら運用を続けた場合と、運用しなかった場合の差は9年間も!

「老後のプラス600万円の価値」について具体的に考えてみましょう。

時給1,000円で1日8時間のアルバイトを週に3日間働くと年間で120万円、これを5年間ずっと続けてやっと600万円です。

短く貴重な老後の時間を、これほど労働に費やすのは楽ではないでしょう。

もしも時給が1,000円を下回れば、さらに働かなければならない時間数・年数は増えます。

給料には所得税や住民税がかかることも考慮すると、さらに手取りは減ってしまうので、労働の年数は増えるでしょう。

年をとってから600万円稼ぐのって考えただけで大変!

新NISAで投資をすることがなぜ重要なのか、それは「自身で働いて稼ぐのではなく、お金を働かせて稼ぐことができるから」です。

シミュレーションツールを使って試算してみよう!

引用元:三菱UFJアセットマネジメント

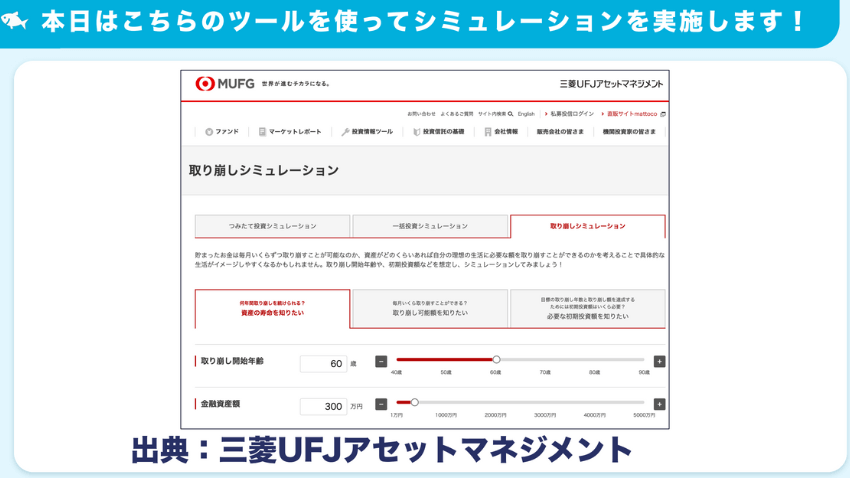

今いくらの投資が必要なのか、無料で使えるネットのツールを利用すれば、ご自身で試算できます。

下記のツールを使ってシミュレーションをしてみます。

こちらは、eMAXIS Slimの運営会社である三菱UFJアセットマネジメントが提供している「つみたて投資シミュレーション」というツールです。

会員登録などは不要で、誰でも無料で利用できます。

実際の画面で試算した結果を紹介していきます。

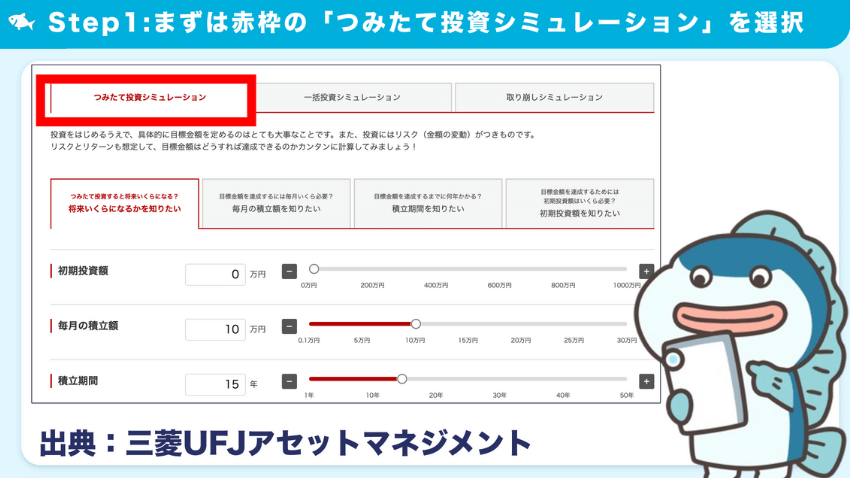

シミュレーションツールの使い方①毎月の積立金額から将来いくらになるのか資産を実施!

Step1:三菱UFJアセットマネジメントのホーム画面から「投資情報ツール→つみたて投資シミュレーション」を選び、「つみたて投資シミュレーション」のタブを選択します。

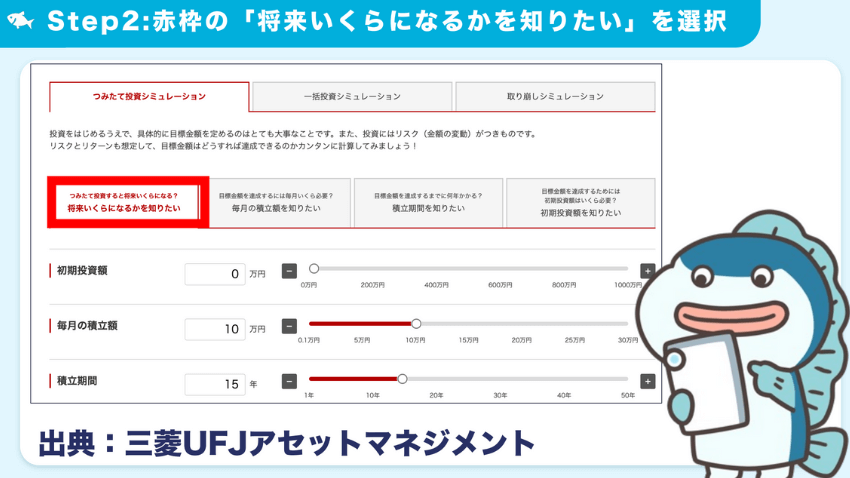

Step2:次に「将来いくらになるかと知りたい」のタブを選択します。

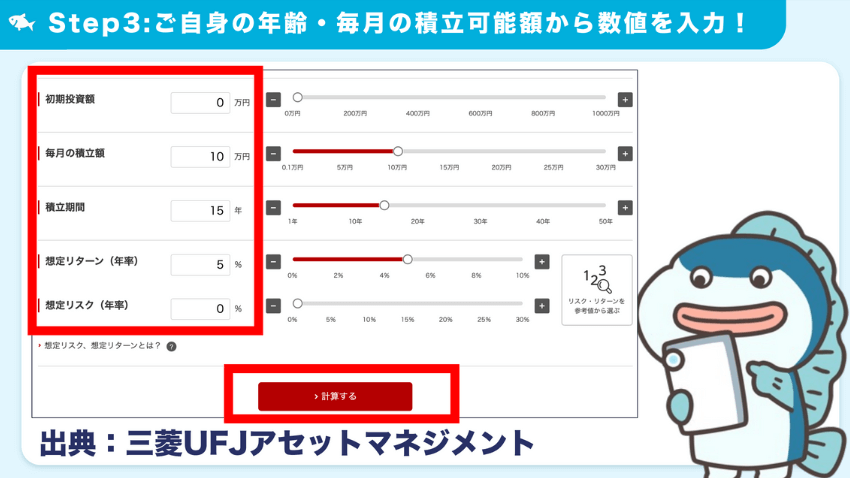

Step3:ご自身の年齢や毎月の積立可能額から数値を入力し「計算する」をクリック。

ここでは、毎月10万円を15年間、想定リターンは5%で計算します。

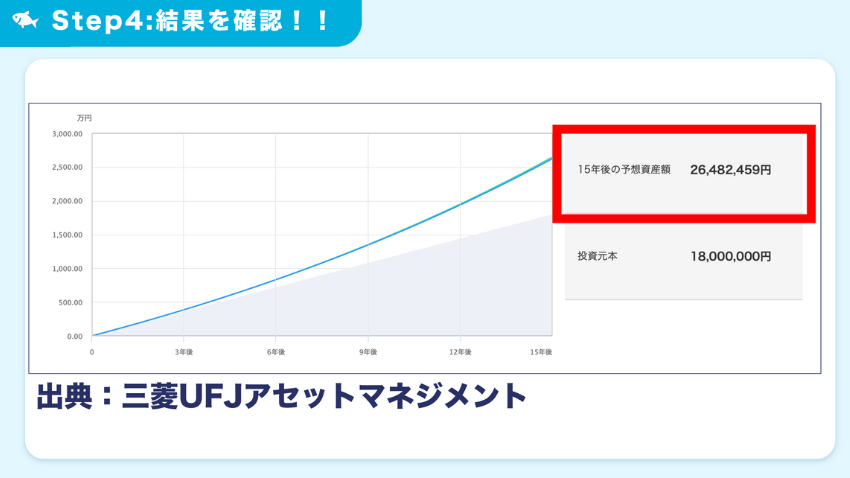

Step4:結果を確認します。

シミュレーションツールの使い方②毎月定額で取り崩したらどれだけ持つか試算!

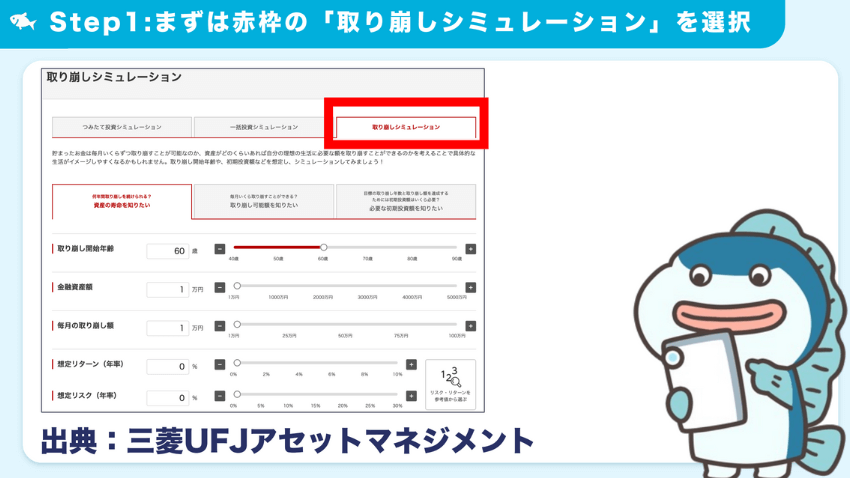

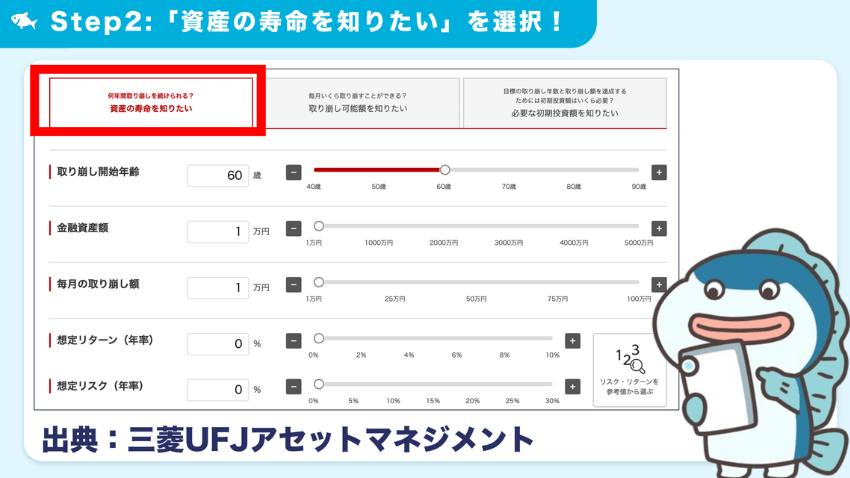

Step1:先ほどの最初の画面で、今度は右上の「取り崩しシミュレーション」のタブを選択します。

Step2:次に「資産の寿命を知りたい」タブを選択します。

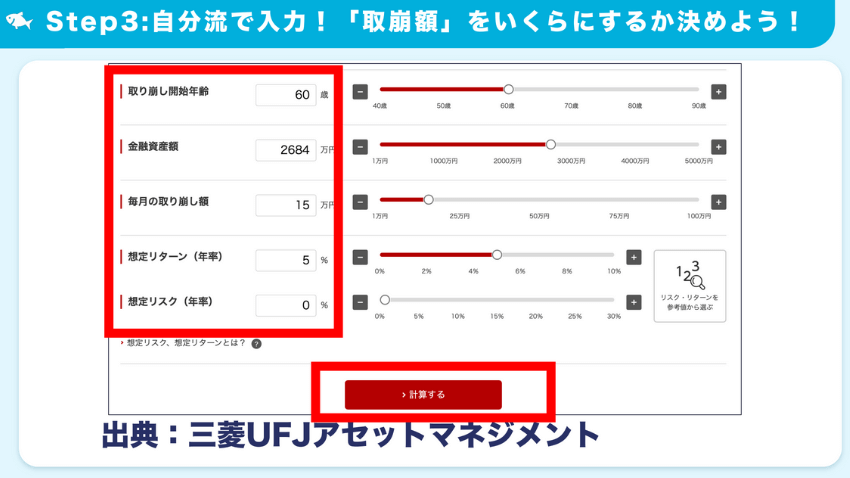

Step3:取り崩しを開始する年齢、資産の金額、毎月の取り崩し額を入力し「計算する」をクリック。

想定リターンは5%で計算します。

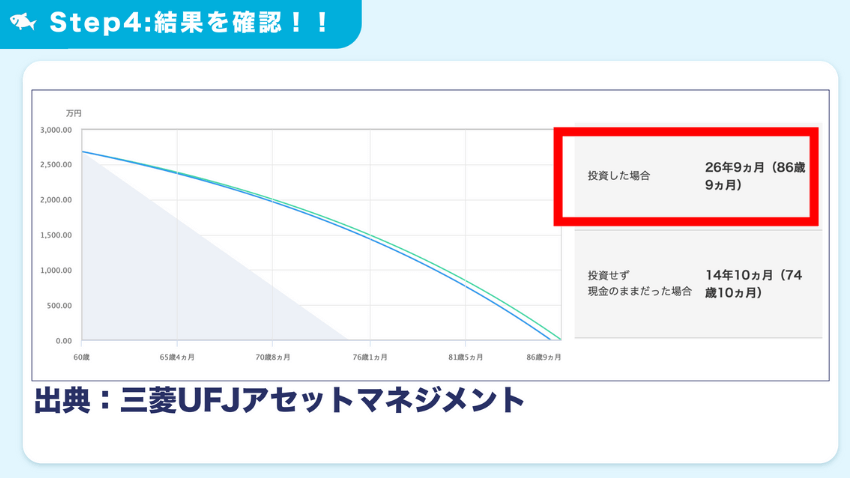

Step4:結果を確認します。

最適な金額とは?シミュレーション結果からわかることと注意点

ここで再度、上記のツールを使って、10年間積立投資を行った場合の運用結果と試算寿命のシミュレーション結果を紹介します。

毎月の積立金額は「1万円・3万円・5万円・7万円・10万円」の5パターンでそれぞれ試算しています。

このシミュレーション結果からわかることと注意点は次のとおりです。

1.大前提として暴落が来ても鬼ホールドを徹底!

2023年から2024年にかけての株式相場は、かなりの絶好調でした。

eMAXIS Slim S&P500やオルカンは、なんと40%近いリターンを記録しています。

通常、シミュレーションをする際には年率リターン5%と仮定して計算することが多いことと比較しても、信じられない絶好調ぶりといえます。

しかし、株式相場は絶好調の時もあれば、コロナショックの時のように一時的な暴落も必ず訪れます。

仮に今、ご自身の資産が突然50%下落したとしましょう。あなたは耐えることができるでしょうか?

最悪0にはなりたくない!半値でも良いから損切りしよう

と考える方も多いかもしれません。

個別株の投資経験がある方は「塩漬けは悪であり損切りが非常に重要」という言葉をご存知の方も多いでしょう。

既に損をしているのに株価が回復することを根拠もなく期待して株を保有し続けても良いことはなく(塩漬け)新たな挑戦へのチャンスを失うばかりか、メンタル面にも悪影響が出てしまうということです。

しかし、ここで混同してはいけないのは、これはあくまでも個別株においての話だということです。

そこには「塩漬けは悪」や「損切りは良」といった考え方は当てはまりません。

どこかで少し聞いたことのある話を真に受けて、低コストインデックスの投資で損切りをしてしまっては、せっかくの今までの成果が水の泡となってしまいます。

こんな時こそ初心に戻り、資産を減らさないためにも絶対に手放さないことが重要です。

2.積立金額は大金でなくてもOK!しかし投資金額1万円だと心もとない!

ご自身は働かずとも、お金が働いてくれるからです。

毎月の投資額が1万円だった場合、10年後から取り崩しできる金額も同じく1万円程度となってしまうからです。

3.年金を考慮し取り崩し金額を減らせれば最強!

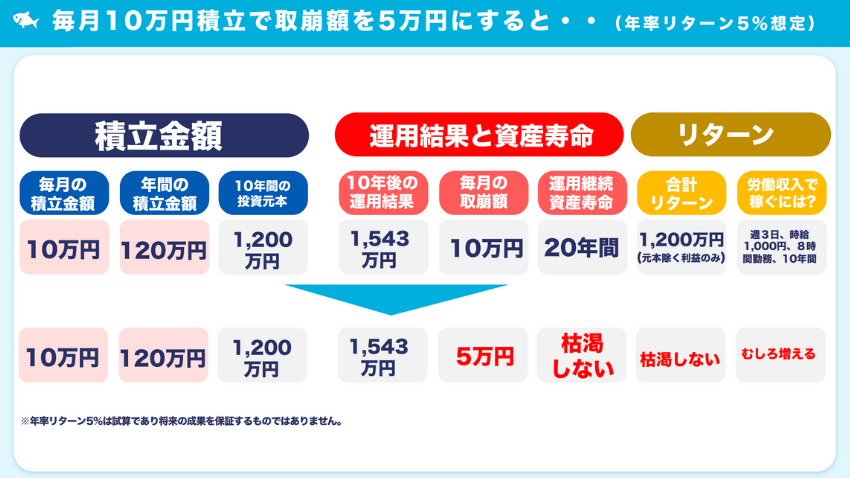

例えば積立金額が10万円の場合、先ほどの表では取り崩し額も同じく10万円としていました。

この取り崩し額を、もし5万円に減額できた場合の試算結果がこちらです。

取り崩し額が10万円なら資産寿命は20年間ですが、5万円に減額することで「枯渇しない」つまり資産寿命は永久ということになります。

90歳時点で2,600万円の資産があれば、ここで一括して老人ホームなど施設の入居費用にあてるといった選択肢も可能になります。

老後の生活を豊かにすることが最重要ですので、終活のために使いきれないほどの資産を築くのは本末転倒でしょう。しかし、一部だけでも残すというのは良い考えかと思います。

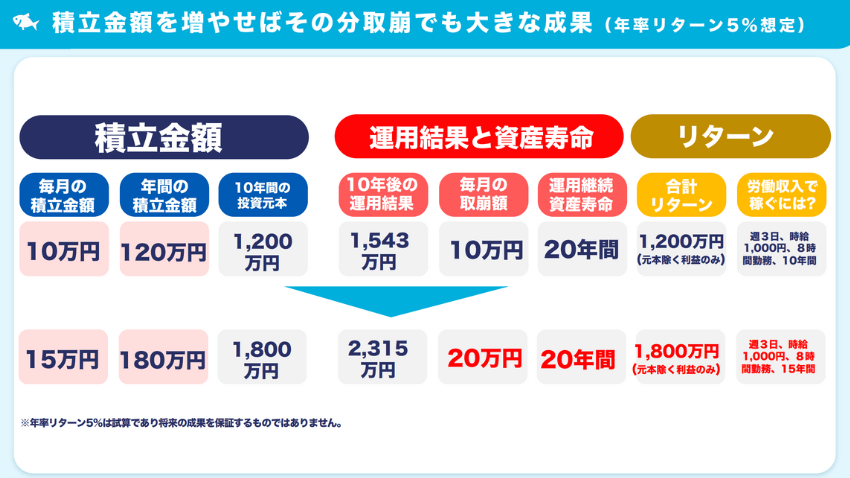

4.積立金額を増やせるとすごい効果が期待できる!

先ほどの表では毎月の積立金額は10万円以下で試算していました。

毎月の積立金額を15万円に増額すると10年間で新NISAの枠1,800万円に到達します。

積立金額より5万円も多く取り崩しても20年も持つのは本当にすごい!

まとめ

本日は50代・60代の方向けに「新NISAのベストな積立金額はいくら?」ということで5パターンの金額を例に紹介しました。

年率リターン5%の根拠はあくまで過去の実績からですので、投資に「確実」というのはありません。

しかし、eMAXIS Slim S&P500やオルカンなど広く分散された低コストインデックスファンドに投資をすることに、そこそこ高めのリターンが期待できることに間違いはありません。

老後のお金の不安を減らすために、お金の使い道を考えることはとても重要です。

日本人の平均寿命は85歳ですが、健康寿命は75歳という厳しい現実があり、老後は貴重な時間ということになります。

今からでも健康寿命を延ばすための努力をしながら、将来お金に働いてもらうための準備を整えていきましょう。

老後はお金に働いてもらい、ご自身は働かなくても済むように、新NISAを上手く活用してください!

最後までお読みいただき、ありがとうございました!

最後にお知らせです。ガーコちゃんねるの公式LINE作りました!

資産運用に役立つ豪華特典を無料でお配りしていますので、ぜひお友だち登録をしてお受け取りください🙇