※本記事には広告・プロモーションが含まれています。

こんにちは。ガーコです。本記事では「9割の人が知らない、NISA口座の銘柄を含み損の状態で売却したら税金面ですごく損」について解説します。

特定口座や一般口座では、投資家に優しい税金面の救済策があるのをご存知でしょうか?

それは「損益通算」と「繰越控除」です。

すごく簡単に言うと

しかし、この神制度、実はNISA口座では使えません。

NISA口座では、含み損を抱えたまま売却してしまうと他とは損益通算や繰越控除はできず、ただただマイナスになってしまうということです。

2024年8月、一時的な暴落により売却を検討した方も多かったと思います。

そんな今だからこそ、NISA口座の税金面の特徴をしっかりと押さえておきましょう。

税金面の内容がしっかり理解できれば、より長期投資へのモチベーションが湧くはずです。

それでは本日も最後までお付き合いくださいませ。

本日の内容はこちらの動画でもわかりやすく解説していますのでぜひご覧ください!

- SBI証券

【PR】公式サイト:https://www.sbisec.co.jp/

国内最大手ネット証券!手数料の安さ、商品品揃えの豊富さ、ポイントのたまりやすさなどに定評あり! - 楽天証券

【PR】公式サイト:https://www.rakuten-sec.co.jp/

証券会社とは思えない初心者にもわかりやすいシステムの使いやすさに定評あり!楽天経済圏とのシナジーも抜群!手数料も超安価! - moomoo証券

【PR】公式サイト:https://www.moomoo.com/jp 米国株の手数料が超安価!アプリがすごく使いやすいことで定評あり!さらに今なら新規口座開設で最大10万円分の株がもれなく当たる!

NISA口座の税金面の特徴「利益も損もない!?」

NISA口座では「損益通算」と「繰越控除」がありません。

NISA口座は「利益も損失もなかったこと」にする制度であるため、含み益が無いものとみなされ非課税にできるのが超最強です。

しかし、含み損が無いものとみなされた場合、損失が出た人の税金面での救済策である「損益通算」と「繰越控除」が使えないという欠点があります。

投資している方には必須の知識ですが、普段の生活においては「損益通算」などという言葉には馴染みがため薄いため、少し難しく感じるかもしれません。

しかし実は、損をした方を国が救済してくれる素晴らしい神制度なのです。

損益通算できないならNISAはやめた方がいいの?

単純に考えるとこのような疑問も出てきますが、そういうことではありません。

特徴をきちんと理解できれば、新NISAでの正しい戦い方が見えてくるはずです。

NISAでは、長期分散低コストをいつもおすすめしていますが、税金面で見ても「長期で保有・含み益を確保して売却」がNISAの正解となります。

新NISAの特徴

NISA口座は、特定口座や一般口座とは全く別の仕組みで動いています。

ただ、NISA口座は「利益も損失もない」ときいてもピンと来ない方も多いかもしれません。

まずは旧NISAと比較した新NISAの特徴の中で、税金に関係する部分をおさらいしてみましょう。

- 非課税期間が無期限

- 投資可能期間が無期限

- 年間360万円まで非課税で投資可能

- 生涯運用投資枠が増加

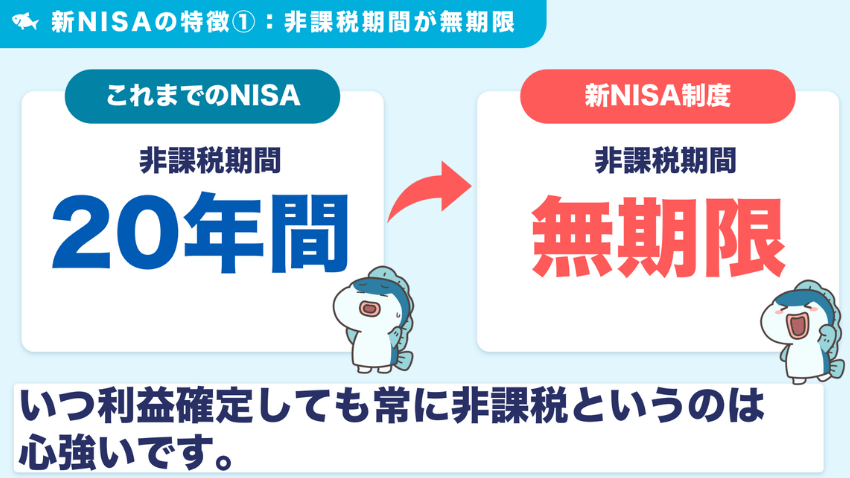

新NISAの特徴①非課税期間が無期限

いつ利益確定しても常に非課税というのは、心強い!

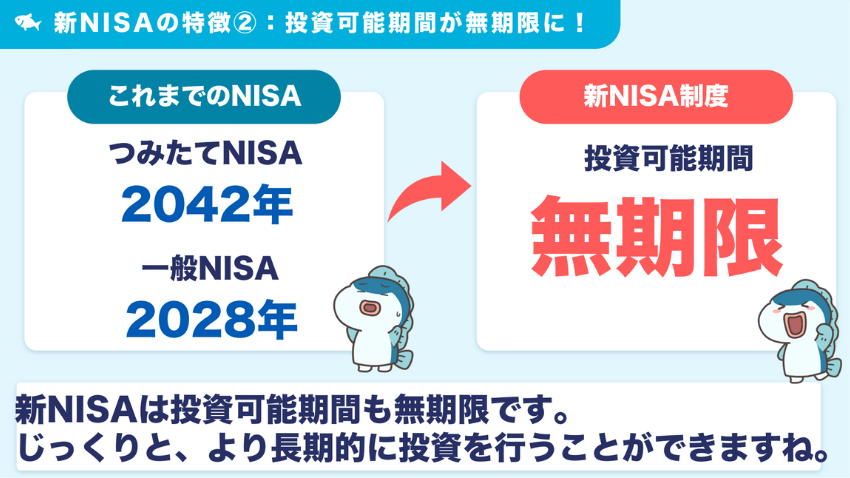

新NISAの特徴②投資可能期間が無期限

長期にわたってじっくりと投資を行うことができるようになっています。

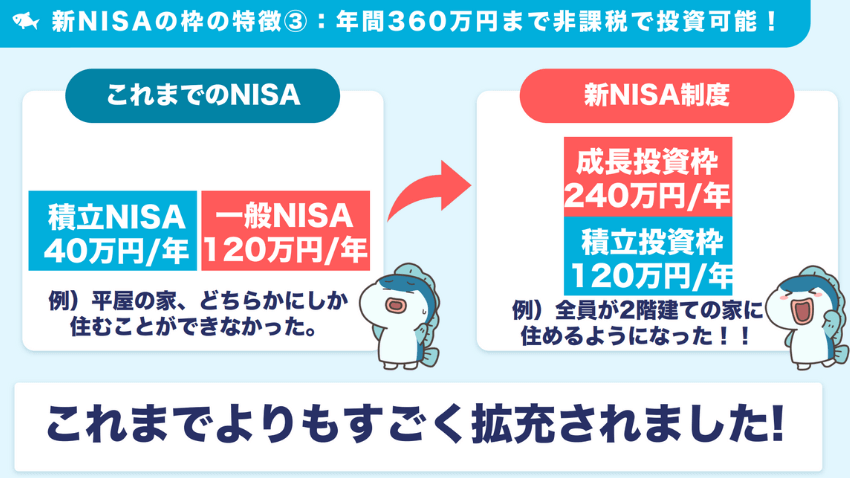

新NISAの特徴③年間360万円まで非課税で投資可能

旧NISAでは、つみたてNISAか一般NISAのどちらかを選択する必要があり、併用することができませんでした。

また、旧NISAの一般NISAは個別株のイメージが強かったという方も多いと思います。

新NISAの成長投資枠では、人気のオルカンやS&P500などの低コストインデックスも含まれています。

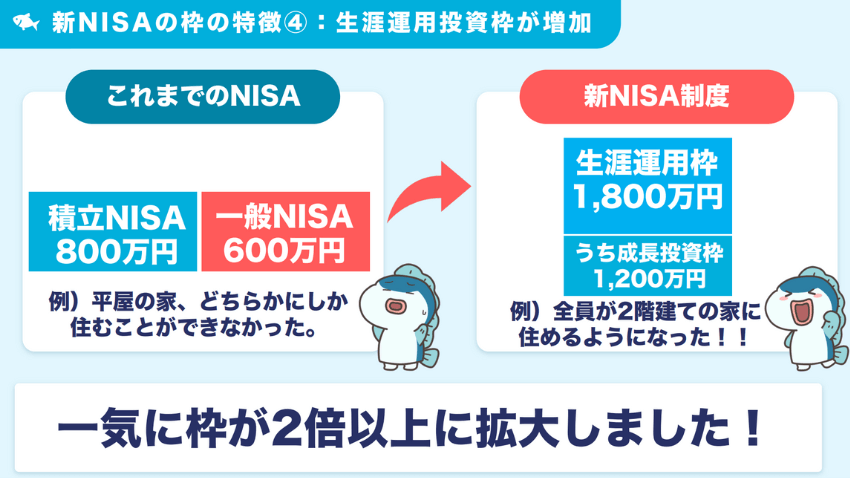

新NISAの特徴④生涯運用投資枠が増加

新NISAでは、生涯に投資運用できる金額も大きく増加しています。

利益が増えて1,800万円を超えてしまったら課税されるの?

よく勘違いされている方が多いのですが、課税されません。

例えば元本が1,800万円で利益が3,200万円、合計5,000万円だった場合、利益分の3,200万円も含めて5,000万円全額が非課税となります。

含み損が出ていたら

新NISAは、利益に対してはどこまで増えても非課税な神制度だということをお伝えしました。

でも、逆に損が出た場合はどうなるの?

という疑問が出てきます。

前述のように、NISA口座は「利益も損失もなかったこと」にする制度であるため、含み益が無いものとみなされ非課税にできるのが超最強です。

それは困る…

それではまず、NISA口座で運用中の銘柄を売却するときの税金の基礎から理解していきましょう。

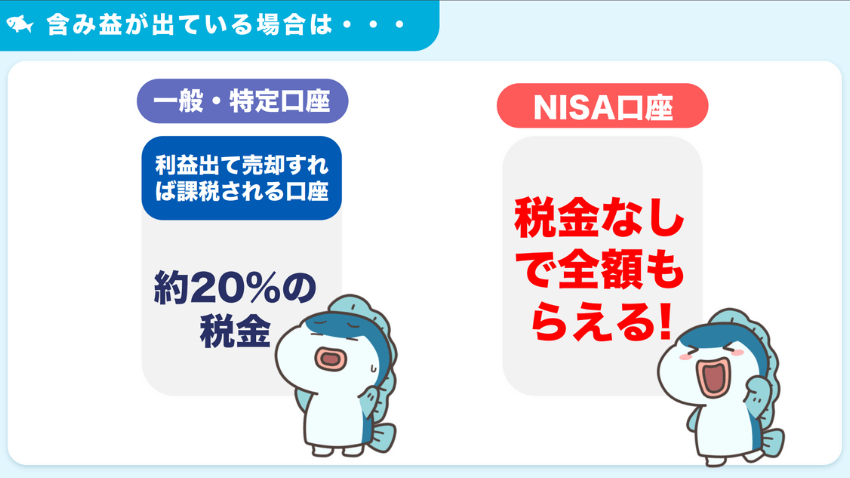

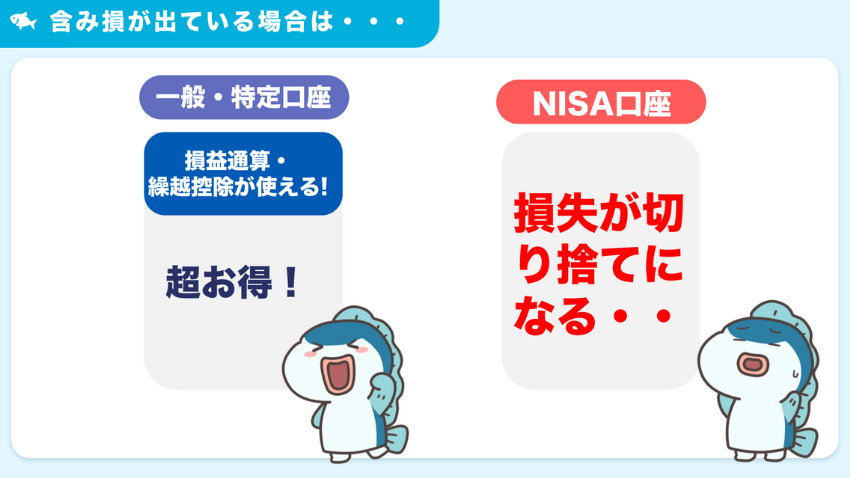

含み益が出ている場合、一般・特定口座なら20%課税されますが、NISA口座なら金額にかかわらず全額非課税といううれしい特徴がありました。

一方、含み損が出ている場合はどうでしょう。

一般・特定口座なら損益通算と繰越控除が使えるため、超お得です。

しかしNISA口座の場合は、損失が切り捨てになってしまいます。

損益が切り捨てってどういうこと?

ちょっと意味がわかりにくいかもしれません。

また、損益通算や繰越控除についても、普段は馴染みのない言葉かもしれません。

次の章でわかりやすく解説します。

NISA口座では「損益通算」NG!

NISA口座で発生した損失については「ないもの」とされるため、損益通算を使うことはできません。

ところで「損益通算」ってどういうこと?

損益通算について、基本的な部分を理解していきましょう。

損益通算あり・なしの比較

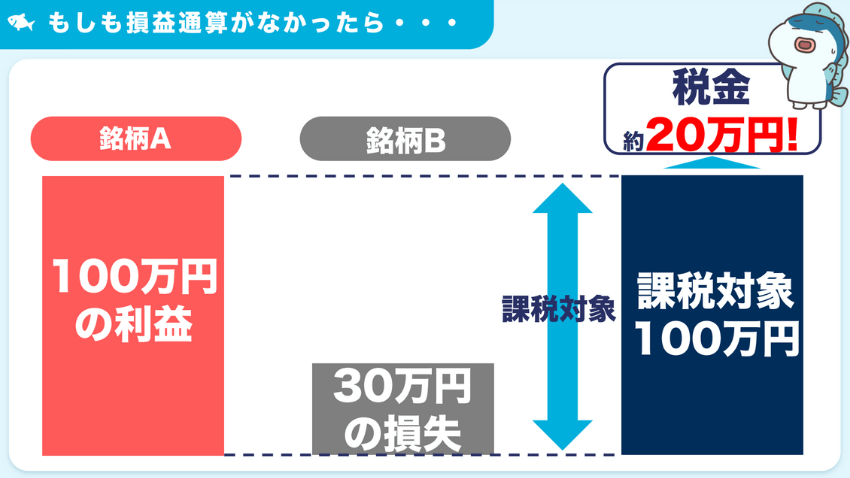

二つの銘柄(A・B)を保有していて「損益通算なし」の場合の例です。

100万円の利益と30万円の損失が同時に出ていても損失部分は考慮されず、100万円が課税対象となり、税金は20%にあたる20万円です。

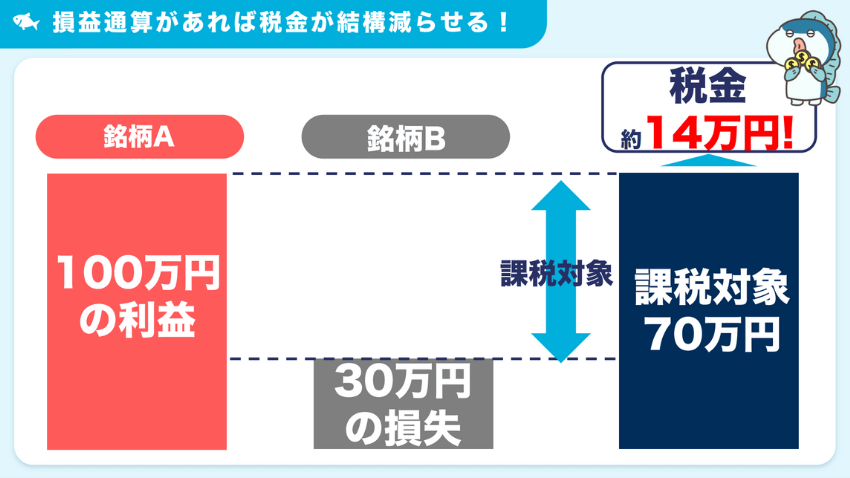

同じケースでも「損益通算あり」の場合は、利益100万円と損失30万円が差し引きされて課税対象は70万円となります。

70万円の20%にあたる14万円が税金となり、損益通算なしの場合と比較して6万円も税金を減らすことができます。

同じ利益と損失なのに、この差はすごい!

損をした分の税金を減額できるのは、とてもお得な制度です。

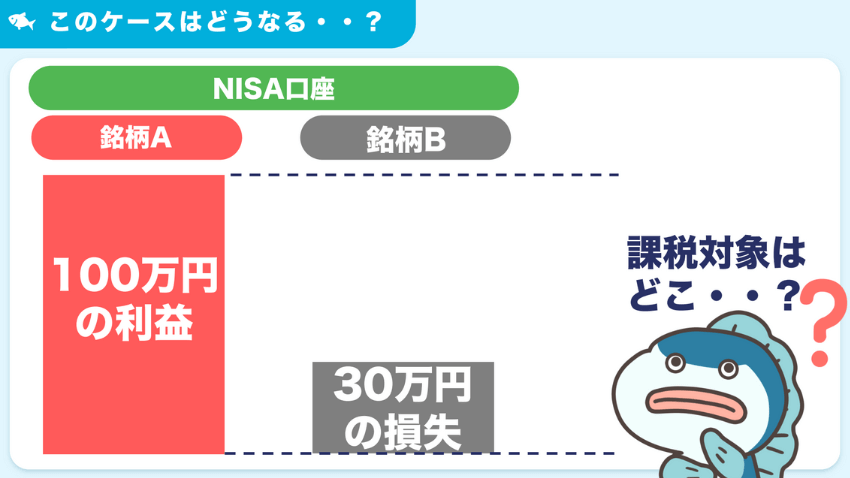

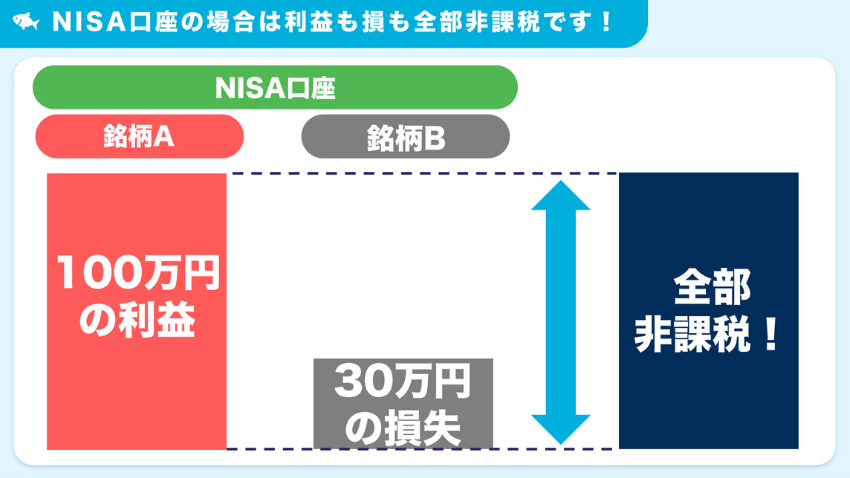

NISA口座の場合

NISA口座内で二つの銘柄を保有し、銘柄Aでは100万円の利益、銘柄Bでは30万円の損失が出ている場合の例で見てみましょう。

NISAの場合、利益が出ていても非課税ですので100万円の利益分には税金がかかりません。

同じく損失についても非課税なので、損益通算は行えないことになります。

NISA口座内では、そもそも利益に税金がかからないため、損益通算という概念そのものが成立しないのです。

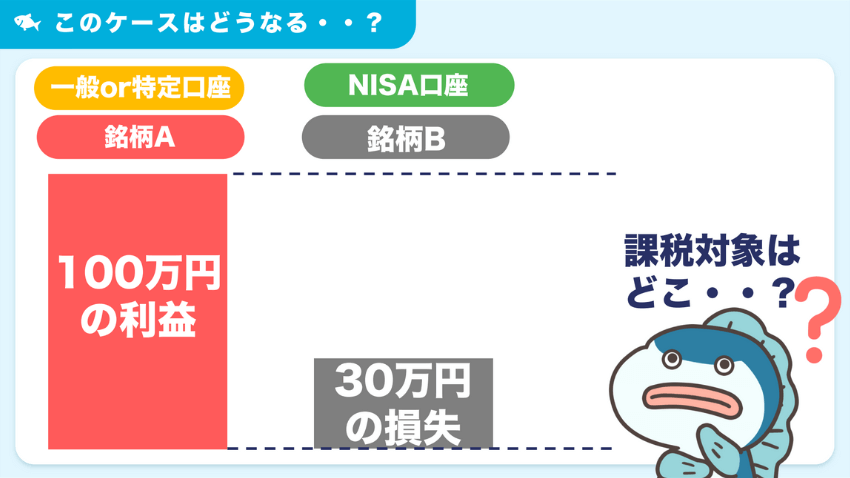

じゃあ、一般・特定口座とNISA口座の間で損益通算はできるの?

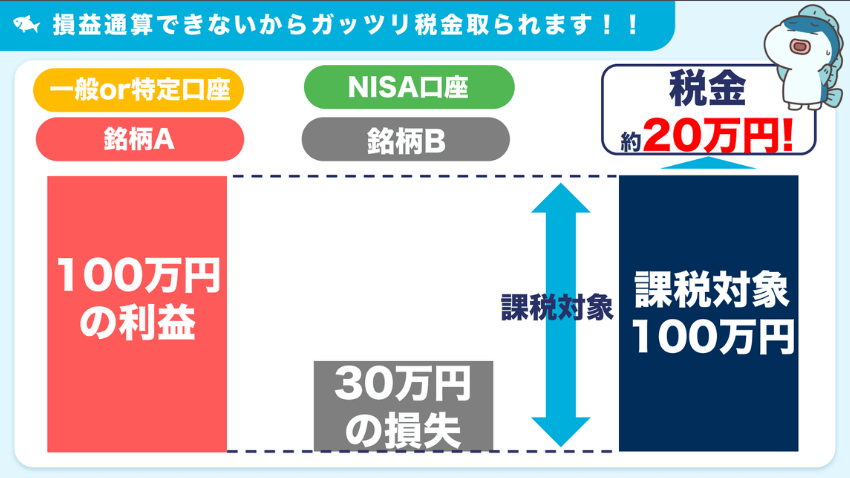

一般または特定口座の銘柄Aで100万円の利益があり、NISA口座では銘柄Bで30万円の損失が出ていた場合の例です。

この場合は、残念ながら損益通算はできないので、100万円の利益に対して20%にあたる20万円の税金がかかります。

逆に一般または特定口座で損失が出ていて、NISA口座では利益が出ている場合でも、同様に損益通算は使えません。

NISA口座は非課税で最強!というのは、含み益が出ている場合の話であり、含み損の場合は逆に悲しい結果となります。

ここの理解を誤っていた場合、

NISA口座で売買を繰り返しても、損が出たら他の株の利益と損益通算すればいいや

とタカをくくっていると痛い目にあうので要注意です。

しかし、知っていれば対策はできます。NISAの特徴を踏まえて投資の作戦を立てておけば問題はありません。

詳しくは「税金面の特徴を理解した上でのNISA口座投資戦略」の章で紹介します。

NISA口座では「繰越控除」NG!

NISA口座で発生した損失については「ないもの」とされるため、繰越控除も使うことはできません。

繰越控除ってどういうこと?

簡単に言うと「繰越=お得」ということですね。

繰越してお得になるのは、ケータイのギガと同じようなイメージです。

繰越控除について、基本的な部分を理解していきましょう。

繰越控除あり・なしの比較

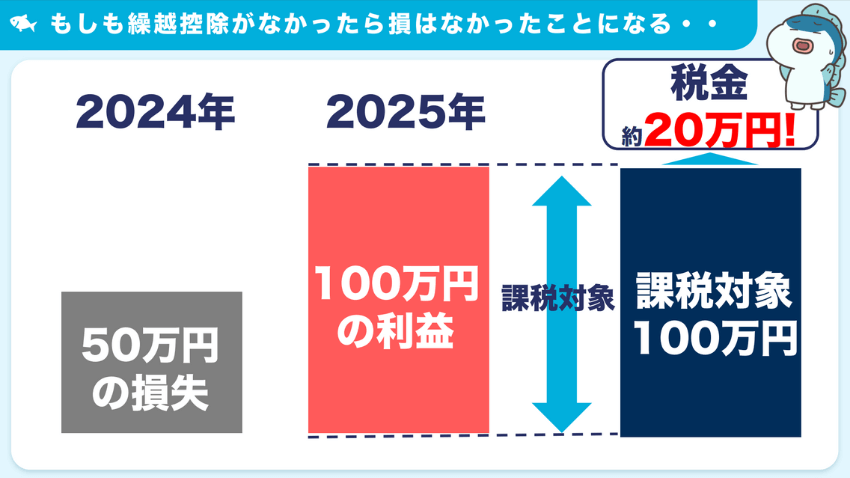

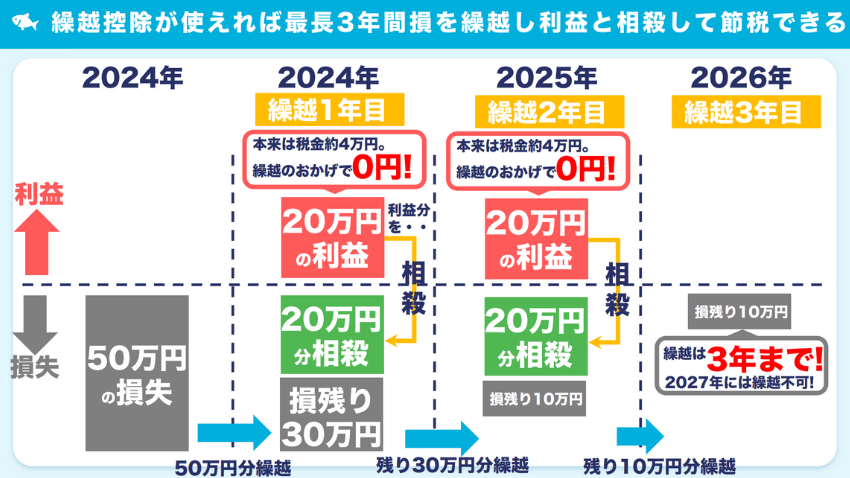

2024年に50万円の損失、2025年に100万円の利益がそれぞれ出たと仮定した場合の例です。

課税対象は100万円の利益分となり、50万円の損失については考慮されません。

もしも繰越控除が適用されれば、最長3年間の損失を繰り越して利益と差し引きできるため、節税できるのがメリットです。

翌年だけでなく3年間も繰越できるのはすごい!

NISA口座の場合

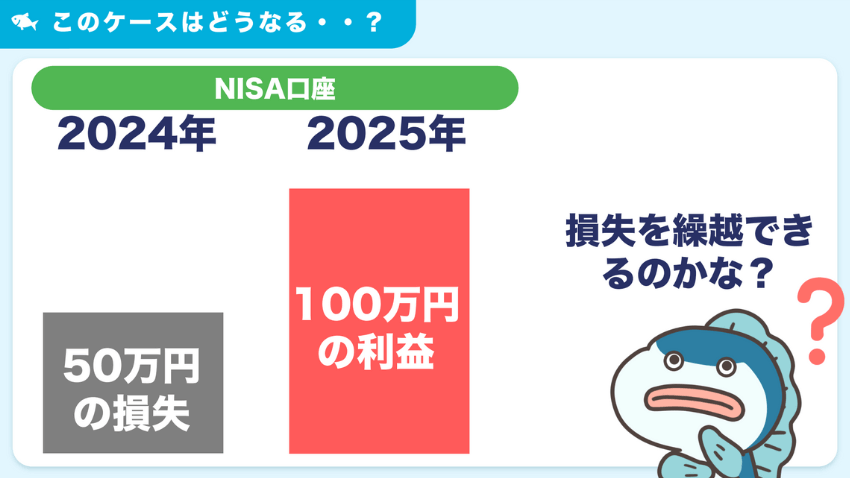

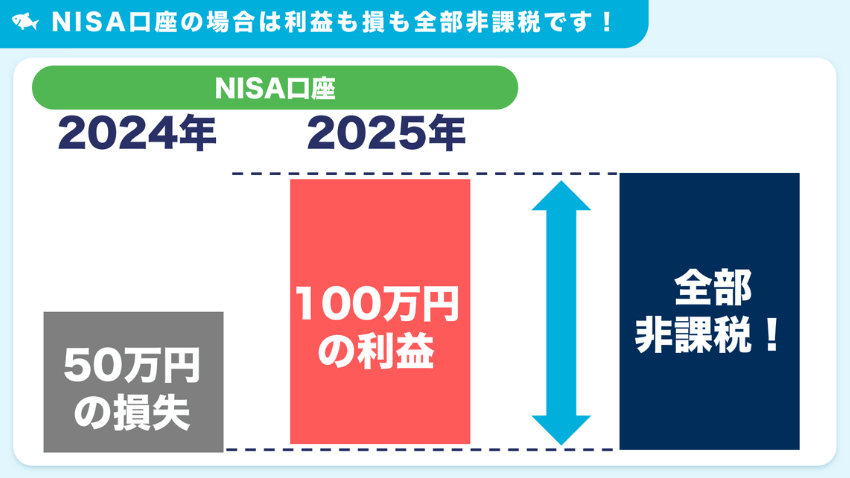

NISA口座内で、2024年に50万円の損失、2025年に100万円の利益がそれぞれ出たと仮定した場合の例で見てみましょう。

NISAの場合、利益が出ていても非課税ですので100万円の利益分には税金がかかりません。

同じく損失についても非課税なので、繰越控除は行えないことになります。

NISA口座では、そもそも利益に税金がかからないため、繰越控除という概念そのものが成立しないのです。

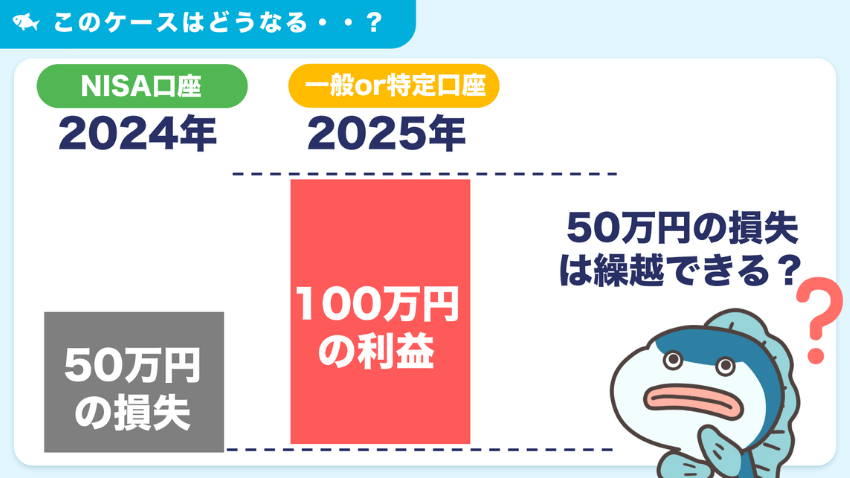

では、一般・特定口座とNISA口座の間で繰越控除はできるのでしょうか?

2024年にNISA口座で50万円の損失、2025年に一般または特定口座で100万円の利益がそれぞれ出たと仮定した場合の例です。

この場合も損益通算と同様に繰越控除はできないので、100万円の利益に対して20%にあたる20万円の税金がかかります。

逆に一般または特定口座で損失が出ていて、NISA口座では利益が出ている場合でも、繰越控除はありません。

税金面の特徴を理解した上でのNISA口座投資戦略

ここまで損益通算と繰越控除について解説してきました。

損益通算と繰越控除、どちらもNISA口座では使えないという意味が理解していただけたと思います。

では、NISA口座ではどのような投資戦略をとるのが良いのでしょうか?

損失が出た人を救済する最強の節税策である損益通算と繰越控除が使えないことは、新NISAの出口における欠点でした。

このことを踏まえた投資戦略は、いたってシンプル。

含み損が出ている状態で売却をしないことです。

長期分散低コストの資産運用

含み損を抱えないためにはどうすれば?

その答えは、やはり投資の基本である「長期分散低コストの資産運用」です。

【長期】10年〜20年単位

特に初心者の方は、資産運用で年率リターン5%の資産を生成するには長期投資が重要です。

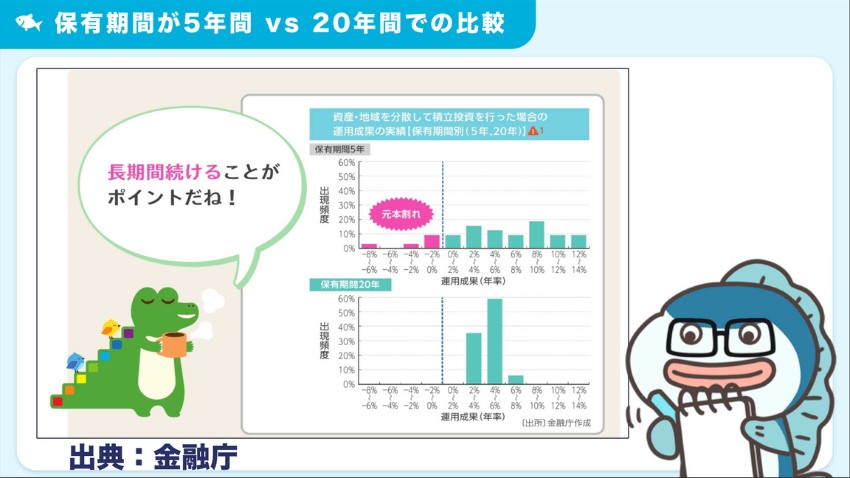

金融庁のつみたてNISAの資料では、次のように解説されています。

出典:金融庁

上の表を見ると、保有期間が5年間の場合はパフォーマンスが良いときもあれば元本割れするときもあり、だいぶ振れ幅が大きいということがわかります。

一方、保有期間が20年間の場合、元本割れはなくなり2〜8%のリターンに収束しています。

でも年率リターン5%って、100万円預けて年に5万円増えるだけでしょ?

それほど資産は増えないんじゃない?

このように思う方もいるかもしれません。

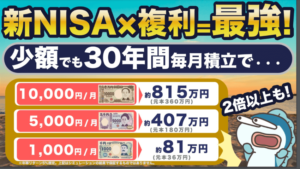

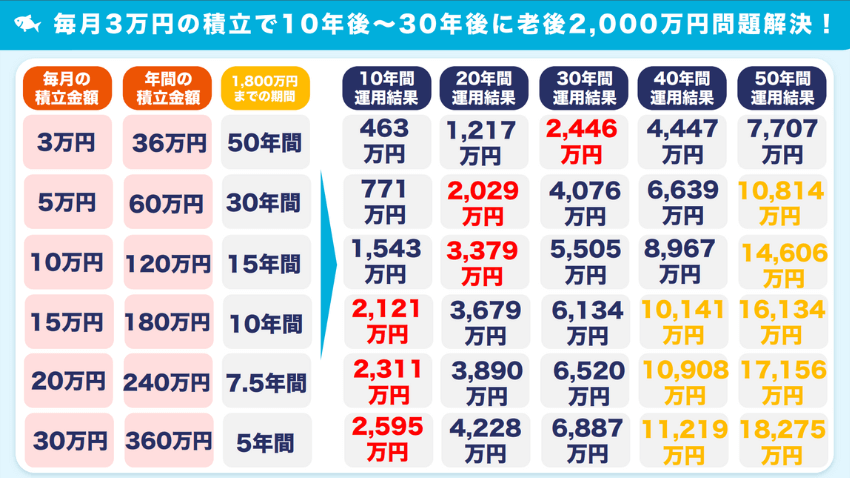

例えば、毎月3万円ずつ積立貯金を行い運用しなかった場合、1,800万円貯金するには50年もかかります。

しかし、毎月3万円ずつを年率リターン5%で運用した場合で試算すると、30年後には2,446万円となり、この時点で老後2,000万円問題は解決です。

ここで超重要なのは、途中で投資をやめないことです。

暴落が来た時こそ、資産を増やす大チャンス!

とにかく投資を継続できる金額を設定しましょう。

【分散】投資対象の分散

- 全世界株式(オールカントリー)

- 先進国株式

- S&P500

三つのうちどれかに毎月積み立てればいいの?

投資初心者の方は、上記のいずれかで毎月ムリのない範囲で定額を積立投資するのがおすすめです。

【低コスト】安価なコスト

また、長期分散低コストでの運用をする際、さらにお得を加速してくれるのがクレカ積立です。

毎月決まった額を積み立てる際に、現金ではなくクレカ積立を行うことでポイントをもらいながら投資ができます。

ポイント付与により投資のモチベーションが続きやすくなるため、とてもおすすめです。

最後までお読みいただき、ありがとうございました!

最後にお知らせです。ガーコちゃんねるの公式LINE作りました!

資産運用に役立つ豪華特典を無料でお配りしていますので、ぜひお友だち登録をしてお受け取りください🙇