※本記事には広告・プロモーションが含まれています。

こんにちは。ガーコです。本日は新NISAの失敗パターンをまとめて7つご紹介します!

新NISAが始まって3ヶ月。日経平均はバブル期を超えてついには史上初の4万円台を記録し、S&P500やNASDAQも史上最高値更新。

新NISAから投資を始めた方も、多くの方が投資を始めて良かったと実感できているはず。

しかし、そんな多くの人が勝てている今だからこそ「兜の帯(お)をしめ直す」、絶好の機会です。過去からも投資の世界では多くの人が注意喚起しているにも関わらずそれを知らずに失敗する人がいました。

そこで本日は投資で失敗する行動をパターン別にご紹介します!

それでは本日も最後までお付き合いくださいませ。

本日の記事はこちらの動画でもわかりやすく解説していますのでぜひご覧ください!

- SBI証券

【PR】公式サイト:https://www.sbisec.co.jp/

国内最大手ネット証券!手数料の安さ、商品品揃えの豊富さ、ポイントのたまりやすさなどに定評あり! - 楽天証券

【PR】公式サイト:https://www.rakuten-sec.co.jp/

証券会社とは思えない初心者にもわかりやすいシステムの使いやすさに定評あり!楽天経済圏とのシナジーも抜群!手数料も超安価! - moomoo証券

【PR】公式サイト:https://www.moomoo.com/jp 米国株の手数料が超安価!アプリがすごく使いやすいことで定評あり!さらに今なら新規口座開設で最大10万円分の株がもれなく当たる!

1.失敗パターン①NISA口座作ったけど投資しない

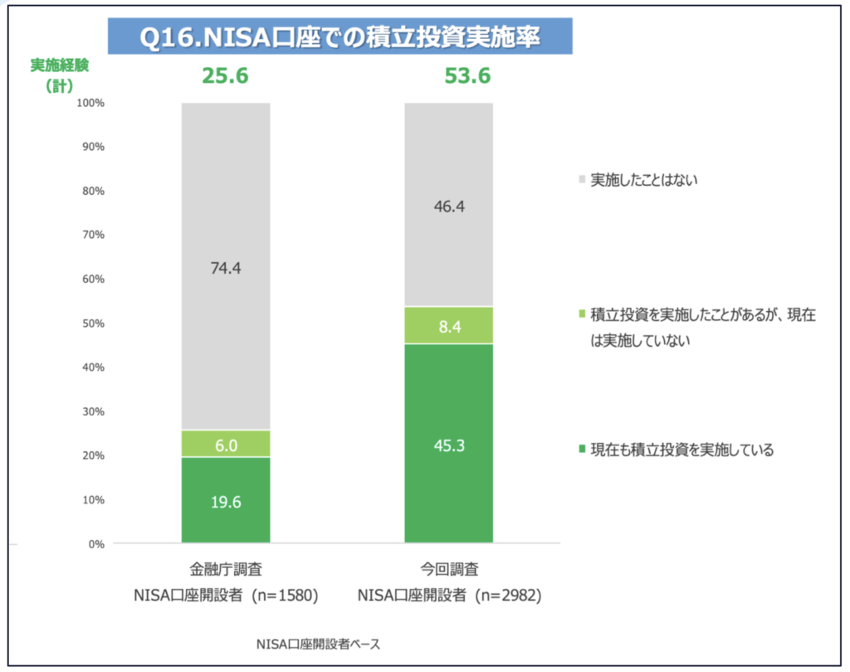

なかなか衝撃的なのですが、実はNISA口座は作ったものの投資をしない方が半数以上、という衝撃のデータからご紹介します!

投資信託協会の2022年の調査では半数弱が投資実績なし・・!!

2022年の調査で実施していない方が5割超え!それ以前の金融庁調査では8割が実施なし!

出典:https://www.jsda.or.jp/houdou/kaiken/files/220615shiryou3.pdf

旧NISAですらこのような状況でしたので最近テレビやSNSで見ない日はない「新NISA」も作って終わりになっている人もいそうです・・

始めよう、と決意しても実際に始めることがいかに難しいか、さらに継続することがいかに難しいかを表すデータでした。

「今年こそはダイエットするぞ!」と器具を買ったままタンスで眠っている状況、「本読むぞ!」と本を買ったまま積読している状況と似ています。ダイエット器具は使わずに眺めていても痩せることはありません。本も読まなければ楽しさを味わうことはできません。

当たり前ですが、投資をしなければ資産は増えません。

とは言っても、NISA口座を開設しただけでも実は超優秀なのです!

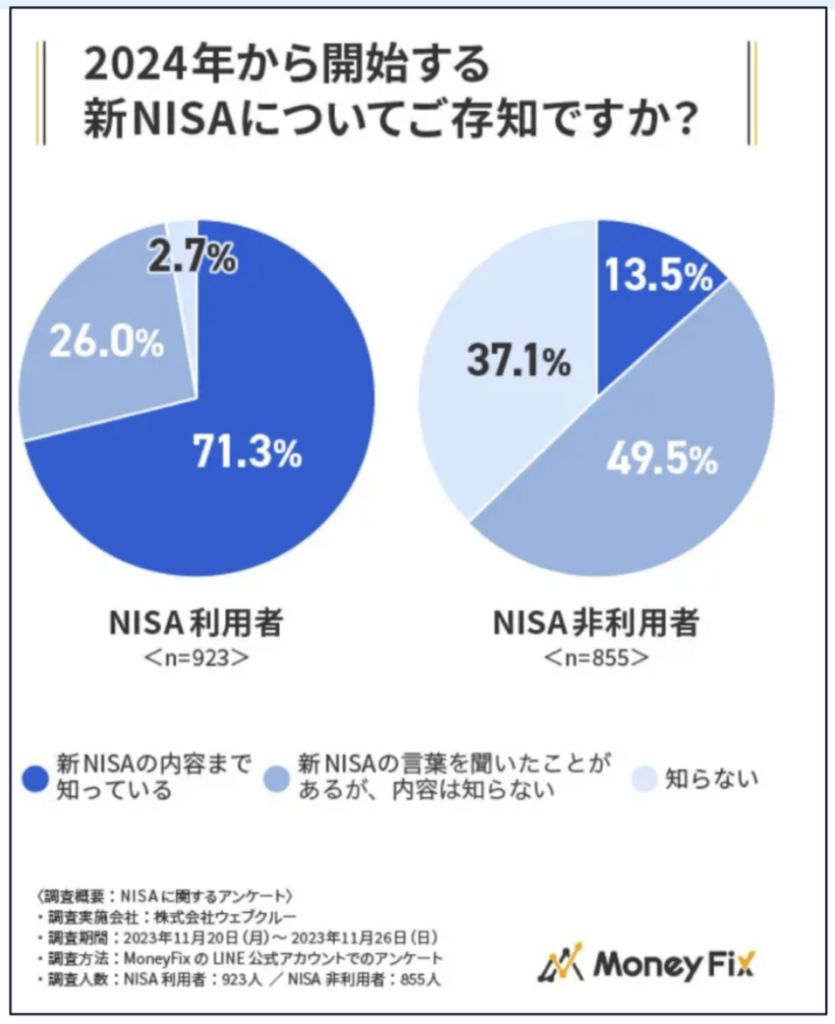

例えばそもそもNISAを知っている人が1割強という衝撃の事実はご存知でしょうか?

NISA口座を使っていない方はそもそも9割弱がよく知らない

出典:https://prtimes.jp/main/html/rd/p/000000370.000002830.html

新NISA開始直前、2023年11月にとったアンケートでこの結果です・・

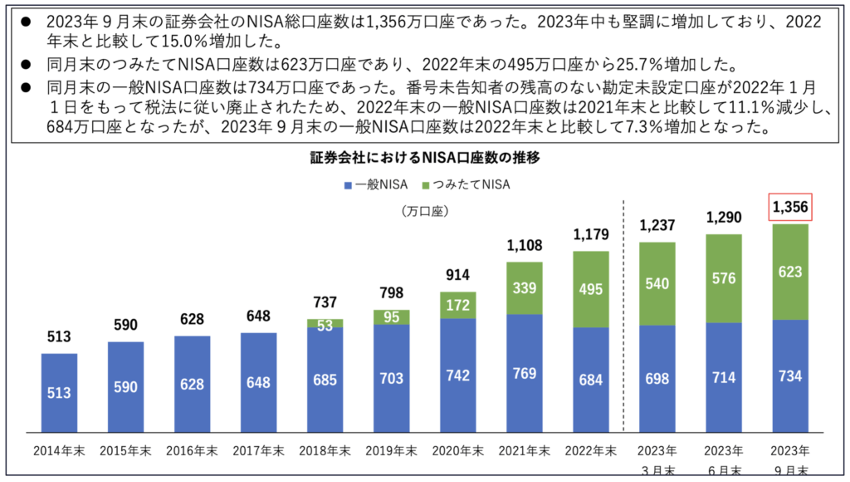

2023年9月時点でまだ1,356口座と7人に1人が開設・・

出典:https://www.jsda.or.jp/shiryoshitsu/toukei/files/nisajoukyou/nisaall.pdf

作りっぱなしにして放置していることを卑下する必要はないです!

すでにスタートラインに立っているだけでもすごい!

失敗パターン②短期間で売却してしまう

本チャンネルでは度々「長期分散投資」をベースに資産運用することの重要性をご紹介してきましたが実は超意外なデータからご紹介します!

みなさま、NISAをたくさん売却している年齢層ってどの辺りだと思います・・?

取り崩しが必要になる60代以降の方が最もNISAの売却金額が多いんじゃない?

と思いますよね。

それが実は超意外な結果がデータとして出ていますのでご紹介します!

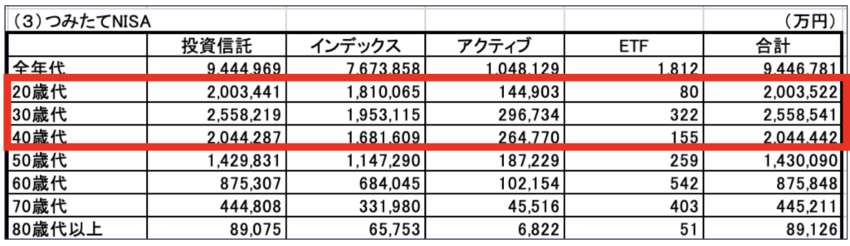

2022年12月末の金融庁の調査結果!!

出典:金融庁

「つみたてNISA」で現役世代が実は60代70代よりも倍以上多く売却をしているというからかなり衝撃的なデータでした・・。

旧「つみたてNISA」は年間投資額が40万円、さらに金融庁が決めた厳しい基準をクリアした銘柄のみ、長期投資前提で作られた制度なのですが・・

さらに衝撃のデータが続きます!

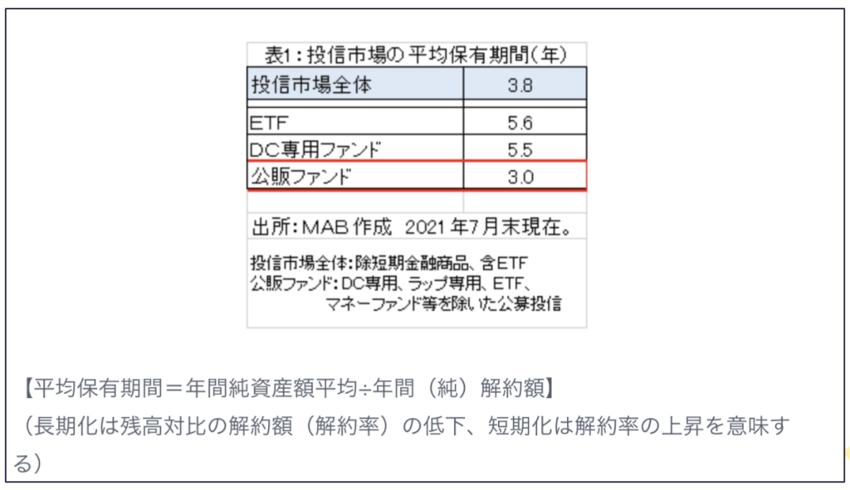

みなさま、投資信託の平均保有期間をご存知でしょうか・・?

出典:東証マネ部

東京証券取引所メディアによると平均保有期間は3年間・・・

新NISAになれば旧NISAと異なりさらに柔軟性がアップし、「投資可能枠が翌年度復活」という嬉しいルール改定となっています。

しかしこの柔軟性が逆に、「どうせ枠は復活するから売却しよう」という行動に結びつくとしたら、これは注意したいところです。

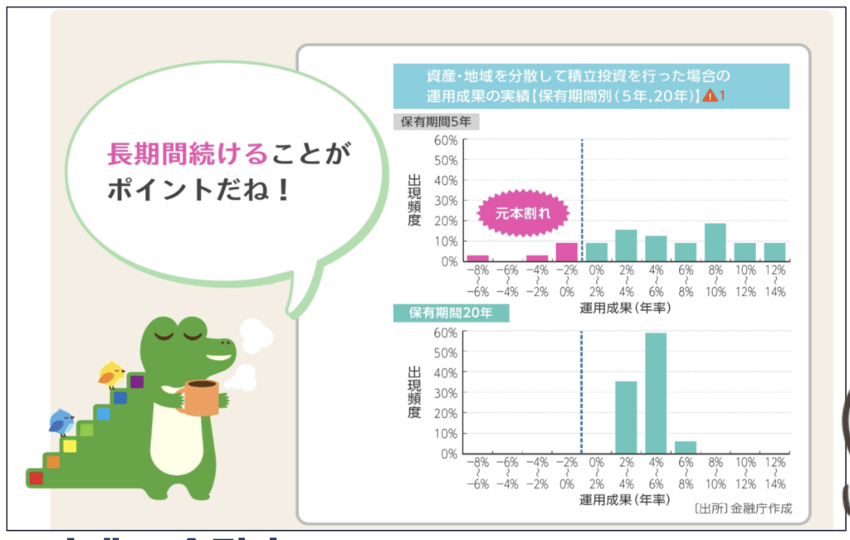

保有期間が5年間 vs 20年間での比較

例えば金融庁のつみたてNISAの資料では、このように解説されています。

出典:金融庁

もちろん急にお金が必要になる、そんな時でも引き出せるのがiDeCoや401KにはないNISAのメリットです。

失敗パターン③なんとなく選んだ銘柄を買う

みなさま、ご自身の保有している銘柄の中身、ちゃんと理解して購入されていますでしょうか?

当たり前だ!

と怒られそうですが、実際に

銀行員やSNSで勧められている銘柄を中身を理解せずに買う

という人が一定数います。

買うこと自体は問題ないのですが、中身を理解していないと狼狽売りしてしまう可能性があります。

投資する銘柄を選ぶ際は、リスクやリターンに加えて、よくネットで批判される内容についても少し調べて、それでも納得して投資ができるかどうか、それが結局投資握力に直結し、少し下がったり良くないニュースが出てきても信じて保有し続ける力になります。

失敗パターン④NISAの銀行選び間違い

みなさま、NISA口座をネット証券で作っている人の割合ってどの程度だと思います?

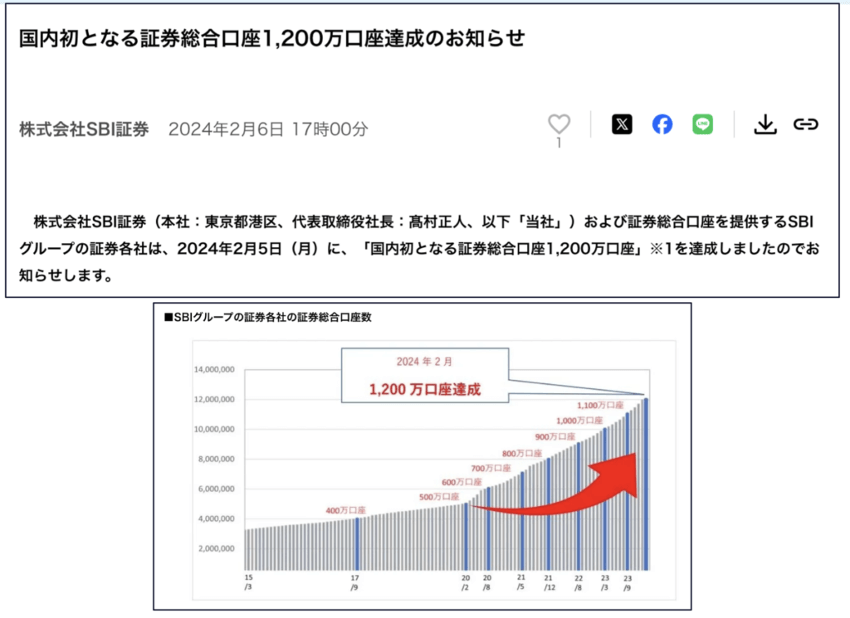

SBI証券は2024年2月に国内初となる証券口座1,200万口座達成!

出典: SBI証券

楽天証券は2023年12月に国内初となる証券口座1,000万口座達成!

出典: 楽天証券

私もこうしたデータを見ていたのでネット証券が大半だと思っていたのですが、衝撃のデータが・・

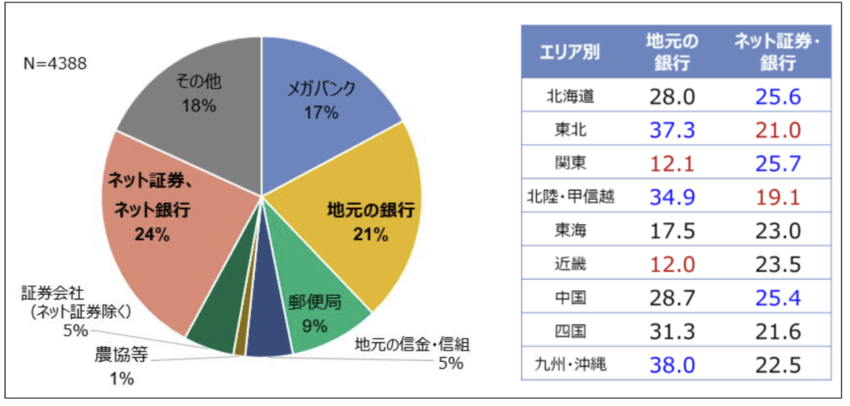

NISA未利用者の方が選ぶ金融機関とは?

出典:NTTデータエービック

地銀・メガバンクがなぜデメリットが多いのかについて、まとめてご紹介いたします!

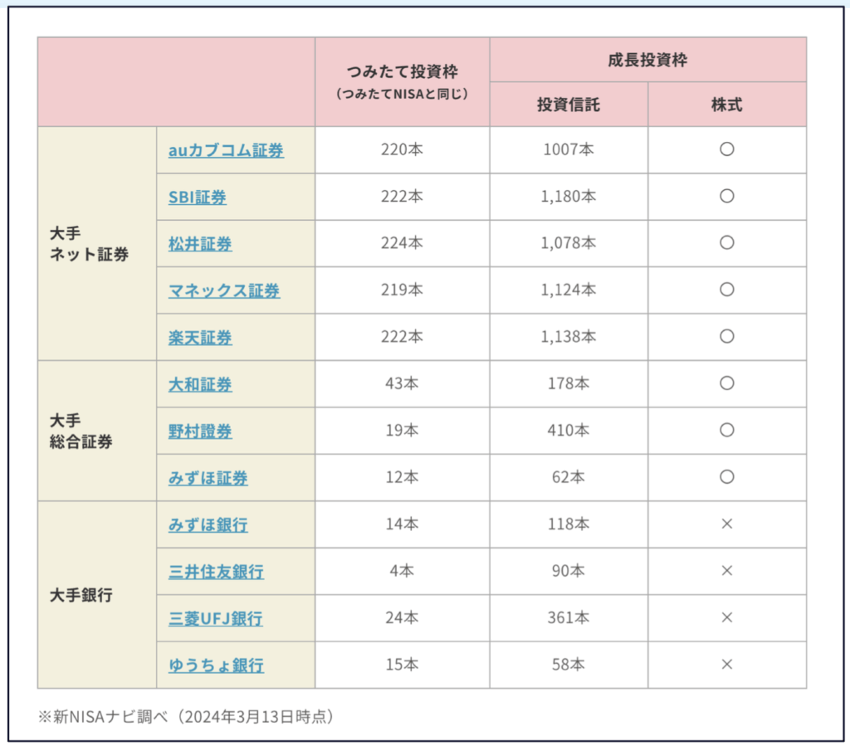

- 新NISA対象商品取扱少ない!

- 人気ファンドの取扱に落とし穴

- 移管するのに時間がかかる!

- 購入した商品の移管は不可能!

- ポイントの面でデメリットが多い!

出典:新NISAナビ

地銀・メガバンクのデメリットはメガバンクはつみたて投資枠取扱銘柄が1/10以下の取り扱い!

さらに成長投資枠も1/10ほどしか取り扱っておらず株式の取り扱いなしです。

出典:三菱UFJ銀行

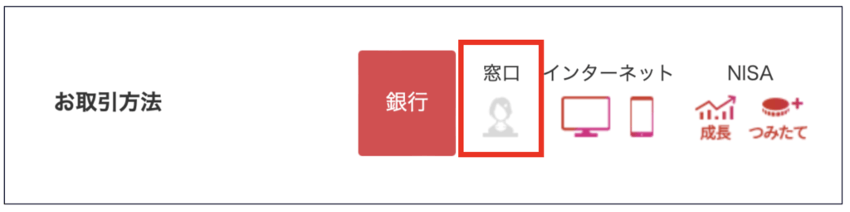

eMAXIS Slim全世界株式は三菱UFJ銀行の窓口では買えない・・窓口アイコンはグレーアウト・・eMAXIS Slim全世界株式は信託報酬が年率0.05775%と超低コストなため・・

三菱UFJ銀行などのメガバンクやゆうちょ銀行の窓口で買えるのは高コストファンドであることが多いです。

それは対面営業をするからにはコストが高いものでないと採算が合わないからです。

出典:三菱UFJ銀行

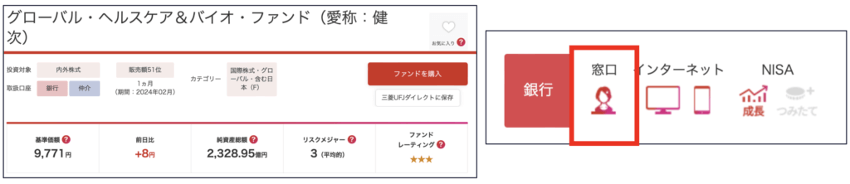

先ほどのeMAXIS Slimと比較しこちらの商品は窓口アイコンがついてます・・

こちらのファンドはなんと購入時手数料が3.3%でさらに信託報酬も年率2.42%と超高い・・

失敗パターン⑤許容範囲を超えた投資をする

投資を自分の許容範囲で行うことはめちゃくちゃ重要!

- その投資金額は自分にとって適切か?

- その金額は目的に合致しているか?

まずは計画的に自分にとって必要なお金を貯金する、その貯金に目処が立ってから投資を開始するのが最も安全な方法です。

失敗パターン⑥ 「円安・株高」だから買い控える

本ブログの読者の方は「長期分散投資で資産形成をしたい」という方が多いかと思います。

こうした目的の場合、結論は、「株高・円安」などは関係ない!外部の騒音に惑わされず「今日が一番若い日」と思って淡々と投資を継続することです。

私は結論、株価がいつ伸び下がるのか、為替がいつ円高・円安に振れるのかはコントロールできない、と考えています。

コントロールできるのは自分の行動のみ。

「株価はいつが天井か底かわからない」だからこそ、オルカンやS&P500など広く分散された低コストインデックスファンドに長期間で投資をすることで堅実なリターンを狙う、ということです。

つまりインデックスに長期投資する時点で「最適な売買タイミング」は考えずに淡々と投資することです。

失敗パターン⑦コスト軽視

新NISAの「つみたて投資枠」は政府が定める基準をクリアした銘柄だからどれでも安心なんじゃないの?

と思った方は要注意です!

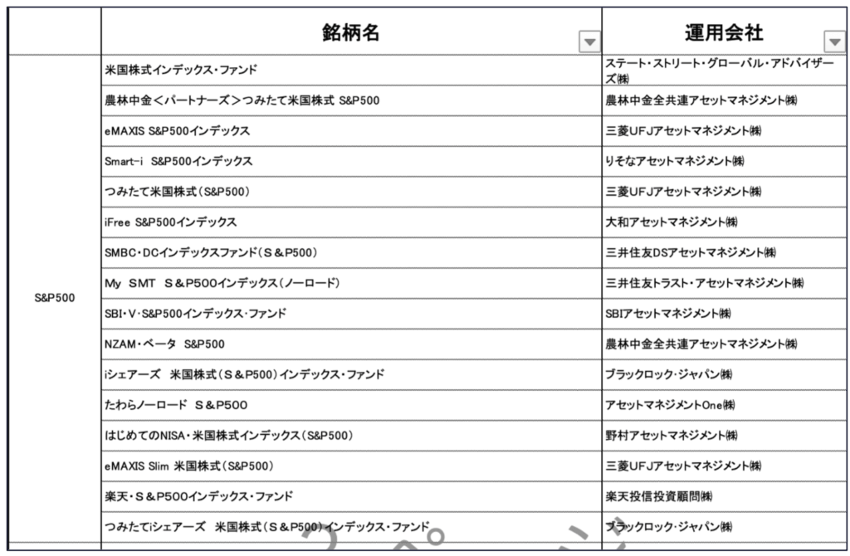

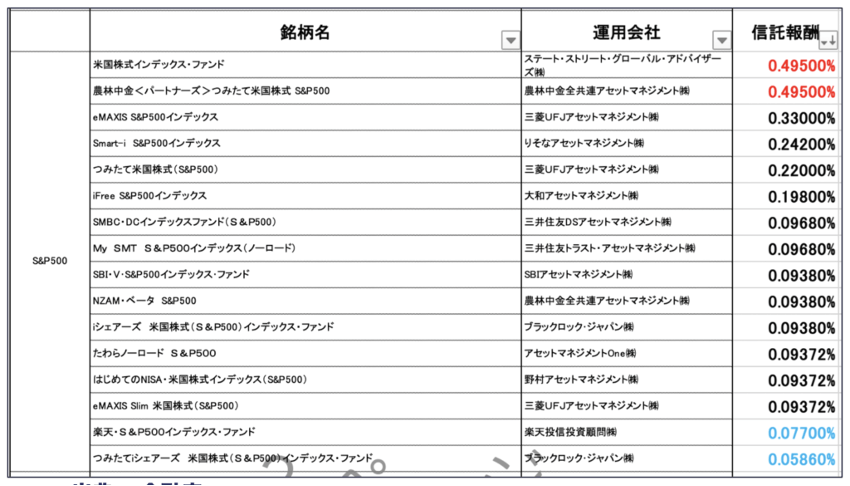

16個の「つみたてNISA」対象投資信託(2024年2月時点)

出典:金融庁

ではこの16個ならなんでも良いかというと決してそうではありません!

コストが大きく違うので必ずチェックしましょう!

16個の「つみたてNISA」対象投資信託の信託報酬(目論見書)

出典:金融庁

たった、0.44%って大したことないんじゃないの?

と思われた方は要注意!!

最後までお読みいただき、ありがとうございました!最後にお知らせです。ガーコちゃんねるの公式LINE作りました!資産運用に役立つ豪華特典を無料でお配りしていますので、ぜひお友だち登録をしてお受け取りください🙇