※本記事には広告・プロモーションが含まれています。

こんにちは。ガーコです。

本日は、2024年中に新NISAで必ずやるべきことをまとめて5つ紹介します!

早いもので2024年も後半に突入しました。

今年前半は、超がつくほど絶好調だった株式相場。

新NISAから投資を始めて eMAXIS Slim オルカンやS&P500に投資している方は、もれなく含み益が出ている状況かと思います。

もちろん嬉しいことではありますが、私たちが目指すのは元本の2〜3倍で早期退職や老後の生活に必要なお金を確保することです。

本記事では「資産の増え方が明らかに変わる」そんなシミュレーションを紹介します。

さらに2024年11月以降、ついにSBI証券でクレカ還元率が変わります。

他の証券会社のNISA口座で投資している方も、10月以降は2025年に向けて証券会社の変更が可能になります。

新NISAで投資している全ての方にお役立ちの内容となっていますので、どうぞ最後までお付き合いくださいませ。

本日の内容はこちらの動画でもわかりやすく解説していますのでぜひご覧ください!

- SBI証券

【PR】公式サイト:https://www.sbisec.co.jp/

国内最大手ネット証券!手数料の安さ、商品品揃えの豊富さ、ポイントのたまりやすさなどに定評あり! - 楽天証券

【PR】公式サイト:https://www.rakuten-sec.co.jp/

証券会社とは思えない初心者にもわかりやすいシステムの使いやすさに定評あり!楽天経済圏とのシナジーも抜群!手数料も超安価! - moomoo証券

【PR】公式サイト:https://www.moomoo.com/jp 米国株の手数料が超安価!アプリがすごく使いやすいことで定評あり!さらに今なら新規口座開設で最大10万円分の株がもれなく当たる!

新NISAの枠に空きがあれば増額を検討しよう!

新NISAの年間投資上限は、つみたて投資枠120万円、成長投資枠240万円、合計360万円です。

新NISA最大の特徴である「非課税期間が無期限であること」を活かすため、360万円の枠にまだ空きがある方は投資の増額を検討しましょう。

著名な物理学者アインシュタインが人類最大の発明と呼んだ「複利の力」とは、長期投資を継続することで雪だるま式に資産が増えていくことです。

つまり大事なのは「できるだけ長い期間」投資すること!

新NISAでは、複利の力を発揮させて雪だるま式に増えた資産を非課税で受け取ることができます。

長期投資と複利効果と新NISA、この3つは最強の組み合わせです。

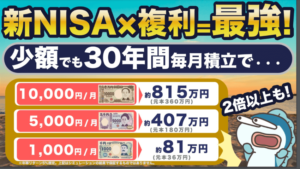

複利効果をシミュレーションで確認しよう

長期投資における複利効果について、次の2つのパターンでシミュレーションしてみましょう。

- 毎月5万円、年間60万円の積立投資

- 毎月10万円、年間120万円の積立投資

いずれも年率リターンは5%と仮定した場合で確認してみます。

もちろん、投資において毎年必ず5%のリターンが得られるというわけではありません。

参考までに、アメリカの代表企業に投資するS&P500の上昇率は、過去10年で17%、過去30年で12.1%。全世界の主要企業に投資するオールカントリーは、過去10年で13.5%、過去30年で9.5%となっています。

こうした過去の実績からも、年率5%は十分に実現可能性が高い想定といえます。

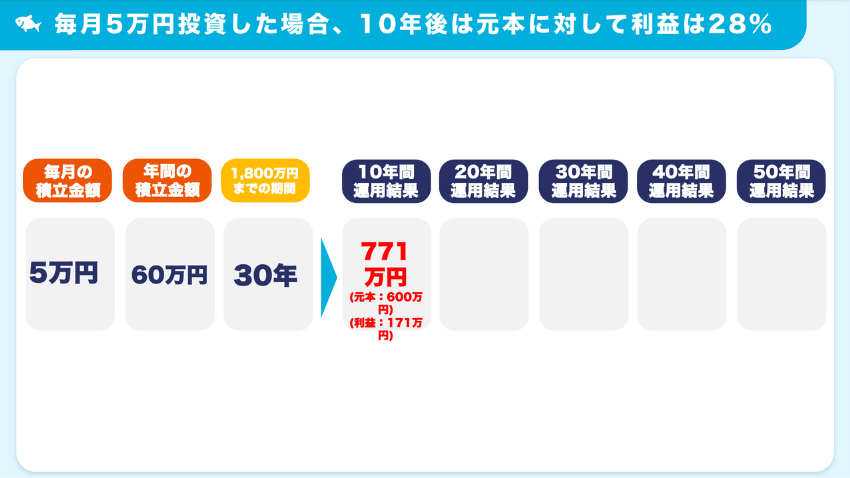

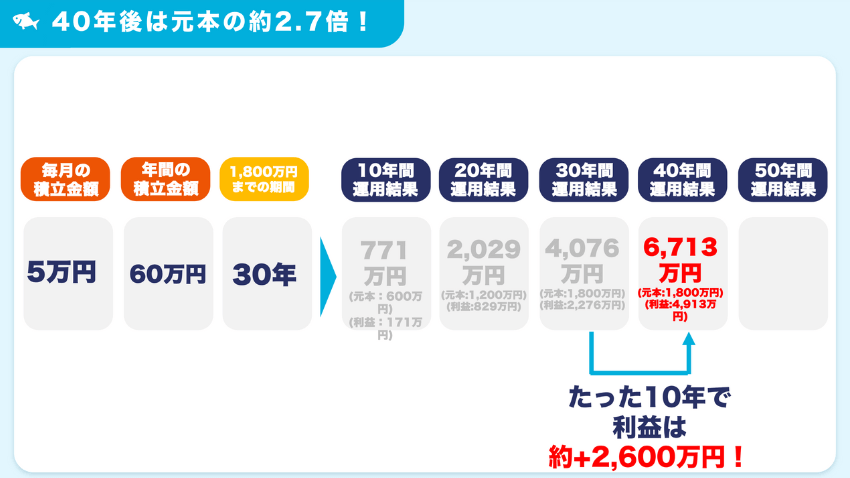

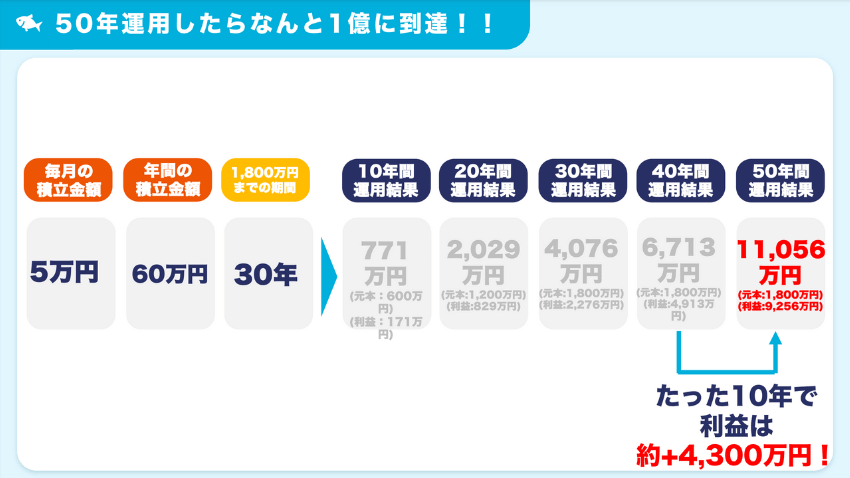

①毎月5万円、年間60万円の積立投資、年率リターン5%の場合

まずは、毎月5万円、年間60万円の積立投資をした場合のシミュレーションです。

新NISAの上限である1,800万円に到達するまでには30年かかります。

10年間の運用で得られる利益は171万円で、元本600万円に対する利益率は約28%です。

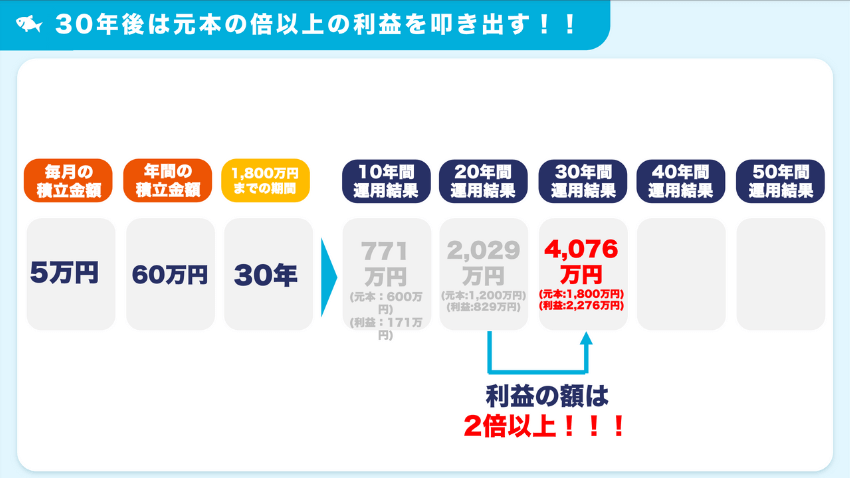

このまま運用を続けると、20年後の利益は829万円で、元本1,200万円に対する利益率は69%にも増加します。

さらに30年後になると、元本1800万円に対して利益は2,276万円となり、利益が元本を遥かに上回ります。

40年後は、利益が4,913万円にまで増えて、元本の約2.7倍にもなります。

50年間運用を続けると、1.1億円にまで到達します!

毎月5万円の積立投資でも、複利の力のすごさが実感できるシミュレーション結果となりました。

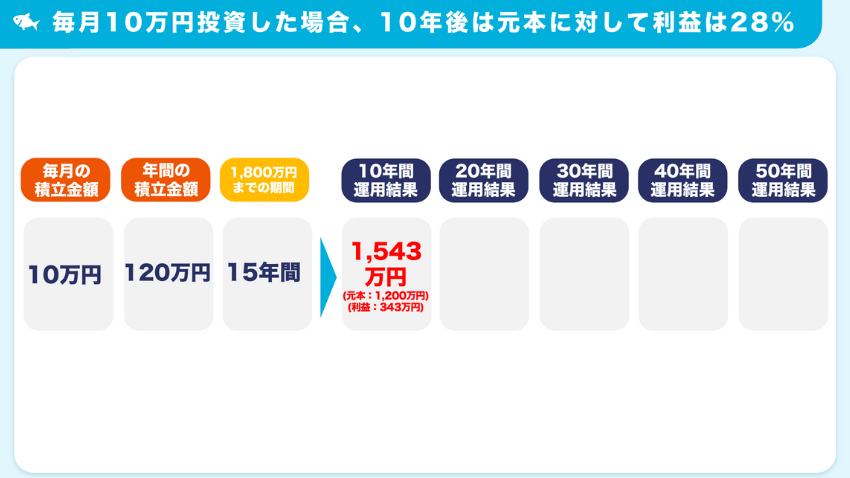

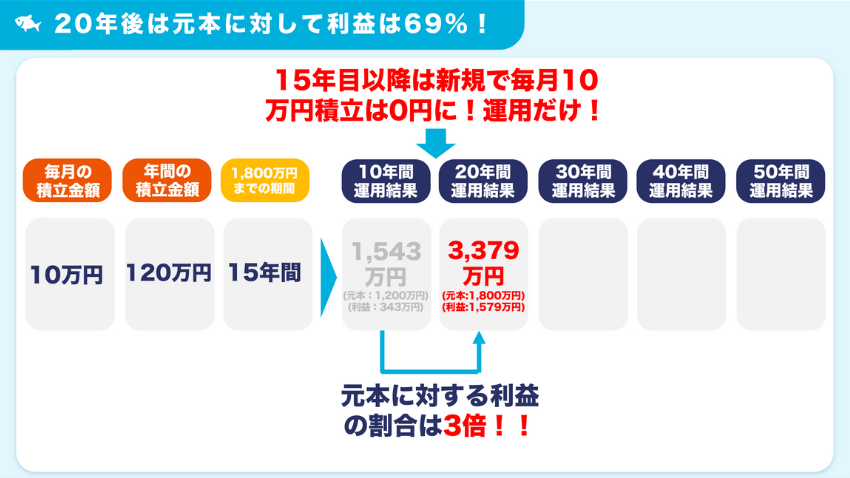

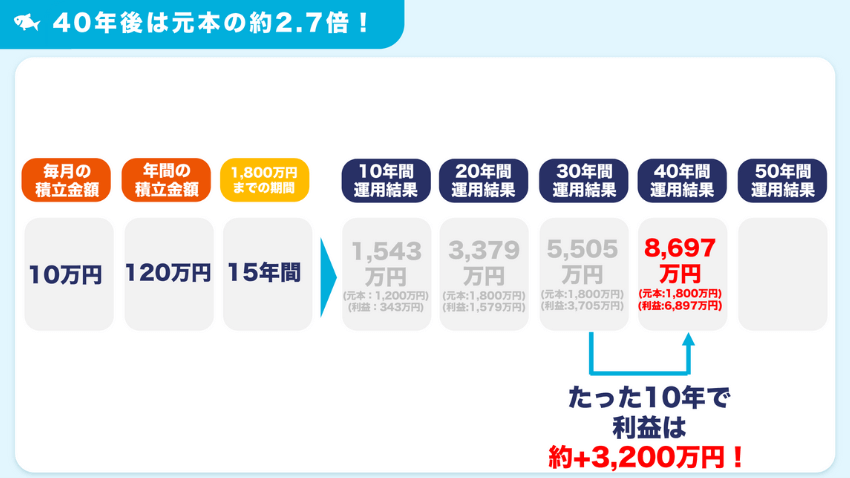

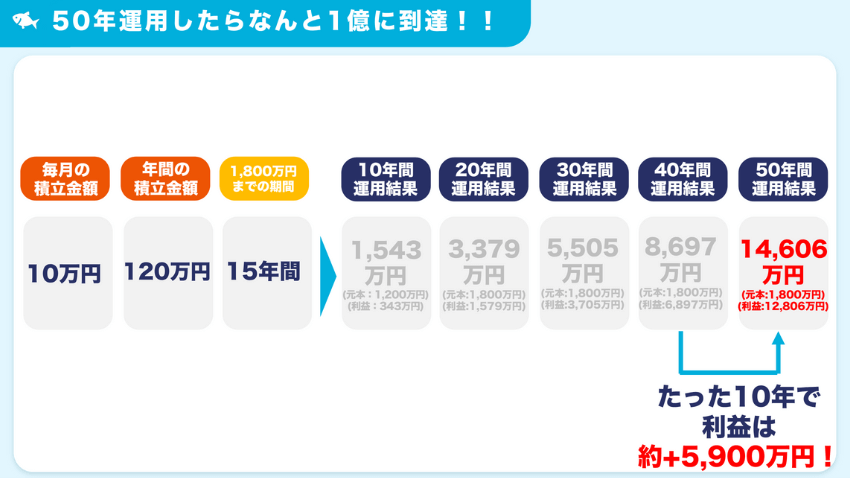

②毎月10万円、年間120万円の積立投資、年率リターン5%の場合

それでは、毎月の積立額を5万円増額して10万円に、年間120万円で積立投資をした場合のシミュレーションです。

新NISAの上限である1,800万円には15年で到達します。

最初の10年間の運用で得られる利益は343万円で、元本1,200万円に対する利益率は約28%です。

このまま運用を続けると、20年後の利益は1,579万円で、元本1,800万円に対する利益率は69%にも増加します。

15年で上限額1,800万円に達するため、それ以降は新規の積立は行わず運用(放置)だけです。

さらに30年後になると、元本1800万円に対して利益は3,705万円となり、利益が元本の倍以上にまで増えます。

40年後は、利益が8,697万円にまで増大し、元本の約2.7倍にもなります。

50年間運用を続けると、1億5千万円にほど近い金額にまで到達します!

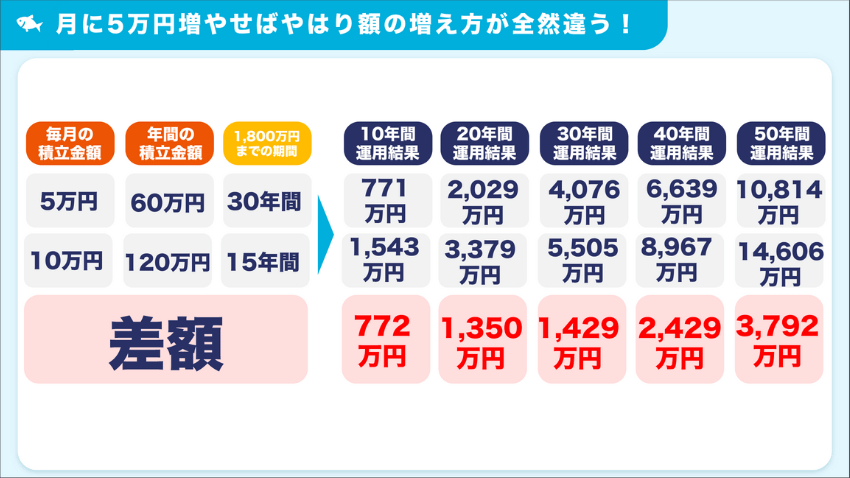

月5万円の増額でここまで違う

毎月5万円の積み立てと毎月10万円の積み立て、2つの成果を比べてみましょう。

月に5万円増額することで資産の増え方がいかに違うか、その差額を見るとよくわかると思います。

月に5万円増やすことで利益の増え方にブーストがかかって、資産形成が猛烈にスピードアップします。

新NISAの非課税は元本のみ?

ところで、非課税扱いになるのは元本だけ?

利益には課税されちゃうの?

このような勘違いをされている方が意外に多いのですが、元本だけでなく利益も非課税となります。

元本も利益も全額非課税なのでご安心ください!

資金に余裕がある人は年の途中でも増額を

ただし、無理をして360万円の枠を埋める必要はありません。

投資は余剰資金で行うのが大原則です。

また、年間の枠に余裕がある方は、年の途中でも枠を埋めることが可能です。

例えば、よくある勘違いとして、成長投資枠には個別銘柄しかないと思っている方がいます。

しかし実は、 eMAXIS Slim 全世界株式やS&P500も成長投資枠に入っています。

一方、つみたて投資枠は、1ヶ月に10万円が上限と決まっています。

これってどうすればいいの?

と思いますよね。

でも、ご安心ください。

つみたて投資枠でも「ボーナス設定」を行うことで一括投資ができます。

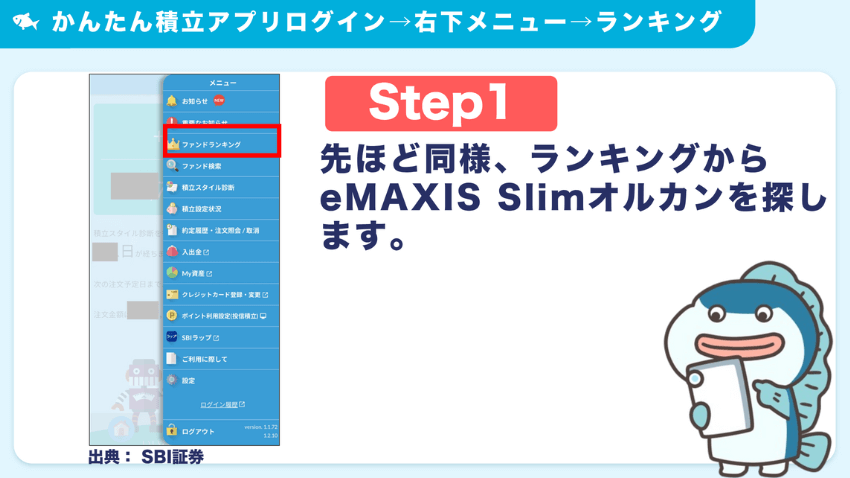

ボーナス設定の仕方について、SBI証券で eMAXIS Slim 全世界株式(オール・カントリー)を例に紹介します。

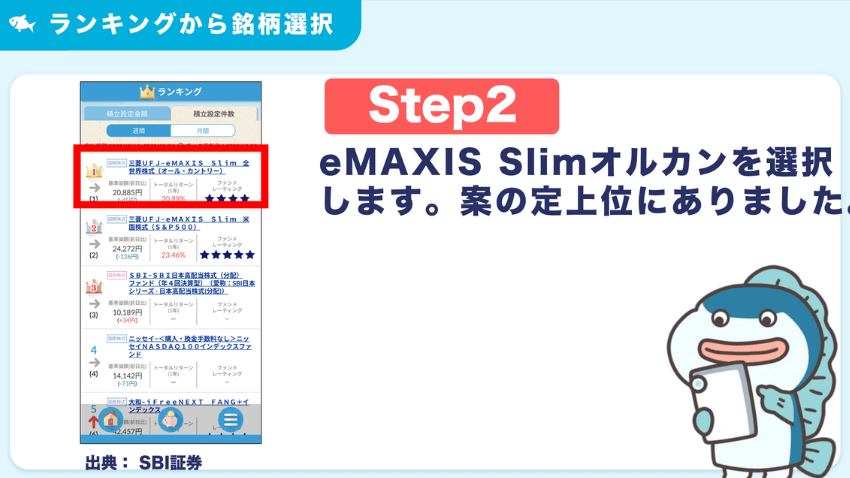

Step1:かんたん積立アプリにログイン、右下のメニューからランキングに進み、eMAXIS Slim 全世界株式(オール・カントリー)を探します。

Step2:ランキング上位にある eMAXIS Slim 全世界株式(オール・カントリー)を選択します。

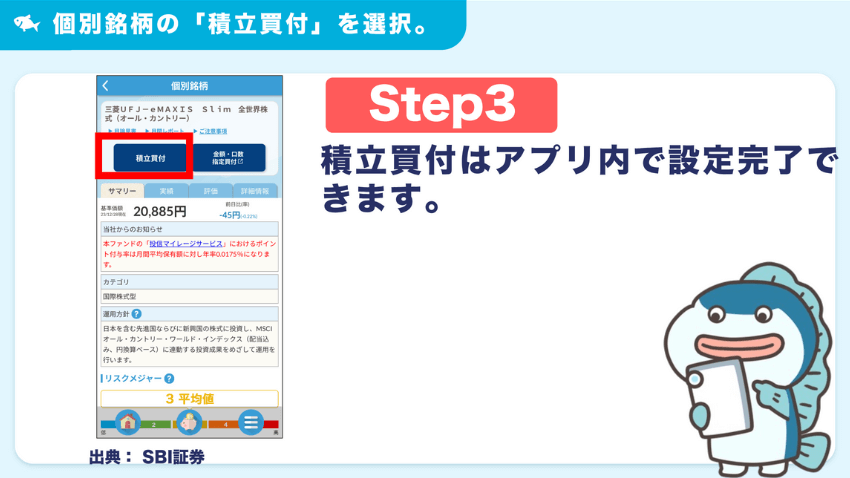

Step3:積立買付を選択します。

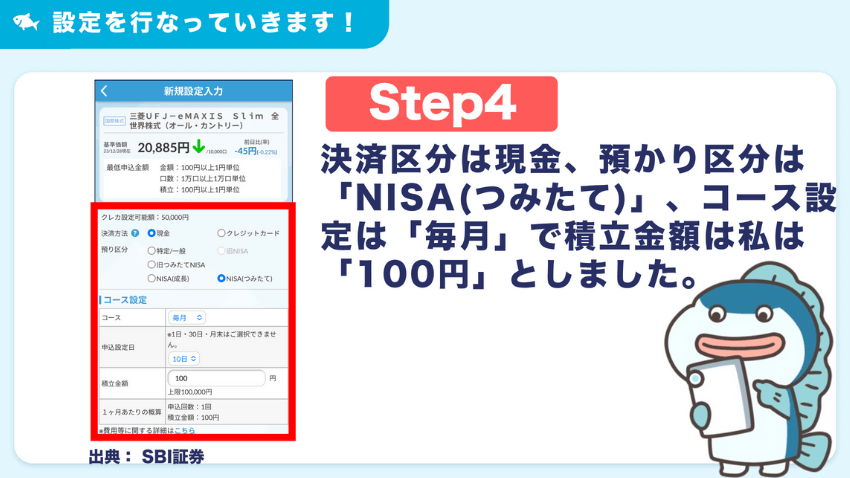

Step4:決済区分は「現金」、預り区分は「NISA(つみたて)」、コース設定は「毎月」で、積立金額を設定します。

ボーナス設定を利用して一括投資を行いたい場合、毎月の投資金額は最低金額の100円に設定します。

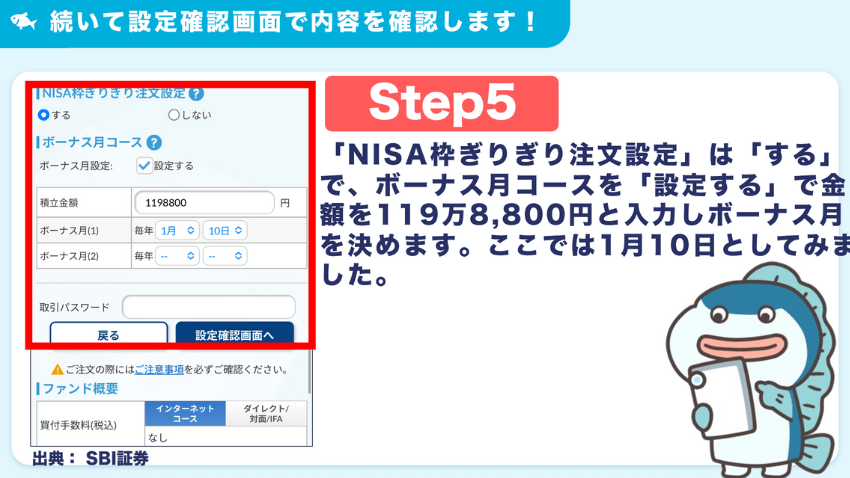

Step5:NISA枠ぎりぎり設定は「する」を選択、ボーナス月コースを「設定する」にチェックを入れます。

金額は119万8,800円と入力し、ボーナス月を何月何日するか決めます。

119万8,800円は1月に設定した場合の例で、年間120万円から毎月の積立金額100円×12ヶ月=1,200円を差し引いた金額です。

これから設定する場合は、金額を調整してみてください。

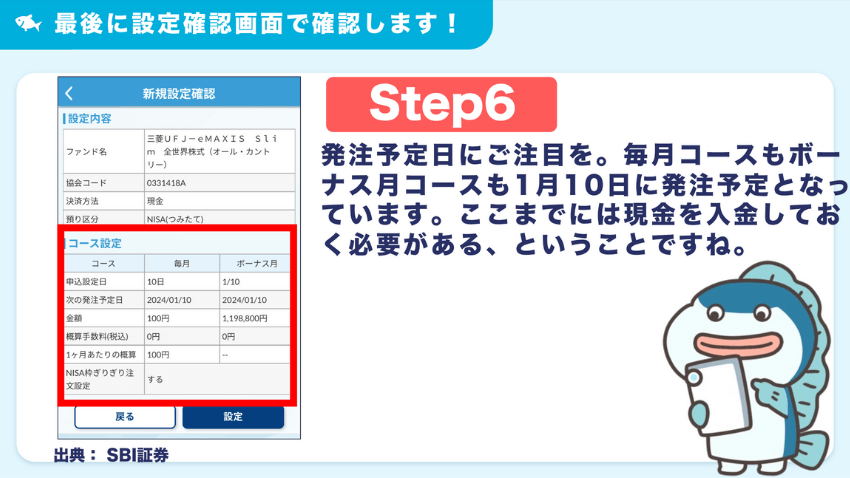

Step6:新規設定確認画面で確認します。

発注予定日の前日までには現金を入金しておくようにしましょう。

特定口座を利益確定し新NISAで投資するか検討!

新NISA 1,800万円の枠を埋めたいんだけど現金が足りない…

という方も多いでしょう。

投資は余剰資金で行うのが原則ですが、ご自身の持っている資産をもう一度見直してみてください。

例えば、「現金では用意できないが特定口座で含み益が出ている」場合は、売却して新NISAの投資にまわすのがおすすめです。

でも特定口座で売却したら20%税金がかかってしまうんだけど、売却かそのままか、どうすれば?

「新NISAで買い直すのがおすすめ」と言われても、実際にはどれぐらい違うのかが気になりますよね。

では、シミュレーションで確認してみましょう。

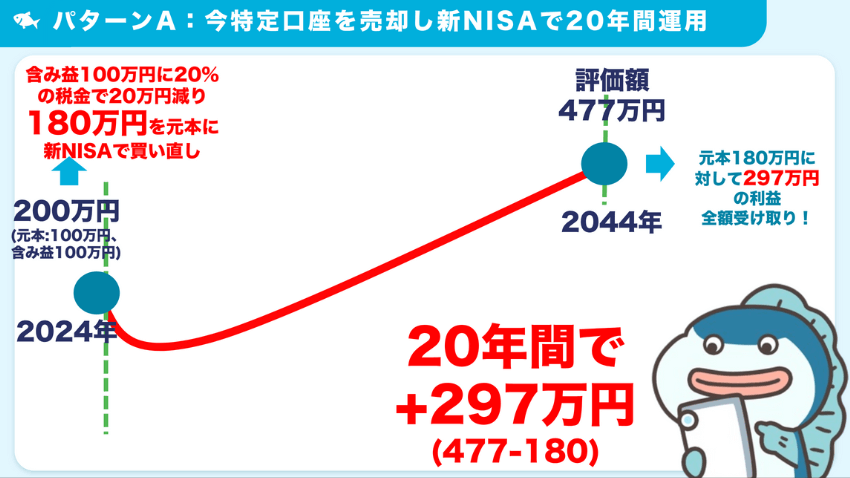

- 【パターンA】特定口座の銘柄を売却し、新NISAで買い直して20年間運用した場合

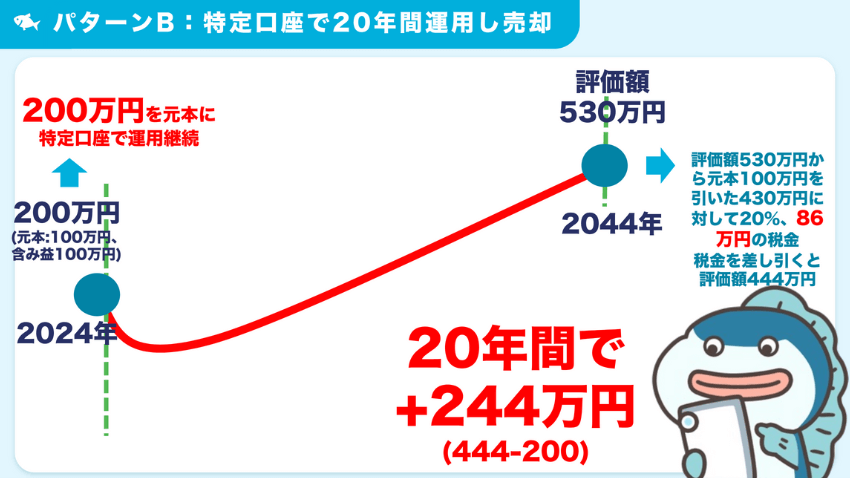

- 【パターンB】そのまま特定口座で20年間運用を継続した場合

例として、「特定口座で元本100万円に対して含み益が100万円出ていて、年率リターン5%で運用すると想定した場合」で比較してみます。

まずは、特定口座の銘柄を売却して、新NISAで20年間運用した場合のシミュレーションがこちら。

特定口座での含み益100万円に20%の税金がかかるので、元本100万円と合わせた手取り額は180万円です。

その180万円を元本として新NISAで20年間運用すると、評価額は477万円まで増えます。

一方、特定口座で売却せずにそのまま20年間運用を続けた場合です。

元本100万円と含み益100万円の合計200万円を、20年間運用した結果の評価額は530万円です。

530万円から元本100万円を差し引いた利益430万円に対して20%の税金がかかるので、税金額は86万円。

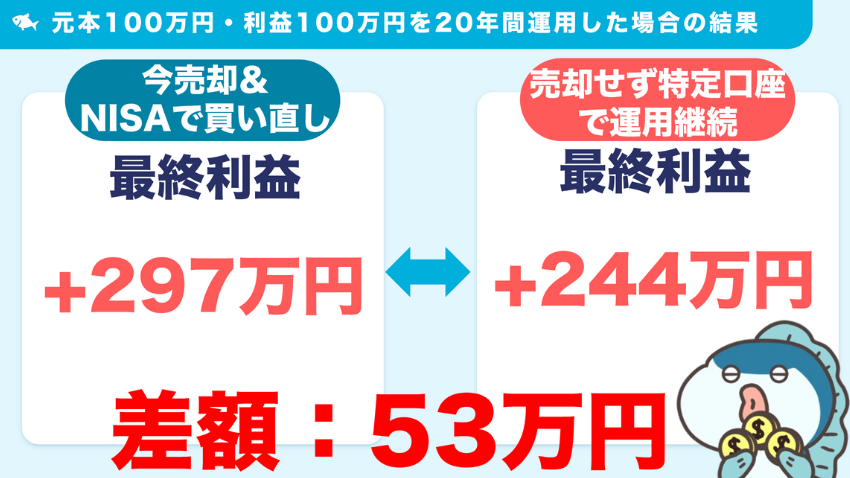

同じように運用(=放置)してるだけで53万円も差がつくなんてすごい!

また、将来的には金融課税制度がより厳しく税率20%がさらに上がる可能性もないとは言えません。

その場合は、特定口座で運用した場合、さらに多額の税金を持っていかれることになります。

以上のシミュレーション結果からも、特定口座で含み益が出ている場合は、売却して新NISAの投資にまわすことをおすすめします。

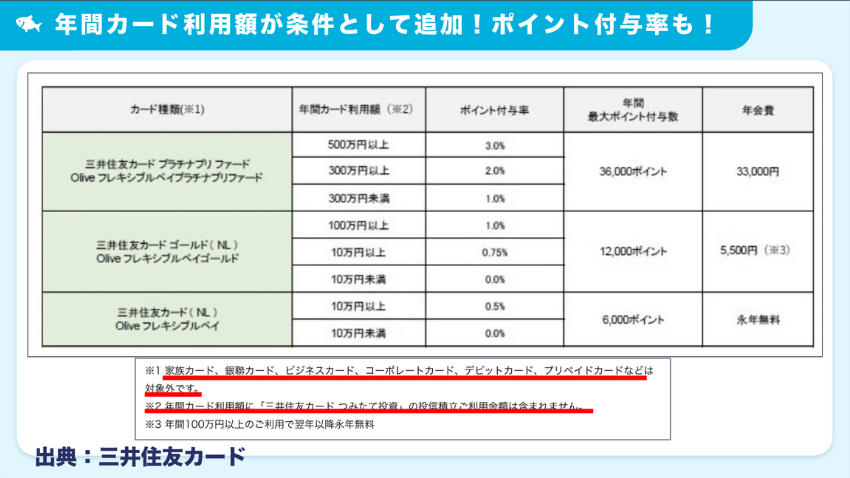

11月以降、SBI証券ユーザーはクレカ積立要注意!

出典:三井住友カード

上記の表の通り、年間カード利用額が条件として追加され、10万円以上の買い物をしないとポイント還元がゼロになります。

また、積立投資の分は年間カード利用額としてカウントされません。

これは悲しい…

特に、これまで三井住友カードをクレカ積立でしか使っていなかった方は要注意です。

おすすめの使い方を紹介

おすすめの使い方は、三井住友ゴールドNLで毎月10万円を積立投資、それ以外に年間100万円を利用して合計22,000ポイント獲得する方法です。

22,000ポイントの内訳は次のとおりです。

- クレカ積立120万円で1.2万ポイント

- 年間100万円以上の利用でボーナスポイント1万ポイント

年間100万円以上の利用で、クレカ積立のポイント付与率1.0%もクリアできて一石二鳥!

でもカードは積立投資にしかつかってないからそれ以外で年間10万円なんて使わない!

このような方には、チャージでクリアする方法があります。

例えば、Amazonでよく買い物をする方は、Amazonギフトカードにチャージするのがおすすめ。

Amazonギフトカードの有効期限は10年間ですので、チャージした後はゆっくり使っても大丈夫です。

また、楽天ギフトカードの購入でクリアする方法もあります。

楽天ギフトカードから楽天キャッシュにチャージすれば、地方税(固定資産税や自動車税)の支払いにも使えるのでおすすめです。

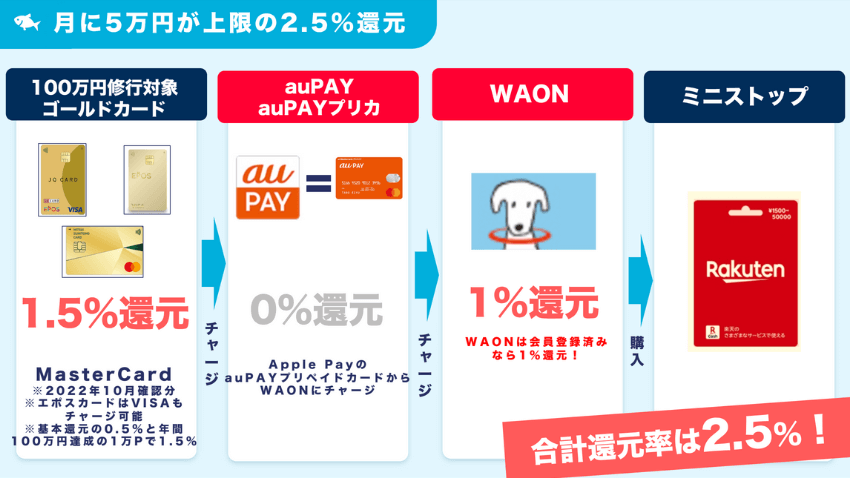

また、MasterCardブランドをお持ちの方は、au PAYチャージなどにも使えますので、こちらの図を参照ください。

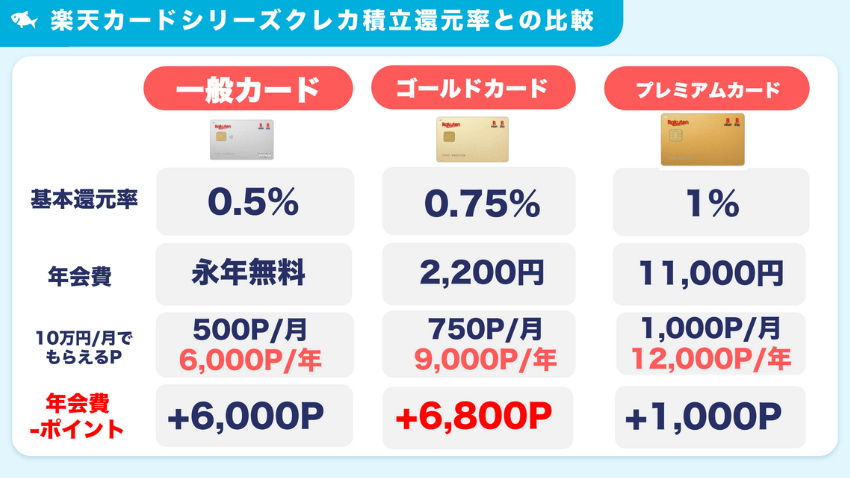

(参考)楽天証券は条件なしでポイント付与

クレカ積立還元率の変更により、SBI証券から楽天証券への移管を検討中という方もいるでしょう。

楽天証券の場合は買い物等の利用条件はなく、ポイントがもらえます。

月10万円以上の利用が見込める場合、おすすめはゴールドカードです。

年会費2,200円はかかりますが、基本還元率が0.75%にアップし、もらえるポイントと差し引きで計算すると6,800ポイントもプラスになるからです。

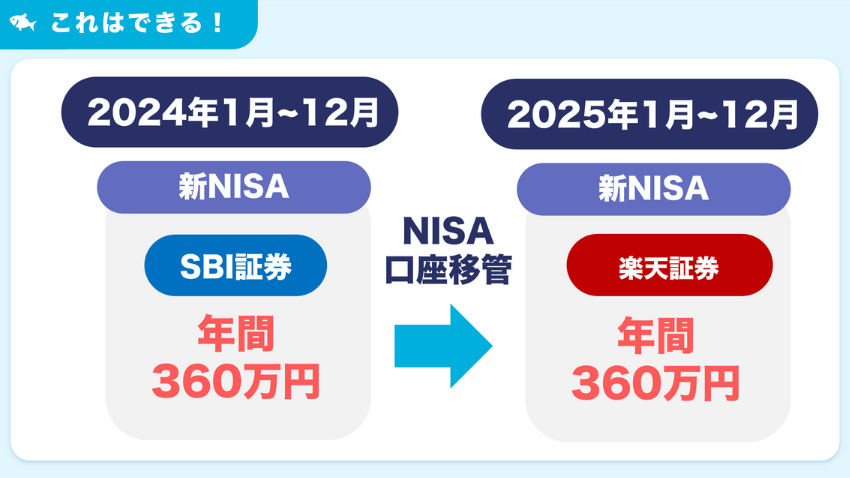

1月から証券会社を変更したい方は10月以降に!

SBI証券のクレカ積立還元率が変更されることにより、楽天証券への移管を検討する方もいるでしょう。

その場合は、まず移管のスケジュールについてポイントをおさえておくことが大事です。

移管のスケジュールに注意しよう

新NISAで利用できる証券会社は1社しか選択できません。

例えば、2024年現在、SBI証券の新NISAで投資積立中の方は、2025年から楽天証券に変更が可能です。

証券会社の変更を希望する場合は、移管のスケジュールに注意が必要です。

新NISA口座を開設してまだ一度も買付けをしていないという方は、今からでもすぐに変更手続きができます。

既に買付け済みの方は、2024年10月以降に変更手続きをすれば2025年からの変更が可能です。

ただし、2025年に入ってから1度でも元の証券会社で積立が行われてしまうと、2025年中には移管ができません。切り替え手続きは2025年10月から、口座の変更は翌年の2026年から実施となります。

変更したい方は10月以降忘れずに手続きを!

地銀やメガバンク、ゆうちょ銀行などで新NISA口座を開設していて、これから他の証券会社へ変更を希望する場合も移管のスケジュールには注意しましょう。

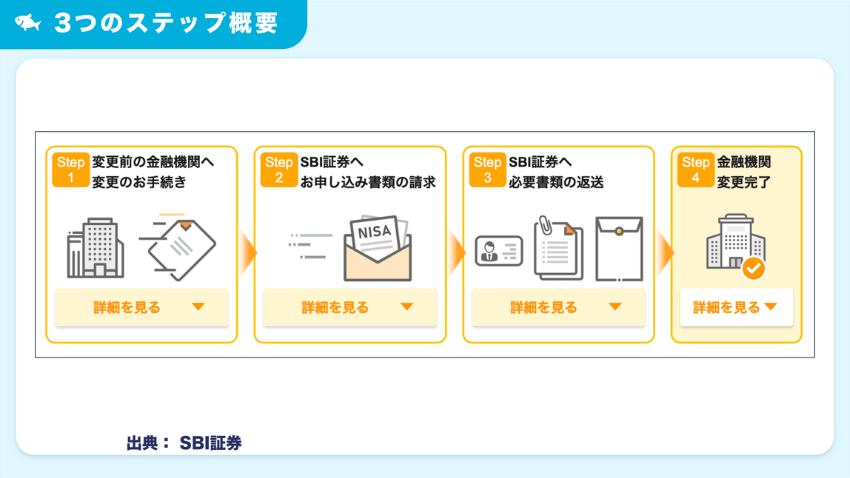

証券会社変更は3ステップ

移管したいけど、手続きが面倒そう…?

大丈夫!ご安心ください。

移管は、一見難しそうに見えますが、実際にやることは3つだけです。

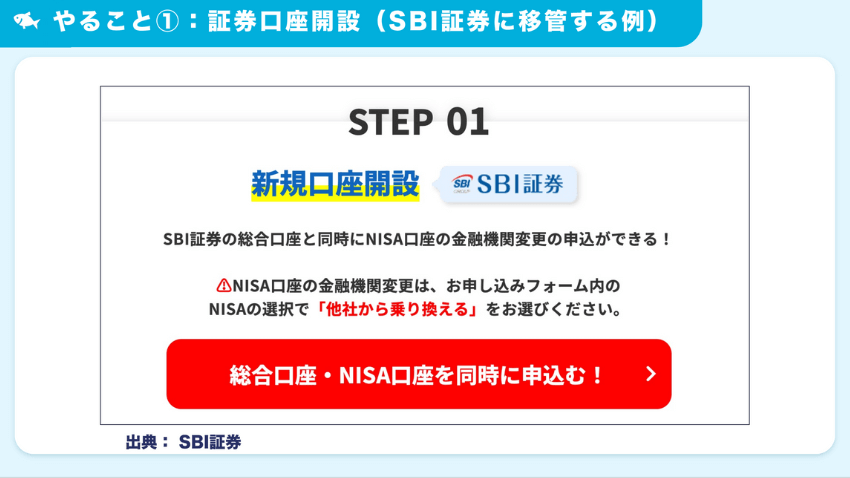

他の証券会社からSBI証券へ移管する場合の例で見ていきましょう。

出典:SBI証券

Step1:SBI証券で新規口座を開設します。

出典:SBI証券

SBI証券の場合、口座開設と同時に変更に申し込みができます。

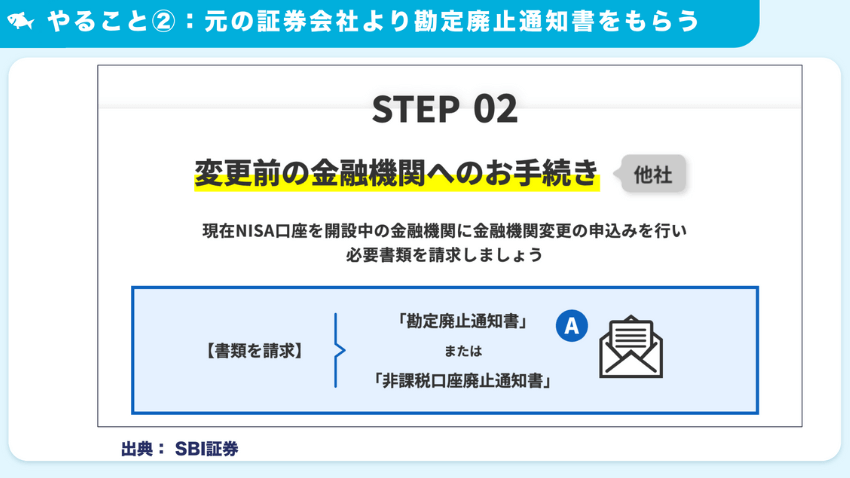

Step2:変更前の証券会社に勘定廃止通知書(または非課税口座廃止通知書)を請求します。

出典:SBI証券

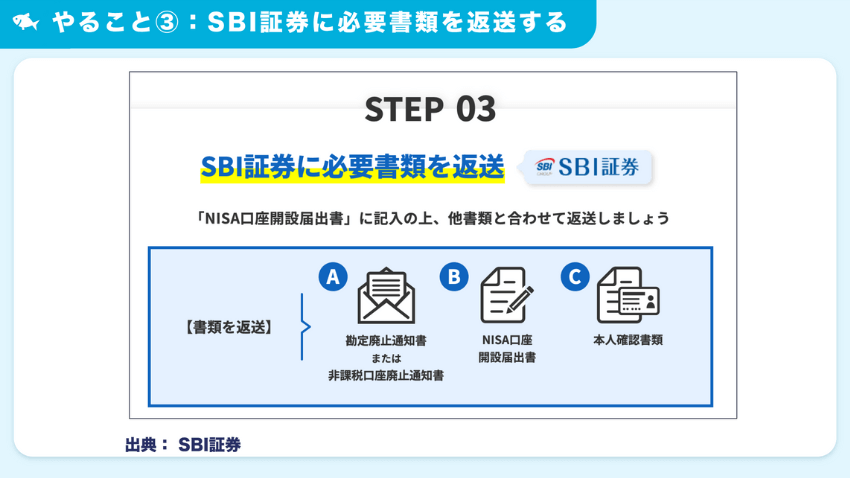

Step3:SBI証券に必要書類を返送します。

出典:SBI証券

返送が必要な書類は次の3つです。

- 勘定廃止通知書(または非課税口座廃止通知書)

- NISA口座開設届出書

- 本人確認書類

意外と難しくなさそう!

ただし、手続きは紙ベース(郵送で提出)で行う必要があり、WEB上で全ては完結しません。

また、いずれのプロセスも多少の時間がかかる場合があるため、スケジュールは時間に余裕を持って早めに対応しましょう。

ところで変更前に購入した分はどうなるの?

変更前の元の証券会社で購入した分は、売却するまで変更前の会社で運用します。口座を移管しても、購入した商品自体は移管できません。

旧NISA口座で運用中銘柄は売却せずに継続運用!

旧NISA口座で運用中の銘柄はどうしたらいい?

売却せずにそのまま継続運用をおすすめします!

旧NISAで購入した銘柄を売却してしまうと、非課税枠は二度と復活しませんのでくれぐれも注意してください。

旧NISAでは新規の買付けはできませんが、既に運用中の銘柄は20年間は非課税で運用できます。

例えば、2019年から旧NISAのつみたてNISAで160万円の積立投資をしていた場合、新NISAの1,800万円と合わせると合計1,960万円の非課税枠をゲットできています。

もし旧NISAの分を売却してしまうと、非課税枠は新NISAの1,800万円だけになってしまいます。

160万円を年率リターン5%で20年間運用した場合どうなるか、シミュレーションしてみると…?

元本160万円が424万円にまで成長し、264万円もの利益を生み出してくれる可能性があるのです。

旧NISAももちろん非課税ですので、264万円全額受け取ることができます。

旧NISAで購入済みのものは、売却せずにそのまま運用を続けましょう!

最後までお読みいただき、ありがとうございました!

最後にお知らせです。ガーコちゃんねるの公式LINE作りました!

資産運用に役立つ豪華特典を無料でお配りしていますので、ぜひお友だち登録をしてお受け取りください🙇