※本記事には広告・プロモーションが含まれています。

こんにちは。ガーコです。本日は2023年までに投資した特定口座や旧NISAの銘柄を売却し、2024年から開始した新NISA口座で買い直した方がお得?注意点は?というテーマでシミュレーションを交えご紹介いたします。

2023年までの旧NISAで積立NISAは毎月約3.3万円が目安でしたがクレカ積立が5万円までポイントもらえるということで毎月約1,7万円特定口座でS&P500やオルカンを購入していたまま2024年に入ってもそのまま放置しているという方も多いのではないでしょうか。

その特定口座で投資した分、このまま放っておくと20年後にそれなりの金額の税金を払うかも?

そこで本日は旧NISA口座、特定口座に分けて、それぞれ投資した金額を一度売却して新NISAで買い直した方がお得なのかを徹底比較しご紹介します。

さらに、株・投資信託・高配当銘柄などで売却する際、売る順番が実は重要ということや、そもそも特定口座を売却しなくても良いのはどんな人か、もご紹介します。

それでは本日も最後までお付き合いくださいませ。

本日の記事はこちらの動画でもわかりやすく解説していますのでぜひご覧ください!

- SBI証券

【PR】公式サイト:https://www.sbisec.co.jp/

国内最大手ネット証券!手数料の安さ、商品品揃えの豊富さ、ポイントのたまりやすさなどに定評あり! - 楽天証券

【PR】公式サイト:https://www.rakuten-sec.co.jp/

証券会社とは思えない初心者にもわかりやすいシステムの使いやすさに定評あり!楽天経済圏とのシナジーも抜群!手数料も超安価! - moomoo証券

【PR】公式サイト:https://www.moomoo.com/jp 米国株の手数料が超安価!アプリがすごく使いやすいことで定評あり!さらに今なら新規口座開設で最大10万円分の株がもれなく当たる!

まずは本日の結論からお伝えします!

旧NISAと特定口座、売却と保有でそれぞれどちらがお得かをわかりやすく表でまとめてみました!

保有と売却して買い直し、どちらがお得?

| 含み益が出ている場合 | 含み損が出ている場合 | 売却しなくても良い人 | |

| 旧NISA | ☀️ 保有継続 | ☀️ 保有継続 | ☀️ 多くの人が売却不要 |

|---|---|---|---|

| 特定口座 | ☂️ 売却して新NISAで買い直し | ☂️ 売却して新NISAで買い直し | ☀️ 売却しなくても現金で新NISAの枠を埋められる、新NISAでは投資できない銘柄保有など |

詳細はこれからご紹介します!

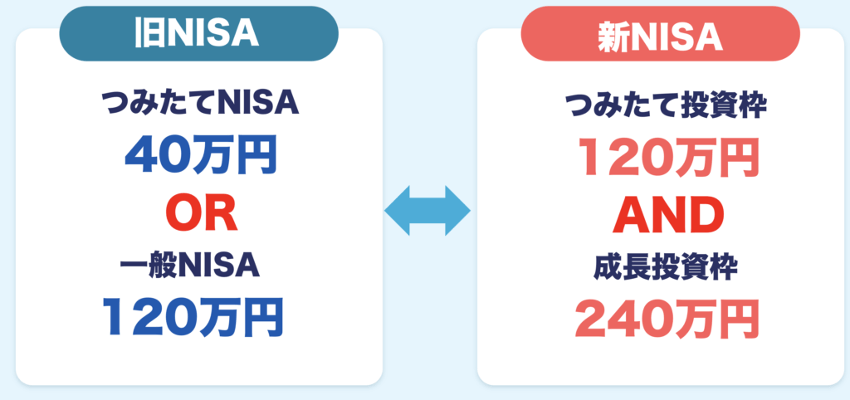

1.旧NISAの投資分, 売却/保有どっちがお得?

①旧→新で資産移動は不可

旧NISAと新NISAは全く別の箱が用意されているとご理解ください。

全くの別物ですので、旧NISAから新NISAに資産を移動させることはできません。

それをやりたいなら売却するしかないのですが、これが非常にもったいない。次でご紹介!

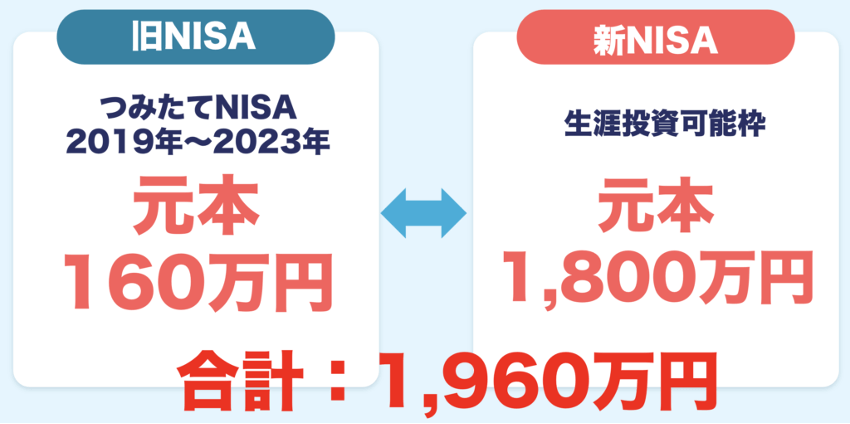

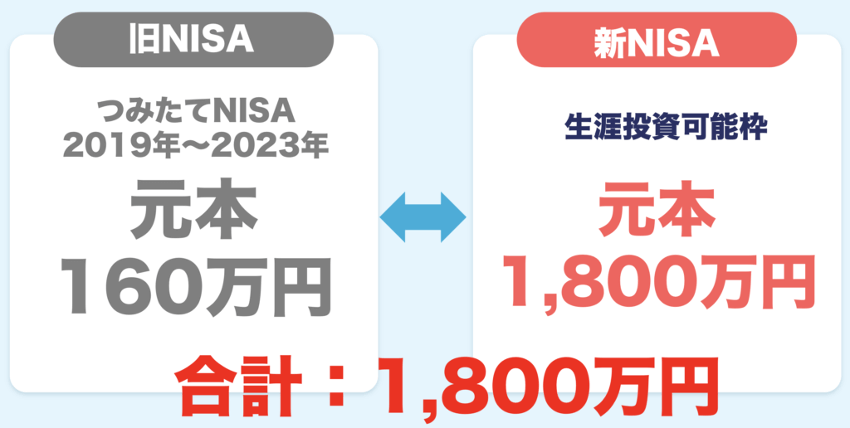

②旧・新の枠をフル活用可能

私の場合、合計1,960万円の非課税枠をゲットできている!!

もしも今売ってしまったらどうなる?

旧NISAの非課税枠160万円が消え失せて1,800万円のみに・・

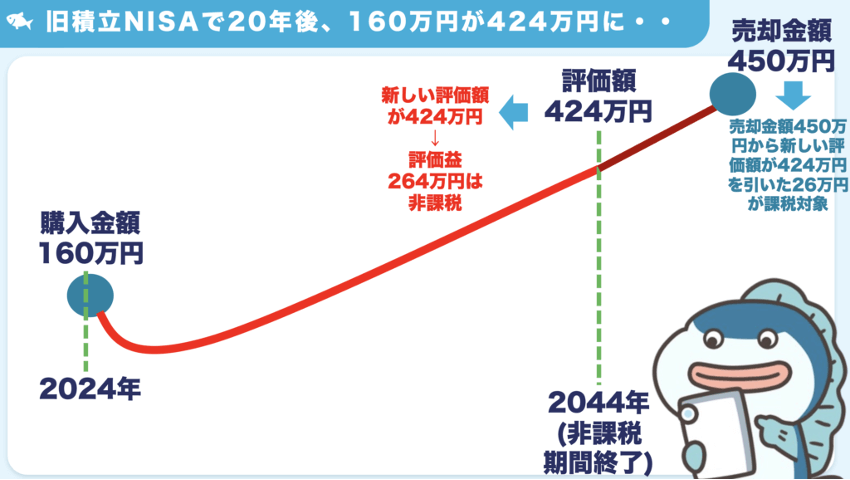

仮に160万円を年率リターン5%で20年間運用したらどうなる・・

本日は毎年の上昇率を5%と仮定して計算してみます。

結論、元本160万円が424万円まで成長!264万円もの利益を叩き出してくれる可能性があるのです!

しかも通常約20%の税率で約52万円税金で取られるところNISAで非課税なので264万円まるまるもらえる!

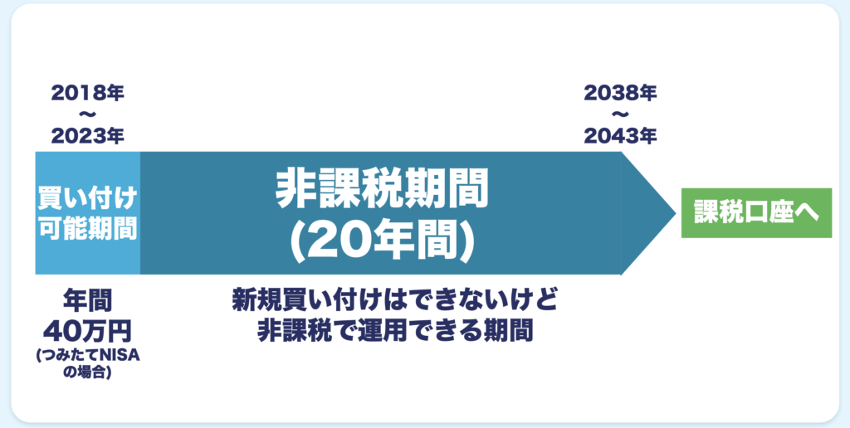

旧NISAで投資した合計160万円は、2019年の20年後である2039年から毎年非課税期間の終了を迎えますが、それまでの期間は非課税で運用可能です!

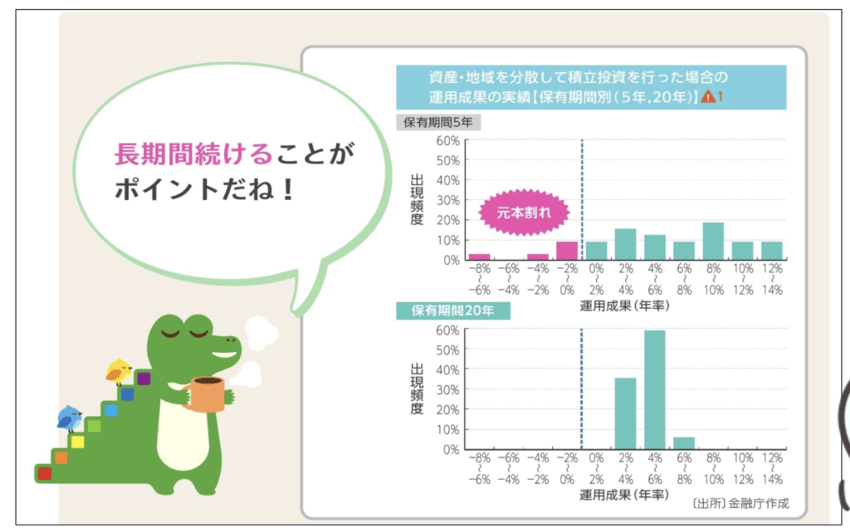

保有期間が5年間 vs 20年間での比較

一般的に全世界株式などの低コストファンドには投資する期間が長くなればなるほど元本割れは起こりづらいと言われています。

出典:金融庁

旧NISA終了後も非課税で運用可能!複利効果やリターン安定に期待!

20年後に課税口座へ行くのは嫌だな・・その前に売却しないと損じゃない?

20年後の売却、覚えてられるか不安・・

ご安心ください!20年後に課税口座へ移動すると言っても、恐れることはありません!次でご説明します!!

③20年後,簿価で課税口座へ

具体例でご紹介します。

このように課税口座移動前の評価益はしっかりと非課税になっていますので恐れることはありませんね!

旧NISAで積み立てた分はじっくりと20年間運用してまるまる20年後に成長した果実をいただきましょう!

2.特定口座の投資分, 売却/保有どっちがお得?

保有と売却して買い直し、どちらがお得?

| 含み益が出ている場合 | 含み損が出ている場合 | 売却しなくても良い人 | |

| 旧NISA | ☀️ 保有継続 | ☀️ 保有継続 | ☀️ 多くの人が売却不要 |

|---|---|---|---|

| 特定口座 | ☂️ 売却して新NISAで買い直し | ☂️ 売却して新NISAで買い直し | ☀️ 売却しなくても現金で新NISAの枠を埋められる、新NISAでは投資できない銘柄保有など |

①節税効果が大きいから!

例えば多くの人が当てはまる可能性のあるクレカ積立のケースをご紹介します。

私のSBI証券での積立金額の内訳(当時)

2023年までの積立NISAでは年間40万円、毎月33,333円で積立NISAの設定額を設定していた方が多いと思います。

2021年半ばから2023年末まで約2年半、私はSBI証券月5万円クレカ積立を行なってきました。

月5万円と言っても2つに分かれています。

もちろんクレカ積立以外にも特定口座で買付をしていた方はさらに税金を取られます!!

では今、特定口座で売却したら20%の税金がとられるけど、これはどう考えれば良い?

シンプルに理解するため、違う例えでご紹介します。

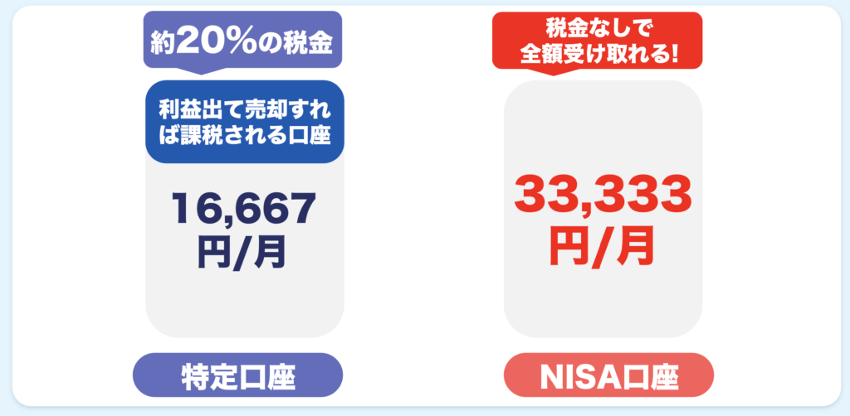

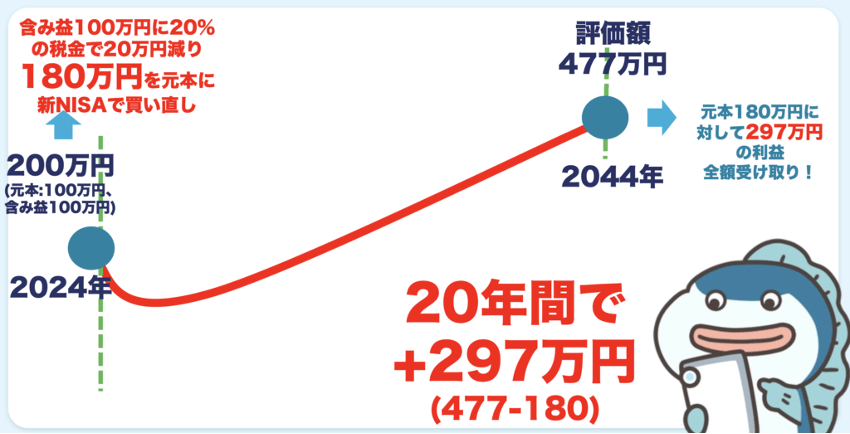

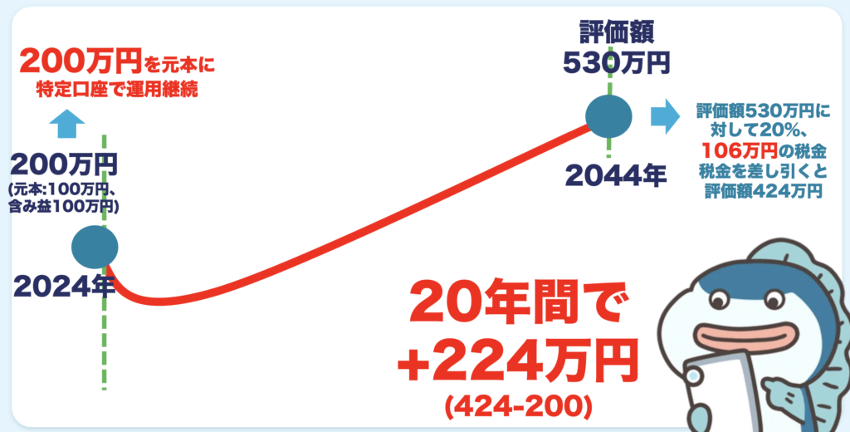

例えば、特定口座で現在元本100万円に対して含み益が100万円出ているとします。含み益100万円に約20%の税金取られるけど今売却して新NISAで買い直すのがお得か、そのまま特定口座で運用し20年後に売却するとした場合、どうでしょうか?

パターンA:今特定口座を売却し新NISAで20年間運用

パターンB:特定口座で20年間運用し売却

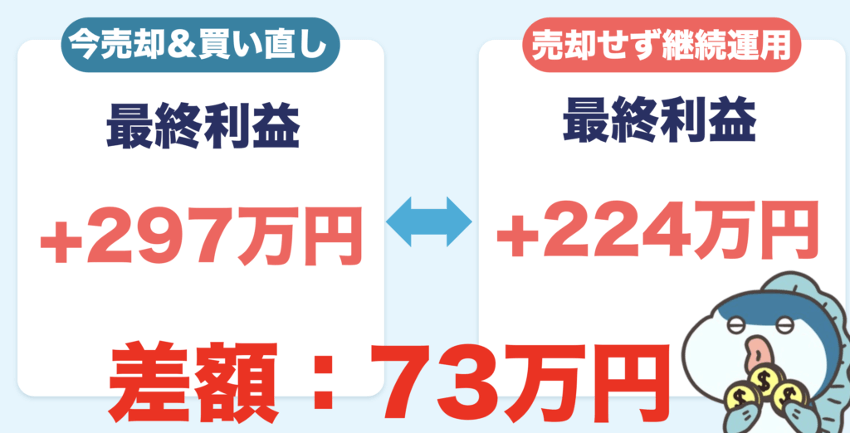

改めて2つの比較結果をご紹介します!

差額73万円とかなりの差が開きました!!

また、将来的にもしも金融課税制度がより厳しくなり、現在の約20%の税率からさらに上がった場合は、さらに多くの税金がこの含み益から持っていかれることになります。

これはなかなか大きなインパクトではないでしょうか・・・。

今回は含み益が100万円で年率リターンが5%、運用が20年間の想定でした。

含み益、年率リターン、運用期間次第で結果は変わりますがインデックスへの長期分散投資をしている方はこの結果に当てはまるケースが多そうです。

しかし損失が出ている場合はどうすれば良い・・?

基本的には含み損がある場合も特定口座で戻りを待つよりも新NISAに移す方がお得になります!!

次で詳しくご紹介します!

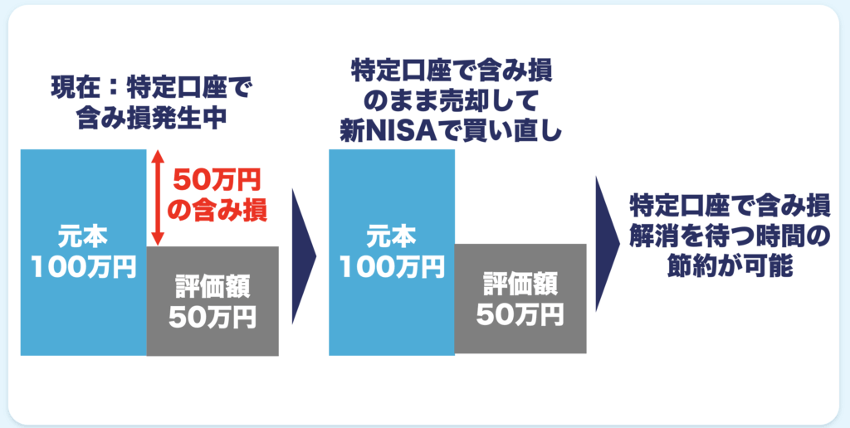

②含み損でも枠の消費を回避

含み損の方の場合は、気持ち的には戻りを待ってから新NISAに移したい、ということはあるかと思いますが、実は含み損の方がNISAの枠的にお得と言えます。

パターンA:特定口座で回復を待つ場合

パターンB:含み損のまま売却して新NISAで買い直す

1つは新NISAの枠の消費を抑えられること。

パターンAは100万円も枠を消費してしまいますがパターンBは50万円です。

含み損のまま売却しても同じ銘柄を新NISAで買い直せば特定口座で回復を待つのと全く同じことをしていることになります。それであれば1,800万円という枠を最大限活用する意味でも売却・買い直しがお得です!

もう1つは含み損の解消を待つ時間の消費を防げる、ということです!

先ほどの例では含み損が解消して売却、ですが含み損が解消したタイミングでピッタリ売却できない場合、利益が増えて特定口座なので税金がかかります。

含み損の銘柄の値動きを気にしながら、含み損が解消したタイミングで売却するとなると銘柄から目が離せなくなり投資以外の生活への影響も懸念されます。こうしたモヤモヤに気を揉む必要がないのが売却・買い直しなのです。

③株高の状況なら元手に!

もちろん今後も上がる可能性はありますが、含み損の方は少ないかと思われます。

そんな株高の状況でも含み益があれば、売却して約20%の税金が取られたとしても長期的に見れば新NISAの枠を使ったほうがお得です。

なぜなら新NISAは枠が1,800万円とすごく大きいからです!

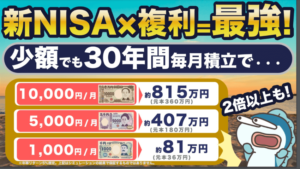

元本1,800万円を埋めるのにどれくらい時間がかかるのでしょう?

毎月3万円~毎月30万円で1,800万円に到達するまでの期間

| 毎月の積立金額 | 年間の積立金額 | 1,800万円までの期間 |

| 3万円 | 36万円 | 50年間 |

|---|---|---|

| 5万円 | 60万円 | 30年間 |

| 10万円 | 120万円 | 15年間 |

| 15万円 | 180万円 | 10年間 |

| 20万円 | 240万円 | 7.5年間 |

| 30万円 | 360万円 | 5年間 |

毎月3万円だと50年間、毎月5万円でも30年間とかなり時間がかかります。

特定口座で売却した分を元手として1,800万円を早期で埋めることができればさらに早いタイミングでの資産形成ができる可能性が高まります!

うまく特定口座の分を活用したいところですね!

3.特定口座の投資分,売却する際は順番が大事!

順番の目安をご紹介します!!

①日本の高配当株

ただし配当控除など節税方法もありますのでこれらを使っている方は後回しにしても良いかもしれません。

②米国などの外国高配当株/ETF

米国の高配当株や高配当ETFはたとえNISA口座であっても分配金に外国税の10%がかかりますので2位としました。

③国内外の個別株

個別株は一般的にインデックスよりもリスク(値動き)が激しいです。

④インデックス型の投資信託

S&P500やオルカンは過去を見れば長期的に右肩上がりなのでやはりこちらも特定口座から移したいところですが、個別株よりもリスクは低めなので順位を4番目としました。

インデックスのみ保有の方は最優先です。

4.特定口座の投資分,売却する際の重要な注意点!

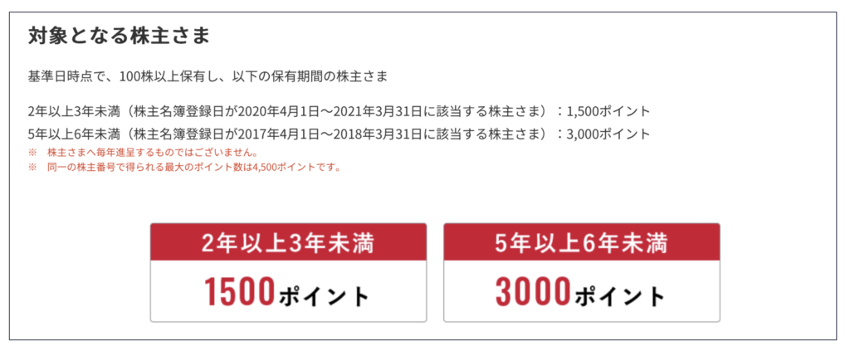

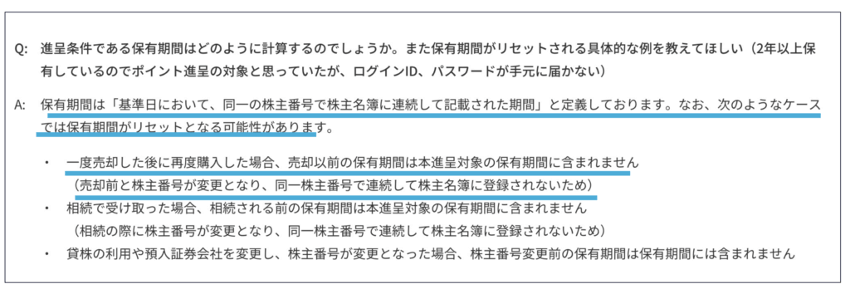

特定口座売却で売却する際は「長期優待銘柄」の株式を保有している場合は注意です!

例えば昨年話題になったNTTの長期保有に対する優待

出典:NTT

NTTの長期優待特典のQ&A

出典:NTT

5.特定口座の投資分,売却しなくても良い人とは?

その入金にも現在のところは不安はなくはないですが、大丈夫そうなので基本クレカ積立&現金で埋めます。

過去に投資して安く仕込めた商品を売却するのは気が引けるんですよね。これだけ値上がりした商品を保有できている、という安心感は自分の投資握力を高めモチベーションを高めてくれるのに私にとっては非常に重要な存在です。

またそもそも新NISAで買えない銘柄、例えばレバナスやSOXLなど一部レバレッジ商品を運用しておりかなり利益は出ていますが、私はNASDAQ100や半導体指数がこれからも長期にわたって成長すると信じているので売却はしません。

もちろん将来金融課税が今の20%を超えて高くなる可能性が高まった、何らかの事情で新NISAの枠を埋めるのが難しくなった、というタイミングでは売却も検討しますが、今は売らないメリットの方が大きいので特定口座でも保有継続です。

6.まとめ

本日は特定口座・2023年までの旧NISAに投資した分を、2024年から開始した新NISA口座へ移管した方がお得?注意点は?というテーマでご紹介いたしました。

本日は旧NISA口座、特定口座に分けて、それぞれ投資した金額を一度売却して新NISAで買い直した方がお得なのか、シミュレーションも交えてご紹介してきました。

結論、NISA口座は含み益・含み損、どちらのケースも売却せず保有がお得です。

一方、特定口座は損が出ていても利益が出ていても一度売却して新NISAで投資する方がお得ということをご紹介しました。

売却する順番は含み益が少ない順に、高配当株、個別株、インデックス投資信託でした。しかし1,800万円の現金をご用意できる方は必ずしも特定口座を売却しなくてもOKということでご紹介しました。

皆様の新NISAでの資産運用の一助になれば幸いです。

最後までお読みいただき、ありがとうございました!最後にお知らせです。ガーコちゃんねるの公式LINE作りました!資産運用に役立つ豪華特典を無料でお配りしていますので、ぜひお友だち登録をしてお受け取りください🙇