※本記事には広告・プロモーションが含まれています。

こんにちは。ガーコです。昨年ふるさと納税をした方は絶対に見ていただきたいのが本日の内容です!

毎年6月にお手元に届く「住民税決定通知書」。

通知書にはたくさんの数字がズラーっとあって正直読み飛ばしている人、とりあえず受け取ったけどそのまま放置、最悪そのままゴミ箱にポンっという人も少なくないのではないでしょうか。

その理由は、「住民税決定通知書」にはあなたが寄付したふるさと納税がちゃんといくら控除され住民税が安くなっているかを確認できるからです!

しかしこの通知書、とにかく数字がずらずら書かれておりどこを見れば良いのかがとにかく分かりづらい!

そこで本日はふるさと納税をした方向けに住民税決定通知書で確認すべき項目、その項目のチェック方法をご紹介します。

そして、万が一「漏れていた」時も大丈夫!お得が戻ってくる方法までまるっとご紹介します!

それでは本日も最後までお付き合いくださいませ。

本日の記事はこちらの動画でもわかりやすく解説していますのでぜひご覧ください!

- SBI証券

【PR】公式サイト:https://www.sbisec.co.jp/

国内最大手ネット証券!手数料の安さ、商品品揃えの豊富さ、ポイントのたまりやすさなどに定評あり! - 楽天証券

【PR】公式サイト:https://www.rakuten-sec.co.jp/

証券会社とは思えない初心者にもわかりやすいシステムの使いやすさに定評あり!楽天経済圏とのシナジーも抜群!手数料も超安価! - moomoo証券

【PR】公式サイト:https://www.moomoo.com/jp 米国株の手数料が超安価!アプリがすごく使いやすいことで定評あり!さらに今なら新規口座開設で最大10万円分の株がもれなく当たる!

1.なぜ6月はふるさと納税で超重要なの?

その理由はふるさと納税が先に現金支出をした後に節税する、つまり「税金の前払い」だからです。

6月といえば毎年皆様のお手元に「住民税決定通知書」が届きます。

答え合わせはこちらを使います!!

(※様式は自治体によって異なりますのでご注意ください)

出典:千代田区ホームページ

答え合わせなんて言ってもやり方がわからないしすっごく面倒くさそう…

ご安心ください!実際には見る方法はポイントさえ押さえれば超簡単です!

具体的には次の章以降でご紹介します!

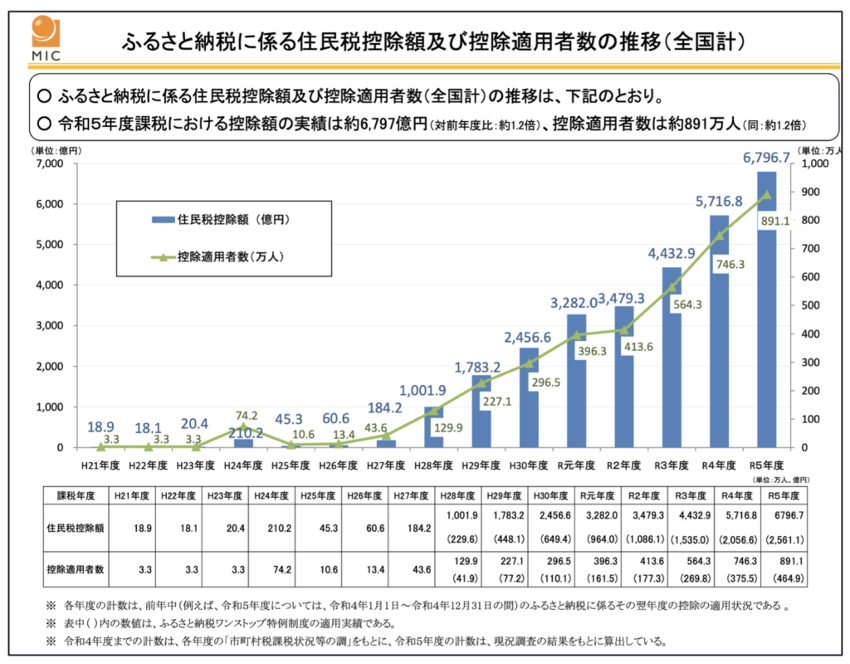

ふるさと納税をする人は毎年増えています!

昨年も過去最高を更新しており、最近始めた方はもちろん、これまでやったことがある方も本日の内容をもとにチェックしてみて!

ふるさと納税する人は毎年激増中です!!!

出典:総務省 ふるさと納税に関する現況調査結果 (令和5年度実施)

実際に通知書をご用意してご視聴ください。

まずは所得税と住民税の基本を押さえておきましょう!

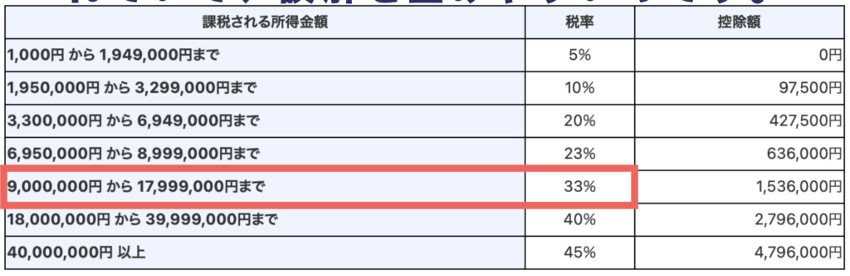

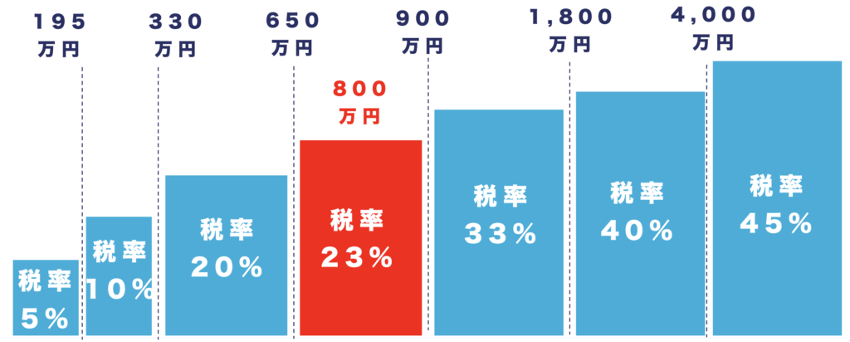

ちなみに、よくある勘違いですが、日本の所得税は課税所得が上がると一気に上がる「単純累進税額」ではなく超えた分にだけ税率がかかる「超過累進税額」です!

例えば課税所得800万円は800万円に税率23%をかけるのではない

所得ごとに単純に割り当てる「単純累進課税」ならこの表のようになりますが、実は違います。

超過累進課税なので超過した分、つまり150万円分が23%の税率

しかし、わかりづらいし間違いやすいですよね・・

なんでこんなことになっているかというと・・

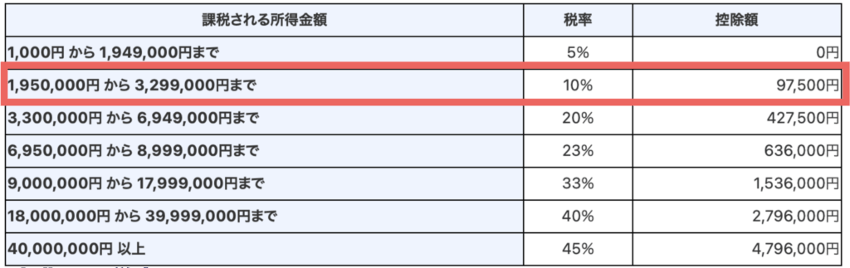

勘違いを生む一端はこの国税庁の速算表にありそう・・・

出典:国税庁

この表自体は何も悪くないのですが、自分の課税所得に税率をかけるところだけが強調されていて、誤解を生みやすいのです。

速算表にある控除額を理解すれば勘違いしなくなる!!

出典:国税庁

実際に194万9000円に5%をかけると97,450円で切り上げで97,500円になります。

課税所得900万円を超えたら所得全体に対して10%も税率が上がるなら所得が上がらないように工夫しようと思えますが、実際はそうではないので理解しておきましょう!

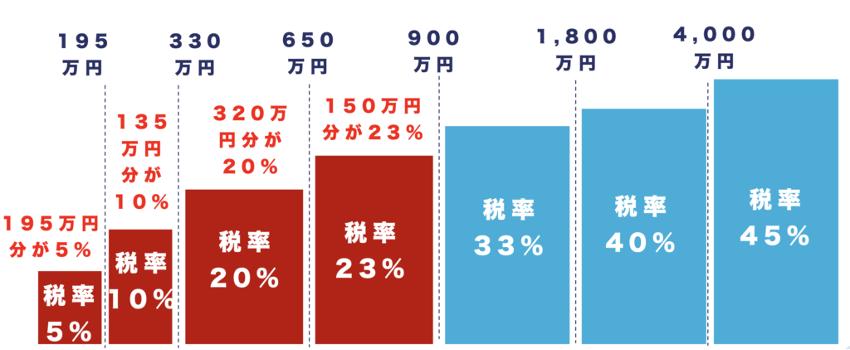

続いて所得税と住民税の仕組みの大きな違いについても理解しておきましょう!!

所得税は大体の金額で多めに「前払い」!毎年年末調整で精算!

会社員の場合はこうなります。

払い過ぎた人は毎年12月の年末調整で戻ってきますね。

住民税は毎年ずれて「あと払い」!

ずれているからわかりづらい!

ふるさと納税は基本的に住民税のお得な措置!

2023年中にふるさと納税で寄付をしてその結果ちゃんと限度額に収まったのか、の確認ができるのが6月に手元に届く「住民税決定通知書」というわけです。

ふるさと納税は2023年の稼ぎが決まっていない中で寄付するので

限度額を超えるんじゃないか?

とヒヤヒヤしつつも控除額計算ツールを駆使して限度額ギリギリを攻める人もいるかと思いますがその攻めた結果が正しかったか、それがまさにこの6月に答え合わせができる、というわけです!

この答え合わせをすることでギリギリ攻めた人は正しかったかがわかりますし、何より手続きでミスっている人は何もしないとお得にならない寄付をしただけになってしまいます。

万が一、ミスをしていたケース、たとえば

- 5つ以上の自治体に寄付したのにワンストップ特例を選択していた

- 確定申告で申告した自治体数が寄付した自治体数より少なかった

こんなことに気づける最後のチャンスなのです!

お恥ずかしながら私は過去実際の寄付よりも少ない自治体数で確定申告していたことがあり、「更生の請求」をすることで還付を受けることができました!5年間は猶予がありますのでもし不安な方は過去の住民税決定通知書もチェックしてみるとさらに取りこぼしがなくなります!!

間違っていた時の対処法は最後の章でご紹介します!

2.住民税決定通知書、ここをチェックすべし!

会社員の方は会社からお手元に届くまでに少し時間がかかるケースがありますね!

本日は東京都千代田区の例をもとに住民税決定通知書の見方をご紹介します!

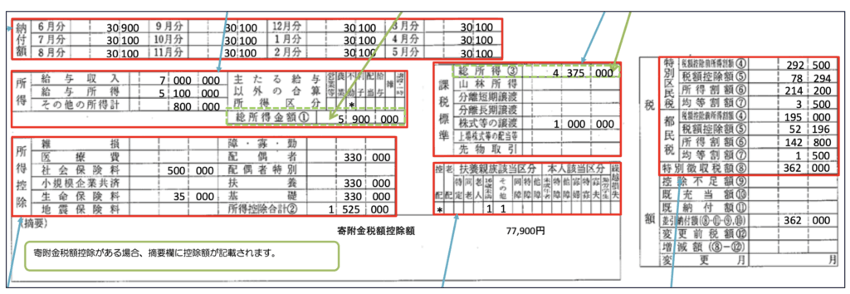

住民税決定通知書の例

出典:https://www.city.chiyoda.lg.jp/documents/15175/tsuchishomikata-2.pdf

住民税決定通知書は自治体により様式が異なりますので参考としてお考えください!!

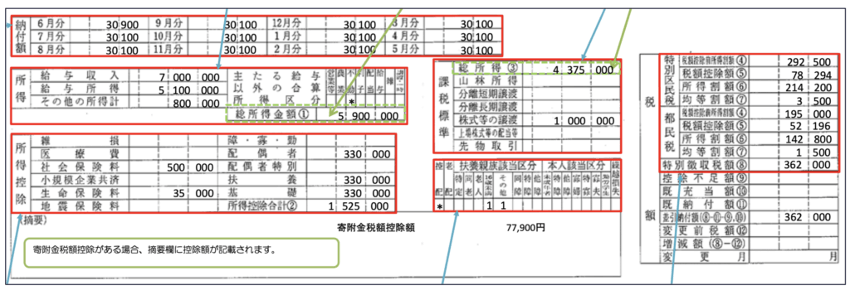

ここが本日最も重要な部分!

出典:千代田区ホームページ

たくさん数字だらけで何が何だかわからない・・という方もご安心ください!1個1個解説します!

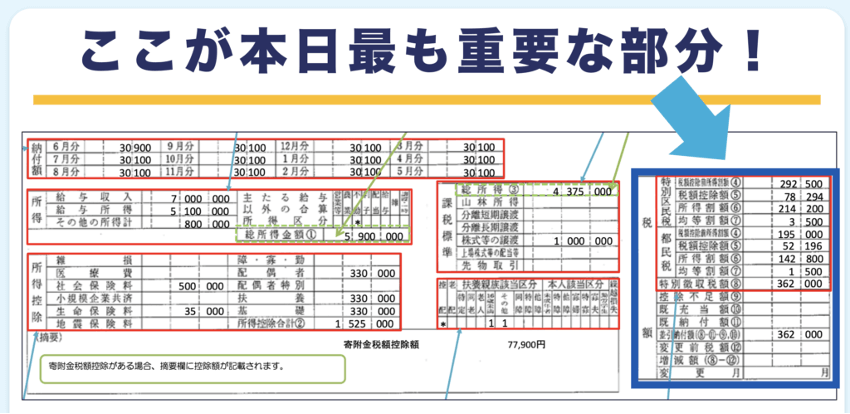

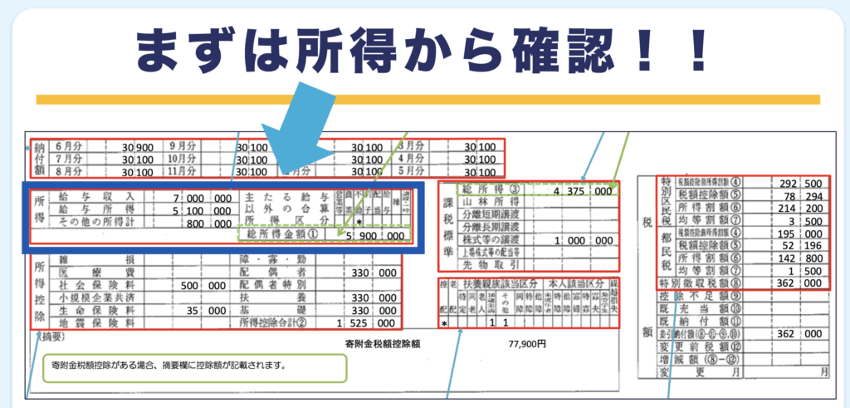

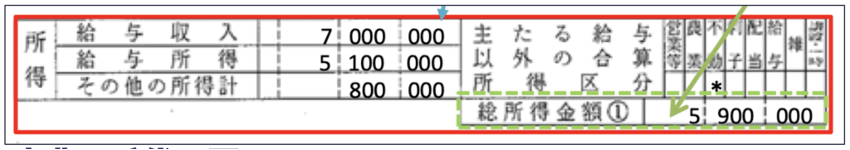

まずは所得から確認!!

出典:千代田区ホームページ

所得の部分の見方!

出典:千代田区ホームページ

給与収入はいわゆる「年収」です。このかたの場合は700万円です。

そして給与所得とは年収から「給与所得控除」を引いた額です。給与所得控除は給与収入によって決まっています。

そしてこのかたの場合は給与収入以外不動産所得で80万円あるので合計が右側の緑枠の590万円です。

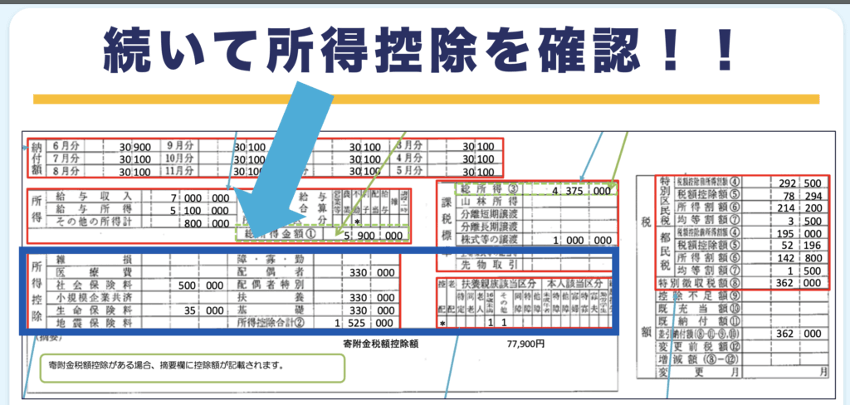

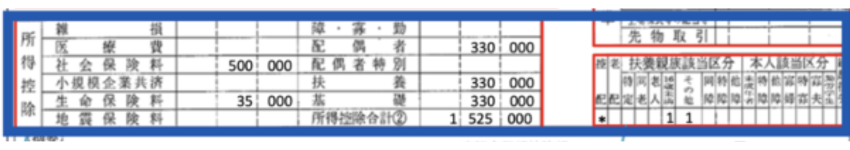

続いて所得控除を確認!!

出典:千代田区ホームページ

所得控除の部分の見方!

出典:千代田区ホームページ

このかたの場合は、所得控除合計が152万5000円です。

このかたの場合はご本人の基礎控除と、配偶者控除と一般扶養が控除されています。

ちなみに、この方の場合は入っていないですが、医療費控除や地震保険料はここで確認できますし、iDeCOや個人事業主の方で小規模事業共済にはいている方は「小規模企業共済」で金額があっているか、確認してみてください!

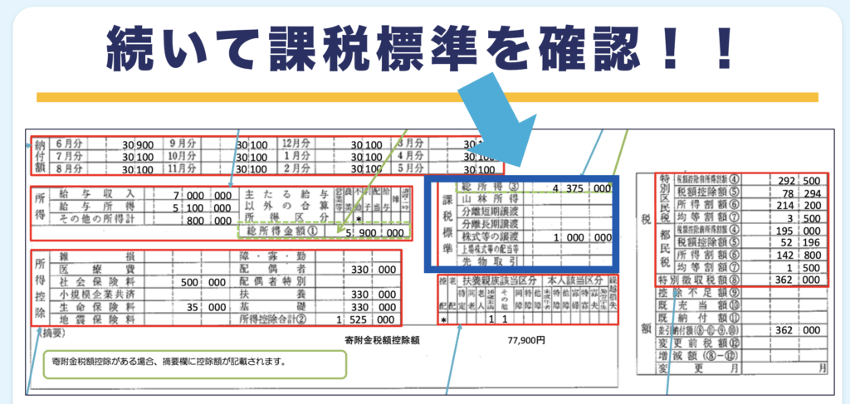

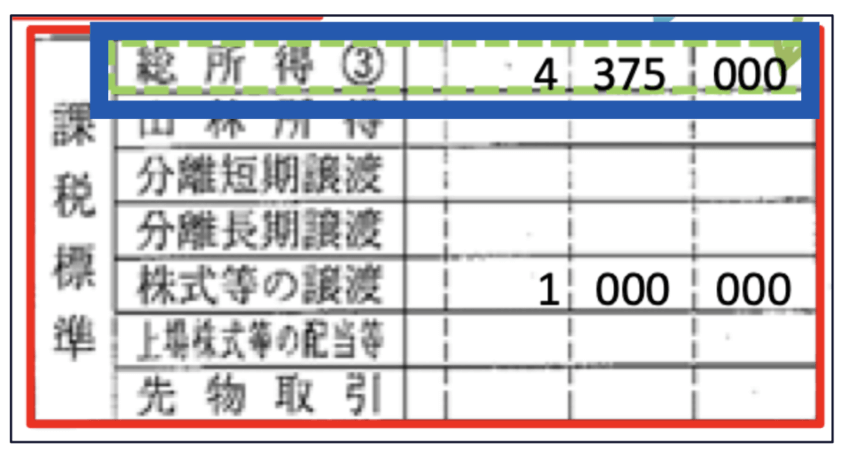

続いて課税標準を確認!!

出典:千代田区ホームページ

課税標準の部分の見方!①

出典:千代田区ホームページ

総所得は先ほどの総所得金額の5,900,000円から所得控除合計の1,525,000円を引いた4,375,000円となります!この4,375,000円に住民税率10%をかけて、437,500円が1つ目の住民税です!

続いて株式等の譲渡では住民税率が5%ですので、1,000,000円に5%をかけて、50,000円となります!

先ほどの437,500円と50,000円を足し、487,500円が住民税となります!!

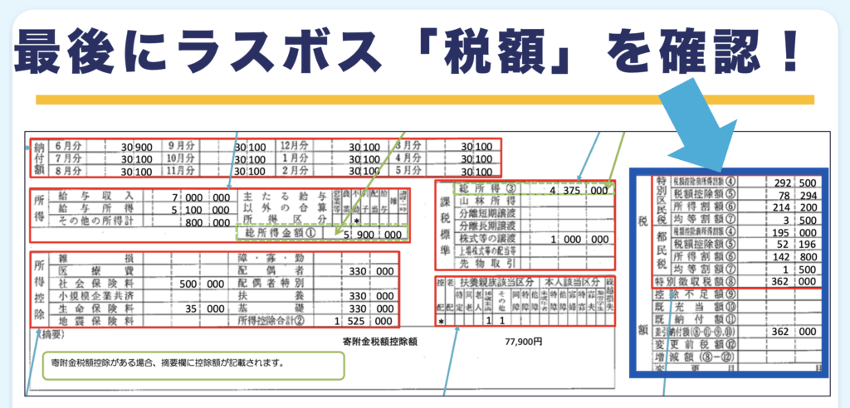

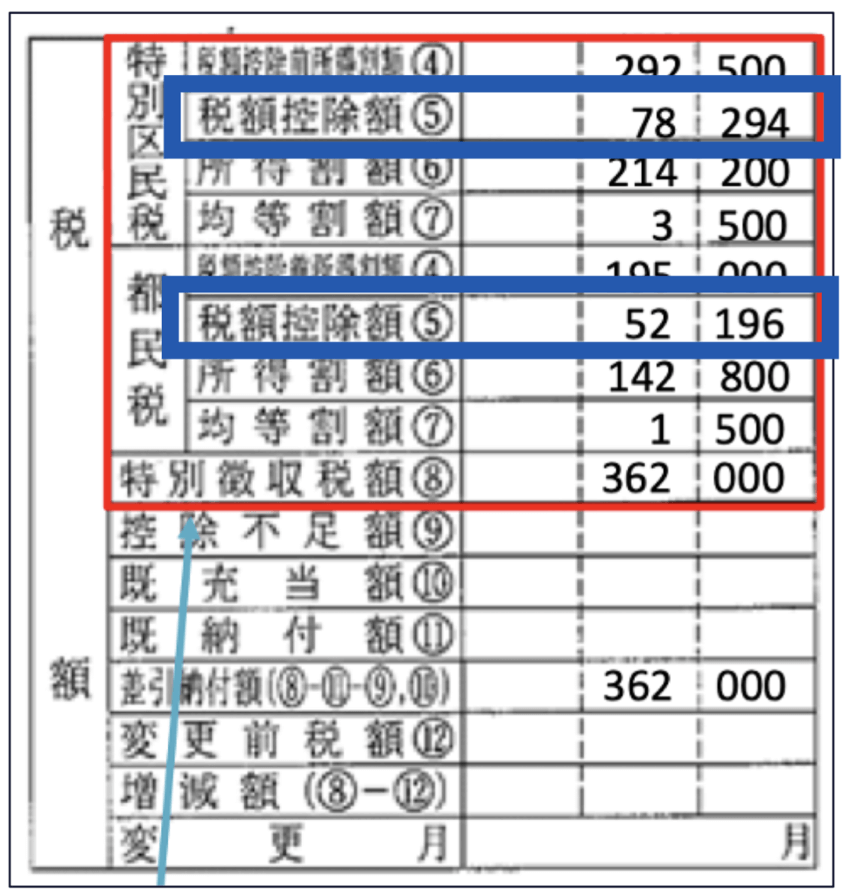

最後にラスボス「税額」を確認!

出典:千代田区ホームページ

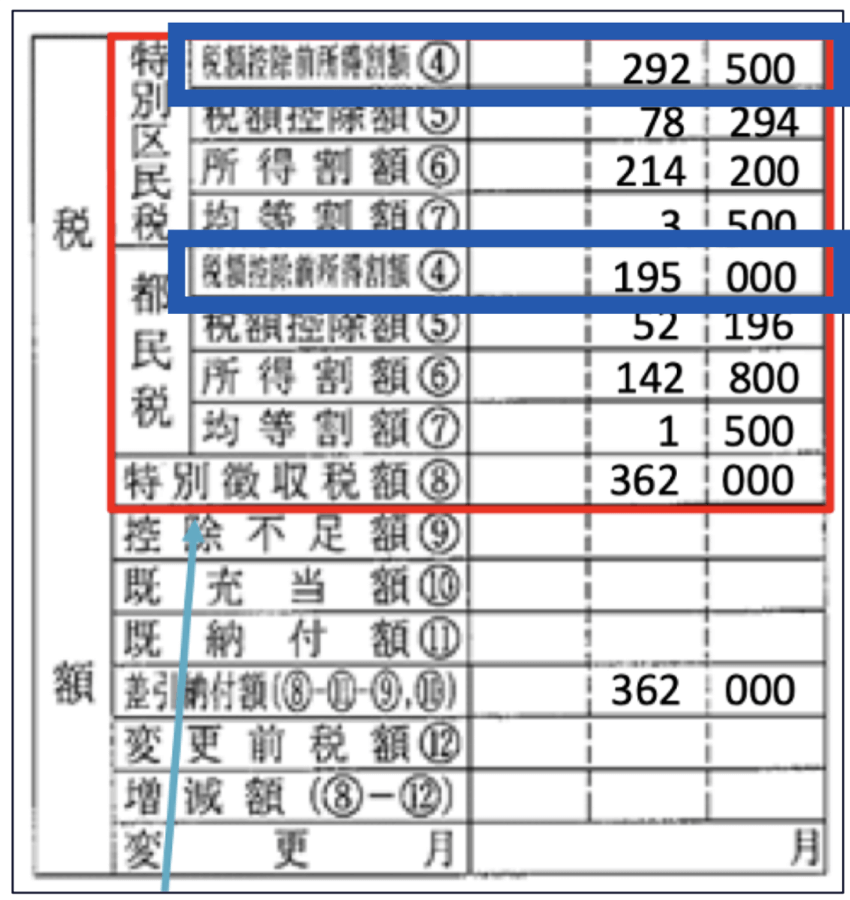

税額の部分の見方!①

出典:千代田区ホームページ

まずは「税額控除前所得税額」ですが、青枠の合計が先ほどの487,500円が住民税となります !!

なんで2つに書かれてるの?と思いますよね。

市町村民税 (東京都は特別区民税 )で 6%、道府県民税率 (東京都の場合は都民税率 ) 4%で分かれているのです。

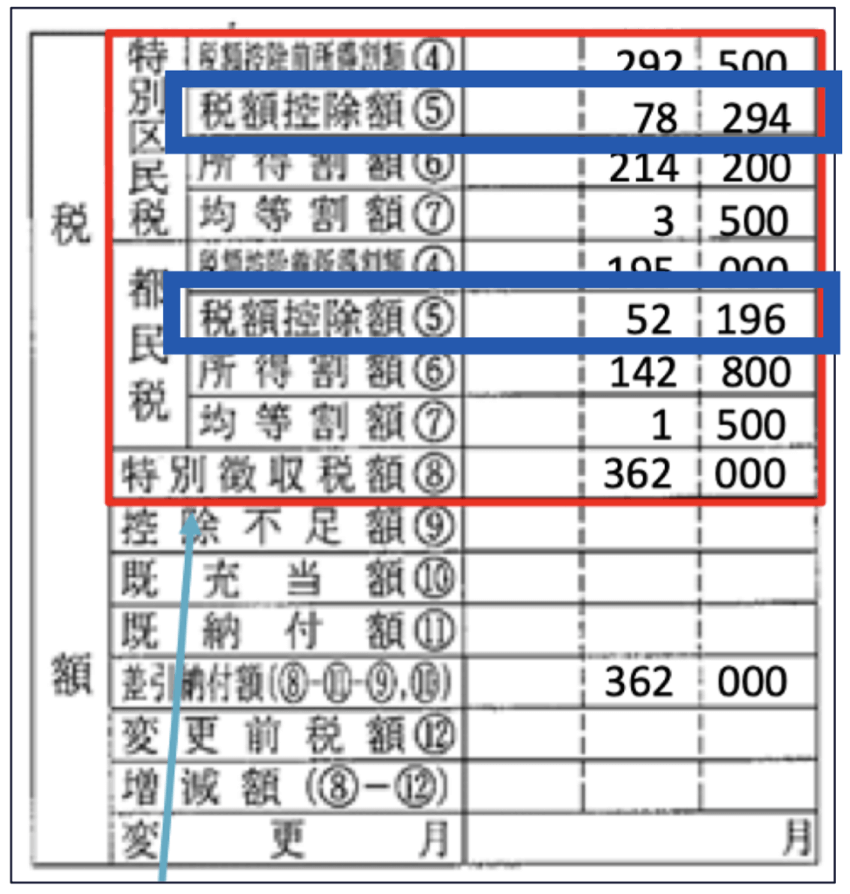

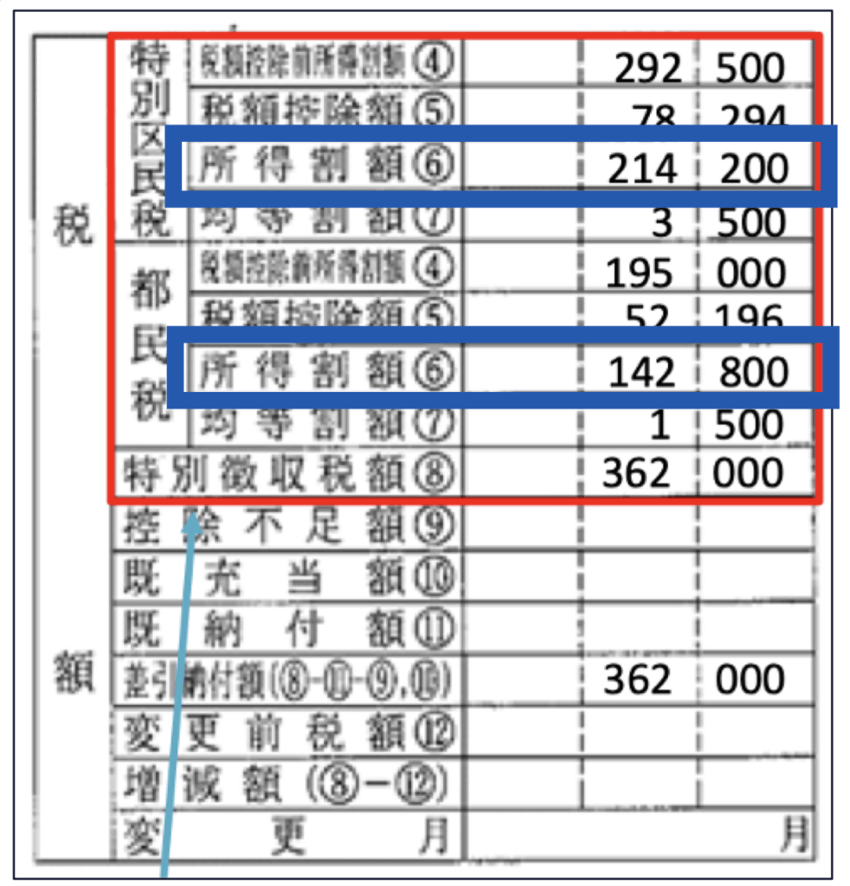

税額の部分の見方!②

出典:千代田区ホームページ

税額控除額についてですが、ここに本日ご紹介するふるさと納税が含まれています!

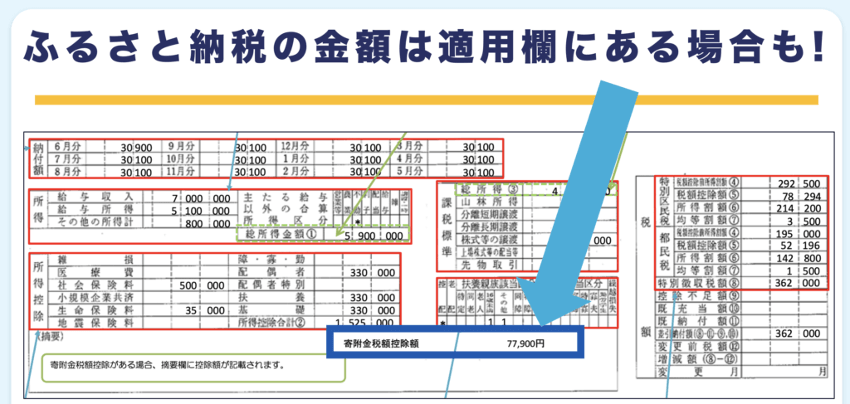

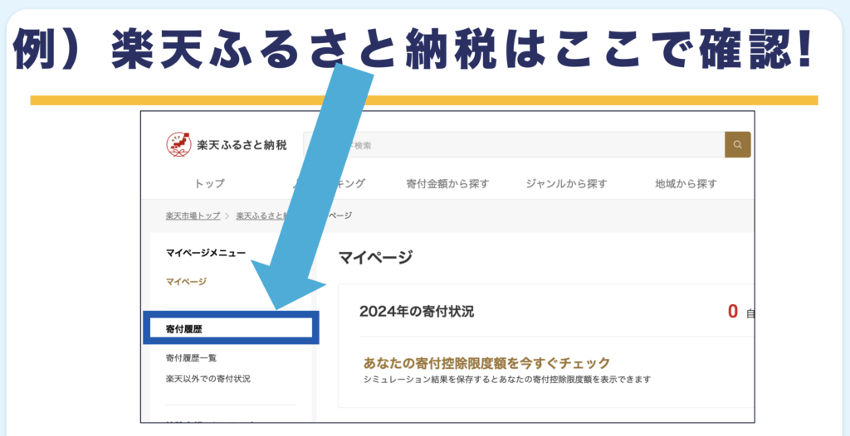

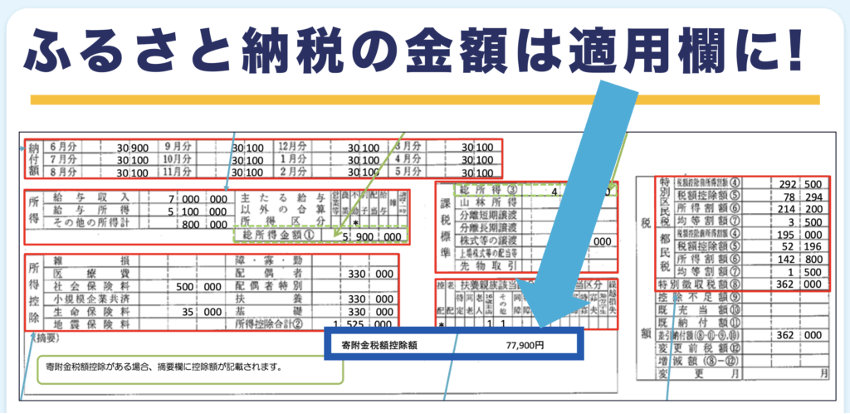

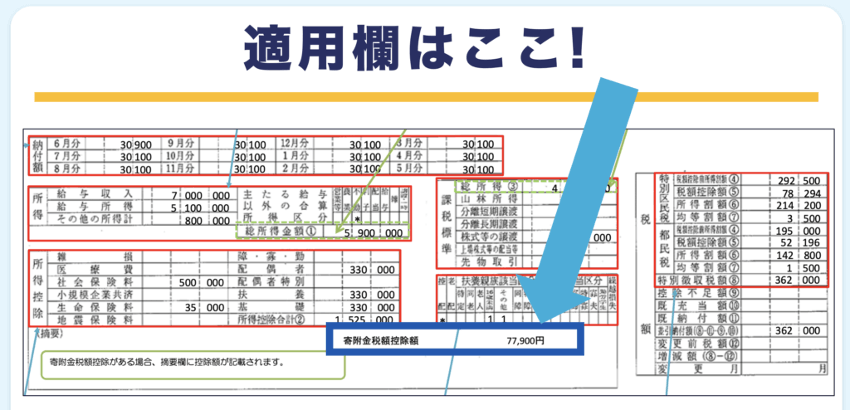

ふるさと納税の金額は適用欄にある場合も!

出典:千代田区ホームページ

適用欄に記載があるのは全国すべての自治体で記載があるわけではないのです。

税額の部分の見方!③

出典:千代田区ホームページ

所得割額については、特別区民税、都民税ともに④ー⑤をした金額が出てきます!

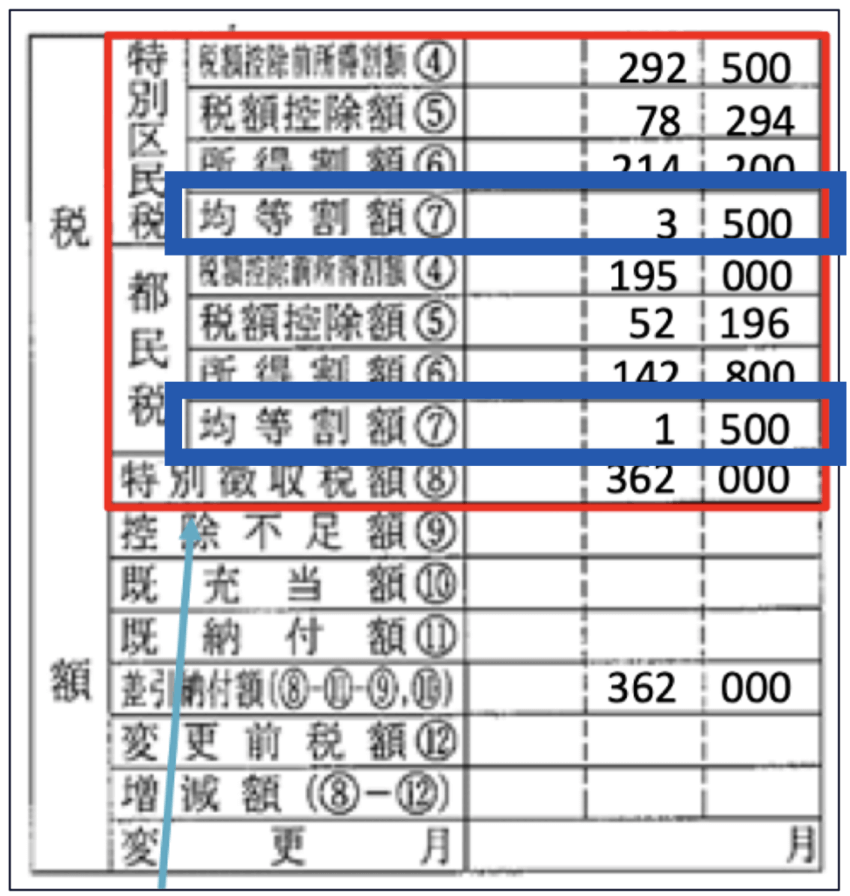

税額の部分の見方!④

出典:千代田区ホームページ

最後に均等割!これは通常市区町村民税が3,500円、都道府県民税が1,500円です!!

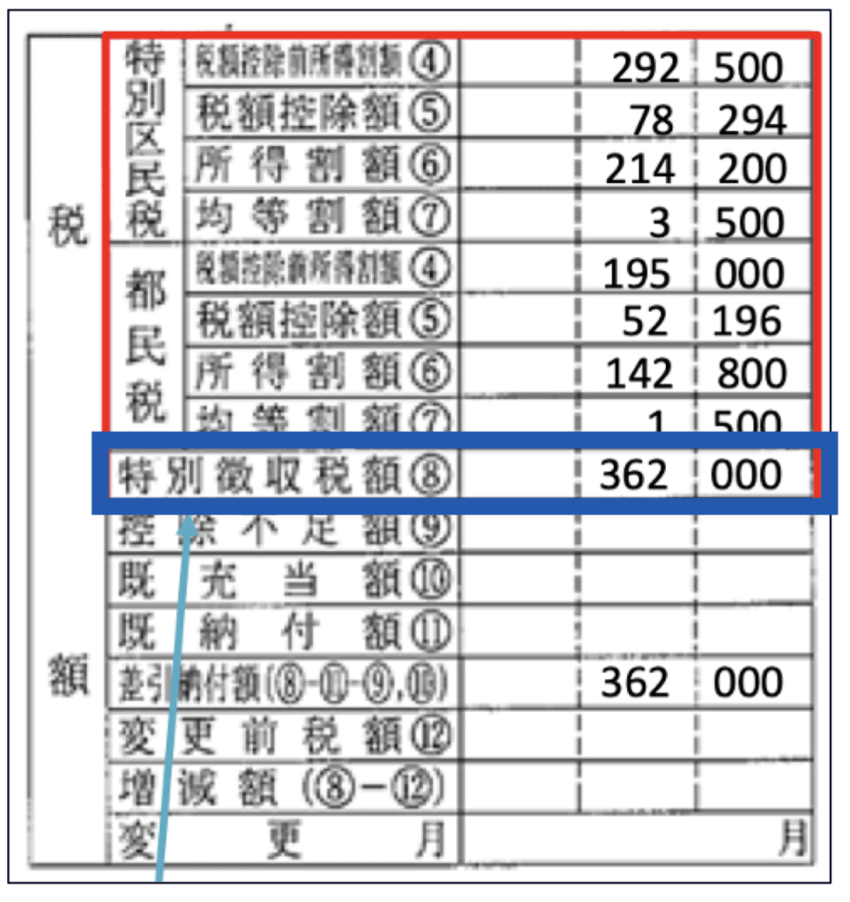

税額の部分の見方!⑤

出典:千代田区ホームページ

⑥と⑦を合算した金額が最終的な徴収税額となります!!!

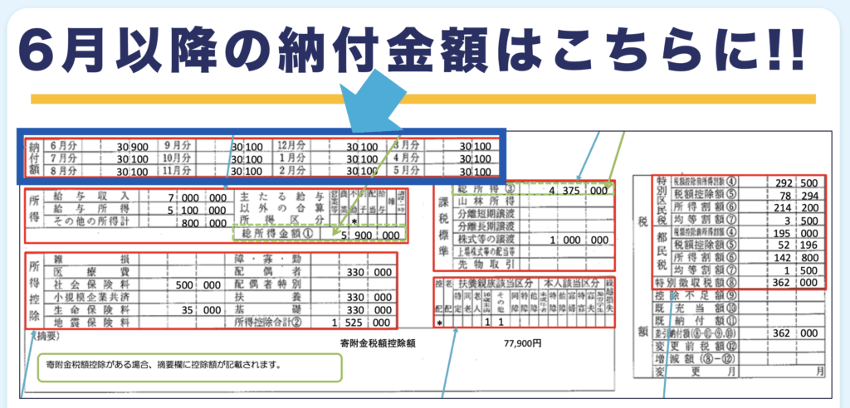

6月以降の納付金額はこちらに!!

出典:千代田区ホームページ

納付金額の部分の見方!

出典:千代田区ホームページ

こちらは住民税の総額を12で割った金額になりますが、100円単位の端数は初月に合算して納付となります。今回の例362,000円納付の場合は12で割り切れないので初月は30,900円、残り11ヶ月は30,100円です。

さてここまでで住民税決定通知書の見方はバッチリかと思います!次はふるさと納税に特化した確認方法をご紹介します!

ケース①:ワンストップ特例の場合

ここからは実際に手を動かしながらチェックしていきましょう!!

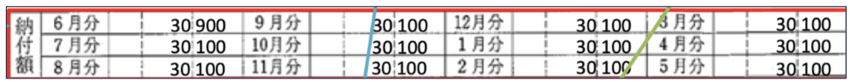

例)楽天ふるさと納税はここで確認!

出典:楽天ふるさと納税

2023年1月~12月に5自治体以内の寄付でワンストップ特例を使った方はめっちゃ簡単に確認することが可能です!

なぜかというとワンストップ特例は住民税からしか引かれないからです!

ふるさと納税の金額は適用欄に!

出典:千代田区ホームページ

大体のケースで適用欄に書かれます!

寄附金税額控除額が寄付額から2,000円引いた金額で合致するならOKです!!

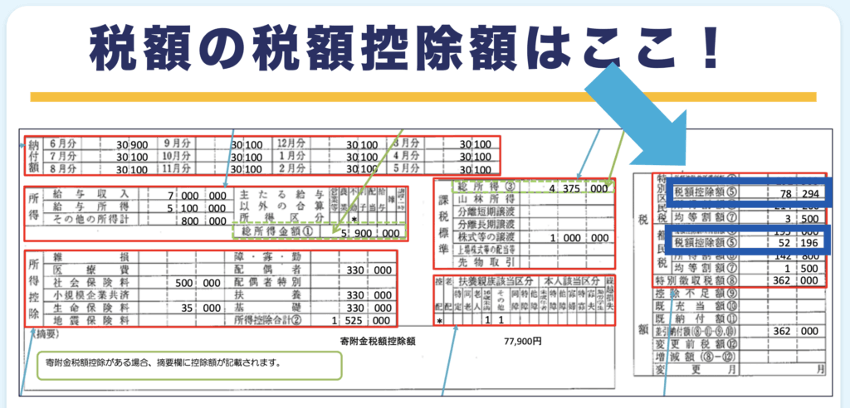

税額の税額控除額を絶対チェック!

しかし適用欄に書かれないケースがあります。その場合は先ほどご紹介した「課税」の「税額控除」をチェックしてください!!

出典:千代田区ホームページ

この金額が寄付したふるさと納税よりも少ない場合はなんらかのミスが発生している可能性が高いです!!

住宅ローン控除などがない方で、ふるさと納税だけの場合、税額控除の合計金額が寄付した金額から2,000円と調整控除の2,500円を引いた額で合致していればOKです!

特に医療費控除や住宅ローン控除で確定申告をしたのにワンストップ特例を選び確定申告で寄附金控除していない場合はワンストップ特例が無効化されます。

医療費控除や住宅ローン控除で確定申告をする方でふるさと納税した方は確定申告で寄附金控除する必要があります。

忘れた方は後ほどご紹介する方法で取り返すことができます!

ケース②:確定申告した場合

確定申告した方の場合は、所得税の還付を考慮しなければいけないのでワンストップ特例の方よりもやや複雑になります!

でもご安心ください!実際の見るべき点は超シンプルです!!

住民税決定通知書で見る場所は先ほどのワンストップ特例の時と同じく、「適用欄」もしくは「税額」の「税額控除額」のいずれか!一応場所を再度確認しておきましょう!!

適用欄はここ!

出典:千代田区ホームページ

税額の税額控除額はここ!

出典:千代田区ホームページ

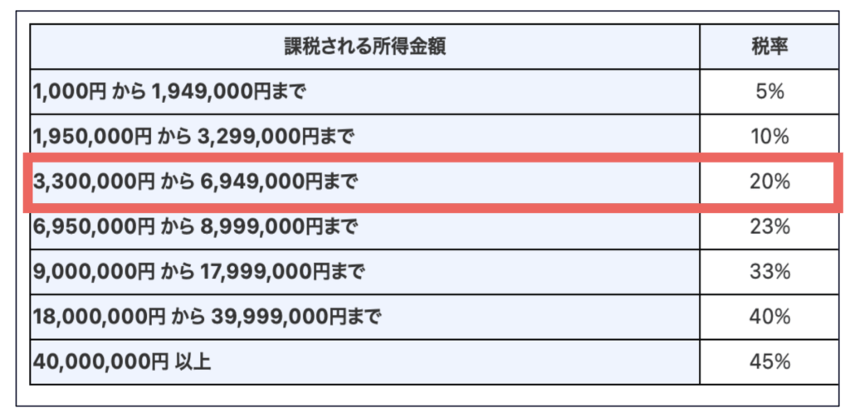

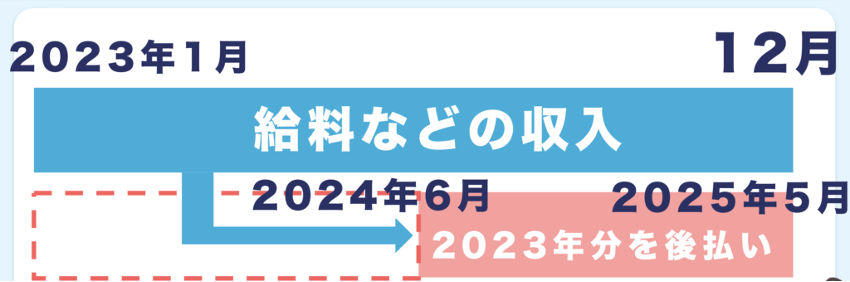

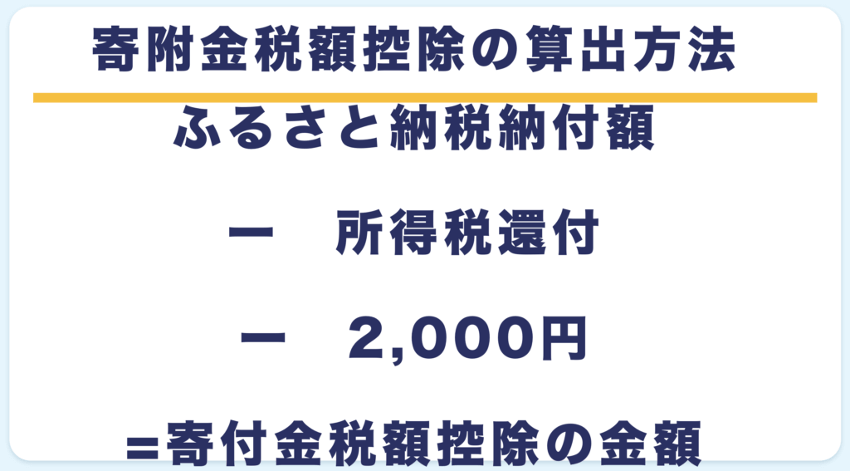

寄附金税額控除の算出方法

所得税還付額ってどうやって計算すれば良いの・・?

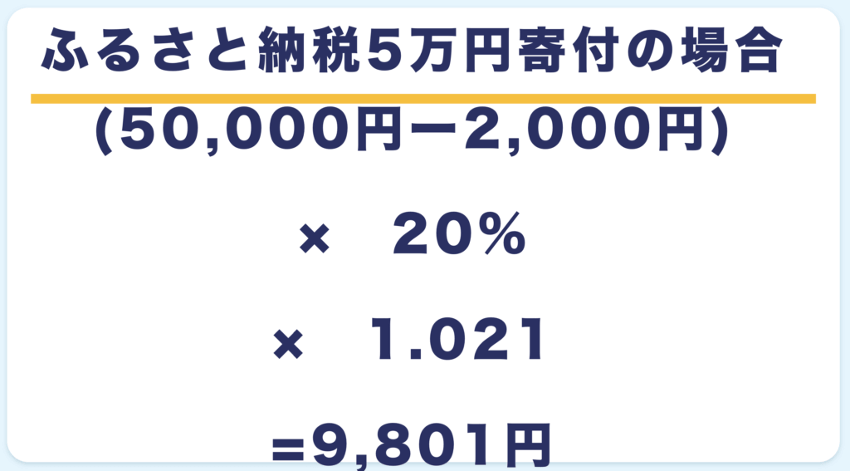

(納税額ー2,000円)× 所得税率× 1.021(復興所得税率)=所得税還付額

所得税率ってどうやって計算すれば良いの・・?

例えば課税所得が400万円の人は…

出典:国税庁

赤枠の部分に該当するため税率は20%で計算!!

(50,000円ー2,000円)× 20%× 1.021=9,801円

先ほどの寄付金税額控除の算出式に当てはめてみましょう!

50,000円ー 9,801円ー 2,000円=約39,000円!!

つまり今回の課税所得400万円でふるさと納税5万円寄付した方の場合、「適用欄」に約39,000円と書かれているかをチェックしてあっていればOKです!!

もし「適用欄」に記載がない方で、住宅ローン控除などがないふるさと納税だけの場合は「税額」の「税額控除額」に約39,000円と書かれていて合致していればOKです!

3.もしも間違っていたらどうすれば良い?

すでに確定申告終わっているのにミスに気づいたら…

例えば、

- 本来5つの自治体に寄付したのに4つしか申告していなかったという「申告漏れ」

- ワンストップ特例制度選んだのに確定申告してしまった場合

などのミスが発生することって必ずあるんですよね…

終わった…もう戻ってこない…

と思いますよね…

でも大丈夫!気づいて5年以内なら、必要な手続きを行うことでちゃんとお得を取り返すことが可能!その手続きの名前を「更生の請求」と言います!!

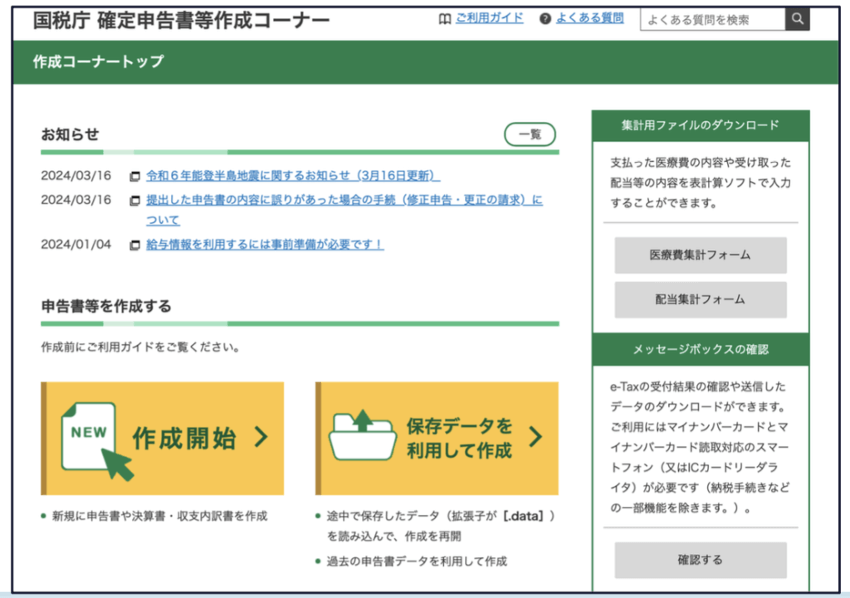

やり方はとっても簡単!該当年度の確定申告書を用意して、あとは修正すべき箇所(今回だと寄附金控除)だけを修正します!

さらに令和4年以降は修正後の内容だけ記載すればOKと書式が簡略化されました!!

出典:国税庁

最後までお読みいただき、ありがとうございました!最後にお知らせです。ガーコちゃんねるの公式LINE作りました!資産運用に役立つ豪華特典を無料でお配りしていますので、ぜひお友だち登録をしてお受け取りください🙇