※本記事には広告・プロモーションが含まれています。

こんにちは。ガーコです。本日は2024年にスタートした新NISAで大人気のS&P500について、投資するなら必ず知っておきたい、知らずに投資すると危険なことをまとめて5個ご紹介します!

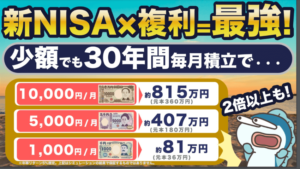

さらに投資信託売上ランキングでも常に上位に登場するのがeMAXIS SlimS&P500は低コストであり、アメリカを代表する500社に分散され、直近10年間のリターンが全世界株式の1.5倍程度という期待感から、なんと純資産総額は3.8兆円と投資信託の中でも超人気商品です。

人気があるということはつまり、多くの人から支持されている証拠なのですが、しかし、みんなが買っているから、人気だから、という理由でその特徴を理解せずに選択してしまうとあとあと振り返り、思ってもみなかった結果となってしまう可能性があるので必ず理解しておきたい内容です。

本日は前半でS&P500の魅力をお伝えし、中盤でS&P500の注意点、絶対知っておきたいことを5つお伝えし、最後にその注意点を踏まえて、最後にそれでもS&P500はあり、ということでご紹介します。

中盤はS&P500をお持ちの方に否定的に聞こえるかもしれませんが、S&P500の落とし穴とそこに対する考え方や対策を知ることでS&P500の継続投資の握力が爆上がりすること間違いなしです!

それでは本日も最後までお付き合いくださいませ。

本日の記事はこちらの動画でもわかりやすく解説していますのでぜひご覧ください!

- SBI証券

【PR】公式サイト:https://www.sbisec.co.jp/

国内最大手ネット証券!手数料の安さ、商品品揃えの豊富さ、ポイントのたまりやすさなどに定評あり! - 楽天証券

【PR】公式サイト:https://www.rakuten-sec.co.jp/

証券会社とは思えない初心者にもわかりやすいシステムの使いやすさに定評あり!楽天経済圏とのシナジーも抜群!手数料も超安価! - moomoo証券

【PR】公式サイト:https://www.moomoo.com/jp 米国株の手数料が超安価!アプリがすごく使いやすいことで定評あり!さらに今なら新規口座開設で最大10万円分の株がもれなく当たる!

S&P500とは?その魅力に迫る!

まずは超基本、S&P500の概要について確認しましょう!

S&P500指数とは?

幅広い業種への投資が可能であり、さらに、企業の業績や市場の変化に応じて年に4回の銘柄入れ替えが行われます!

新NISA S&P500指数のトップ10

続いては投資銘柄トップ10について確認していきましょう!

(2023年9月末の内容です!)

- Apple: 6.7%

- Microsoft: 6.3%

- Amazon: 3.1%

- NVIDIA: 2.9%

- Google (A): 2.4%

- Tesla: 1.8%

- Meta: 1.8%

- バークシャハサウェイ: 1.7%

- Google (C): 1.5%

- エクソンモービル: 1.3%

銘柄を見ると、上位5位はハイテクですが、金融業(バークシャハサウェイ)、製造業(テスラはハイテクな気もしますが)、エネルギー(エクソンモービル)が含まれます!

アメリカの時価総額トップ500社に投資できる、銘柄変更は自動で年4回も行われる、業種も幅広いのが分散投資と感じる部分です。

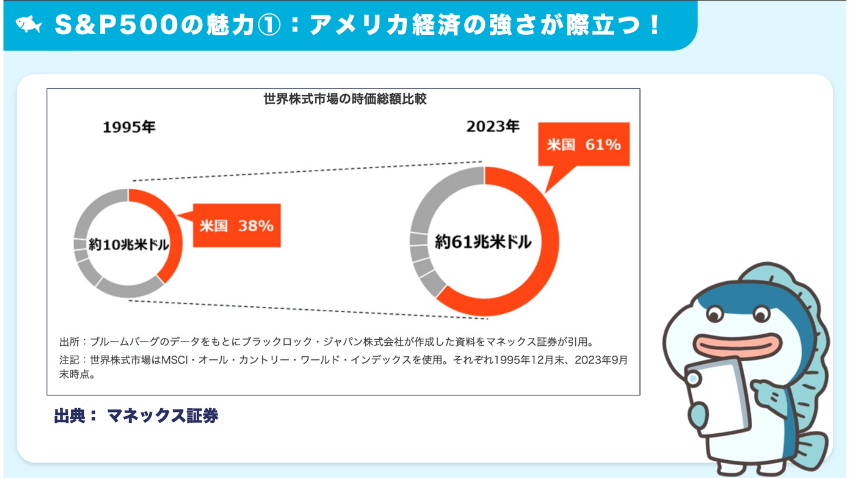

S&P500の魅力①:アメリカ経済の強さが際立つ!

出典: マネックス証券

これは我々の実生活を振り返ってもわかりますが、この10年くらいはApple、Amazon、Google、Microsoft、Facebook(Instagram)などとにかくアメリカのサービスに囲まれて生活をしていることからもこの結果には納得です。

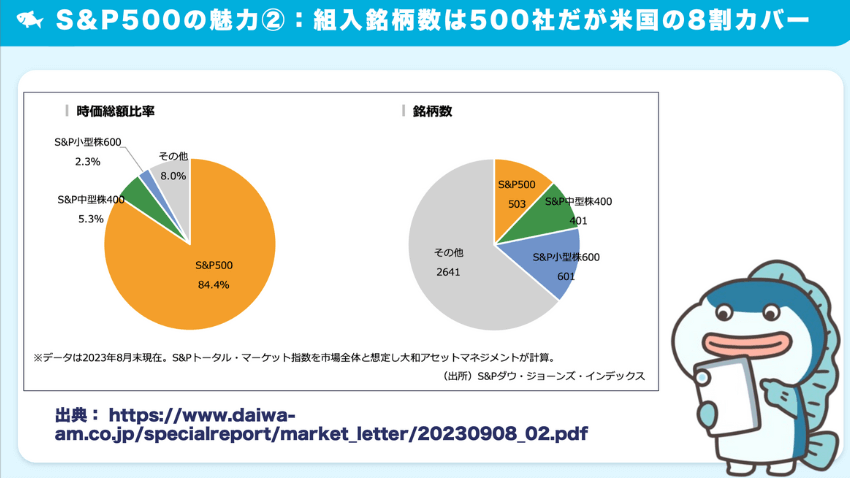

S&P500の魅力②:組入銘柄数は500社だが米国の8割カバー

出典: https://www.daiwa-am.co.jp/specialreport/market_letter/20230908_02.pdf

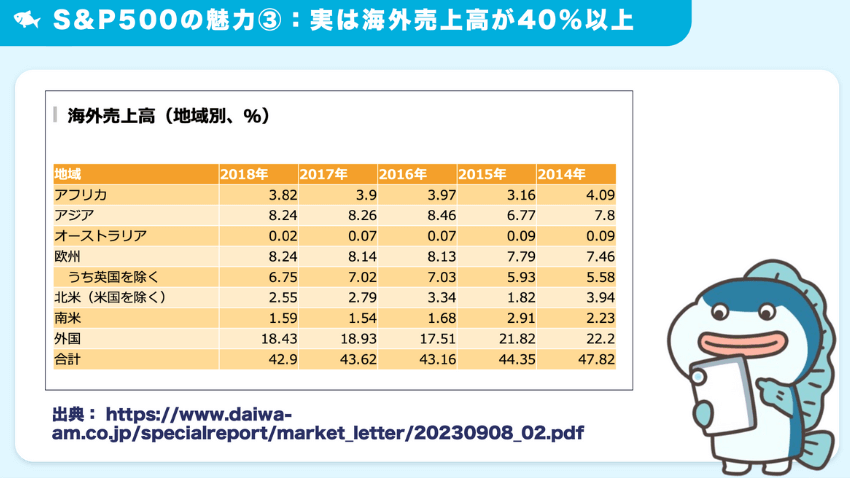

S&P500の魅力③:実は海外売上高が40%以上

出典: https://www.daiwa-am.co.jp/specialreport/market_letter/20230908_02.pdf

海外売上比率は実は非常に重要な点です!例えば日本はここ最近株高で日経平均は4万円超えが続いています。

また、よく議論に上がる「今はアメリカNo1だけど、覇権取られたらどうする?」ですが、アメリカに覇権を取られたイギリスはどうなっているでしょうか?衰退しているでしょうか?

実は、イギリスの代表企業を集めたFTSE(フィッツィー)100の株価は1986年から2023年まで、約3倍以上成長しています。

グローバル経済の現代において覇権を取られたから成長がなくなるわけではないことがわかります。

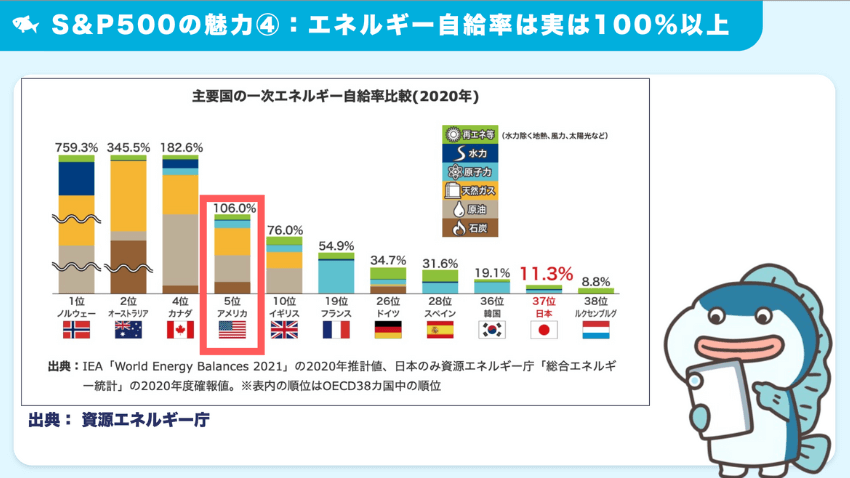

S&P500の魅力④:エネルギー自給率は実は100%以上

出典: 資源エネルギー庁

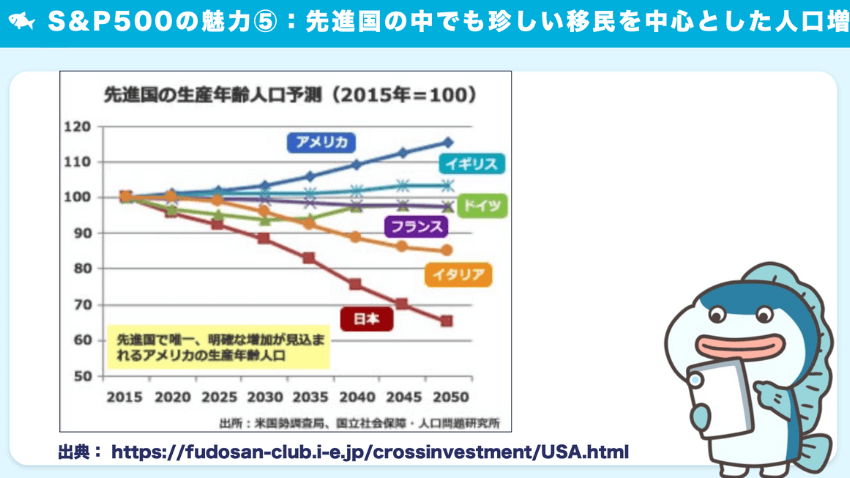

S&P500の魅力⑤:先進国の中でも珍しい移民を中心とした人口増

出典: https://fudosan-club.i-e.jp/crossinvestment/USA.html

新NISAでS&P500に投資可能な投資信託3選

| 📊 ベンチマーク指数 | 🏢 運用会社 | 📅 設定日 | 💰 純資産額 | 🔰 新NISA | 📈 信託報酬 | 🏪 販売会社 | |

|---|---|---|---|---|---|---|---|

| eMAXIS Slim S&P500 | S&P500 | 三菱UFJアセットマネジメント | 2018年7月3日 | 3兆8,484億円 ※2024/3/7時点 | 成長:○ 積立:○ | 0.09372% | SBI証券 楽天証券 松井証券 マネックス証券 auカブコム証券など |

| 楽天 S&P500 | S&P500 | 楽天投信投資顧問 | 2023年10月27日 | 1,084億円 ※2024/3/7時点 | 成長:○ 積立:○ | 0.077% | 楽天証券 |

| はじめてのNISA S&P500 | S&P500 | 野村アセットマネジメント | 2023年7月10日 | 49.7億円 ※2024/3/7時点 | 成長:○ 積立:○ | 0.09372% | SBI証券 楽天証券 松井証券 マネックス証券 auカブコム証券など |

落とし穴①500社からM7を抜いた493社のパフォーマンス知ってる?

ここまでの内容を踏まえるとS&P500は、分散が効いていて低コストで長期投資の最適解に見えますが、注意すべき点はどのあたりにあるのでしょうか?

ここから5つ解説していきます。

30年前の84年は156Pが、2024年2月は5,104Pと30倍!!

まずはなんと言っても1番気になる、過去のパフォーマンスについて確認をしていきましょう。

まずはS&P500のチャートを確認してみましょう。

出典: Google Finance

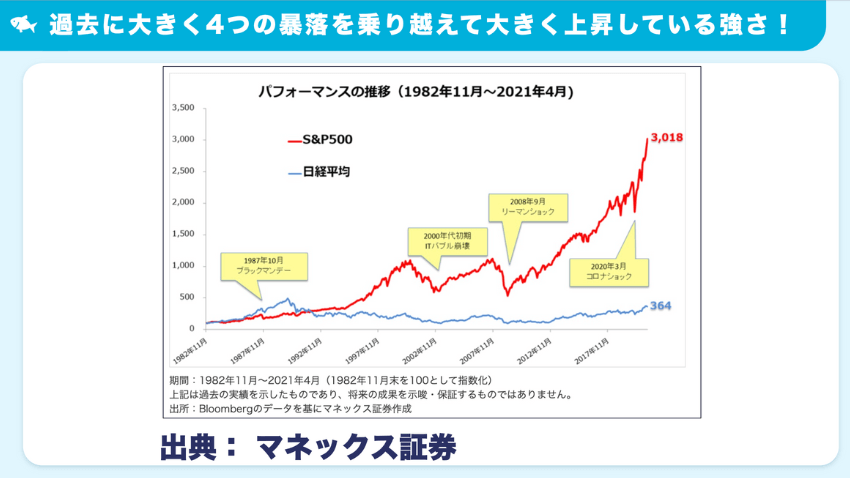

過去に大きく4つの暴落を乗り越えて大きく上昇している強さ!

S&P500はアメリカを牽引する指数であることは間違いありません。

しかし過去は必ずしも順風満帆ではありませんでした。例えば、有名なところで4つの金融危機がありました。

出典: マネックス証券

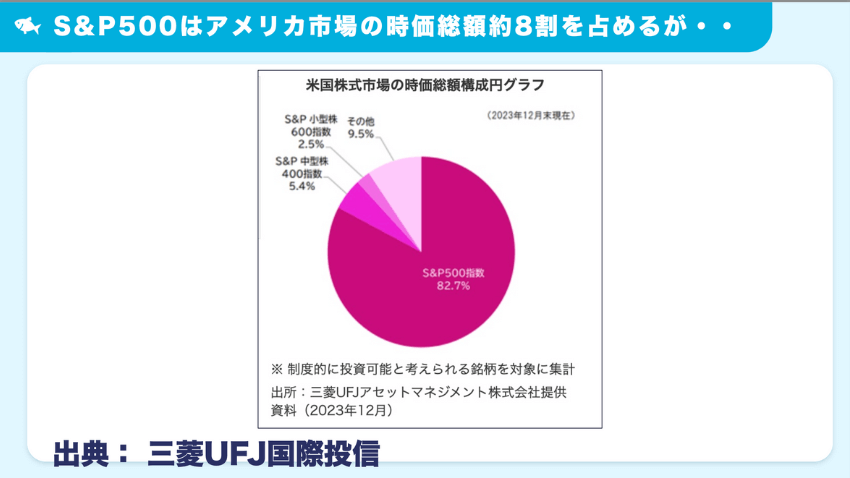

S&P500はアメリカ市場の時価総額約8割を占めるが・・

しかし、こうしたチャートを見たときにふと思うことがあります。

S&P500の中で、トップの会社を除いたら、どんな景色が見えるのかしら・・・。

この10年くらい、日本でも多くの人が使うサービス、Google、Apple、Microsoft、Facebook、Amazonなど馴染みがありますが・・・。

ちなみに、GAFAMのように今アメリカでイケている7社のことをマグニフィセント7と言います。かっこいい!!

実際、このマグニフィセント7はS&P500の上位企業ですがこれら7社を抜いた、他のアメリカ企業、493社の成長ってどうなのでしょうか・・?

出典: 三菱UFJ国際投信

これだけ多くの割合を占めているのだから、M7を除いてもちゃんと成長しているのでは?

と思いますよね。

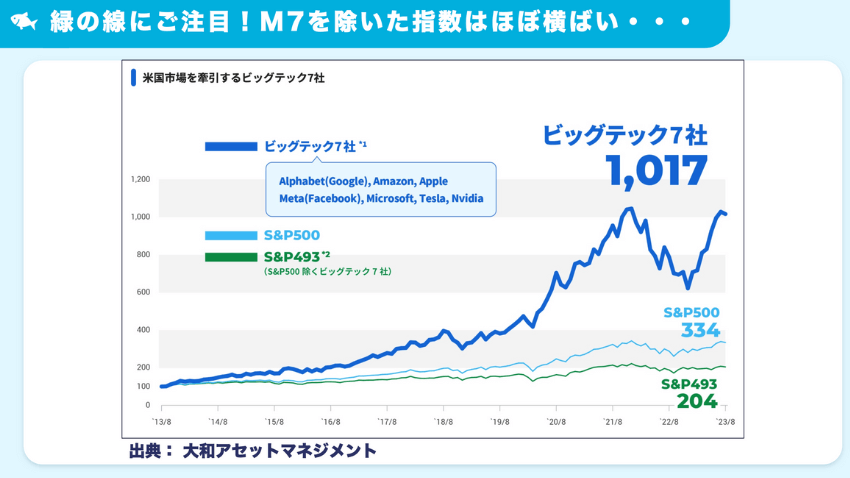

緑の線にご注目!M7を除いた指数はほぼ横ばい・・・

それではS&P500からM7を除いたもの、493社のチャートを確認してみましょう・・

とても興味深い結果が出てきます!

出典: 大和アセットマネジメント

視覚的に見てほぼ横ばいだったことがわかります。とは言っても493社でも10年間で2倍に成長しており、M7を含むS&P500であれば3倍に成長しているのでそれはそれでやはりかなり強いのですが・・。

S&P500にはM7も含まれますので緑色の線のように横ばいはありませんが、事実としてこの10年間はM7が市場を大きく牽引し、その他の493社の成長は見劣りしていた、ということになります。

これは我々の実生活を振り返ってもわかりますが、この10年くらいはApple、Amazon、Google、Microsoft、Facebook(Instagram)、最近は国内でもTesla社を見かけることが増えたなどとにかくM7のサービスに囲まれて生活をしていることからもこの結果には納得です。

S&P500はアメリカの8割を占めるから安心、それは事実なのですが実はM7以外の銘柄が足を引っ張りパフォーマンスを落とす可能性がある、ということは必ず理解しておきたい点です。

落とし穴②全米株式の方がリターンが良いって本当?

最近投資を始めた初心者の方は

投資信託の売り上げランキングで常に上位にいるS&P500こそがアメリカへの投資

というイメージをお持ちの方も多いのでは・・・。

500社でアメリカ全体8割カバーされているから、とS&P500でしっかり分散されている!とお考えの方も実は、アメリカへの投資という意味ではもう1つ大きな選択肢があります。

それが「全米株式」です。

- 大型株メインのS&P500と異なり中型、小型株も含まれる

- なんと約4,000社もあるため分散の効き方がS&P500の8倍!!

さらに、驚きなのが、期間によっては、S&P500よりも高いパフォーマンスを見せることがあります!ここは必ず押さえておきたいところ!

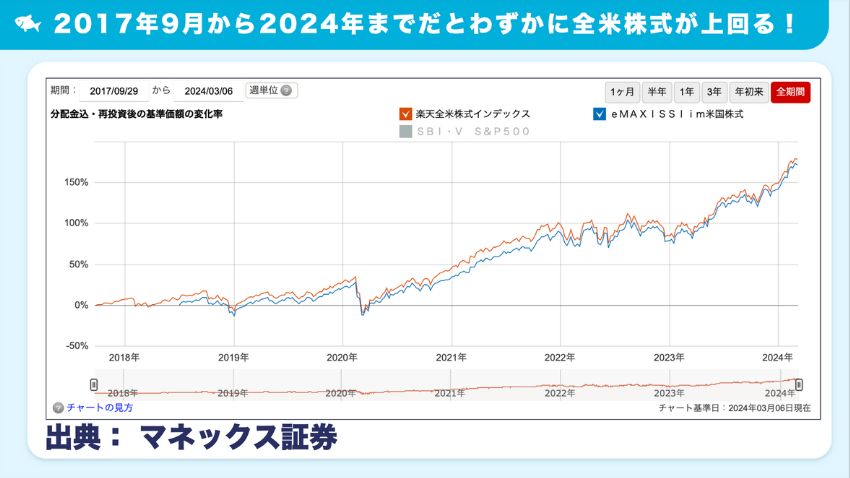

2017年9月から2024年までだとわずかに全米株式が上回る!

出典: マネックス証券

アメリカ=S&P500だけでなくより分散が効いている全米株式という選択肢があるということ、その内容を知った上でS&P500に投資をすることでよりS&P500への投資握力を強めることができます!!

落とし穴③過去それなりにマイナスリターンがあるって本当?

3つ目はS&P500=長期で見れば右肩上がり、ということをご存知の方もちゃんと理解しておきたい内容です!

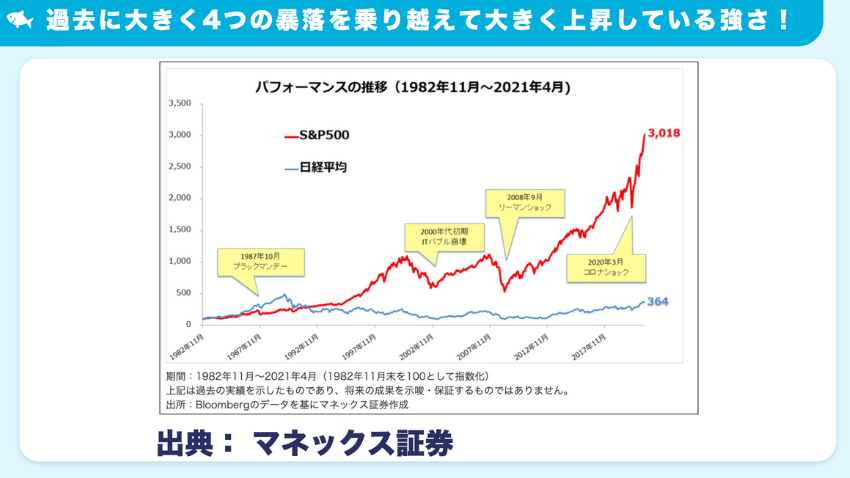

過去に大きく4つの暴落を乗り越えて大きく上昇している強さ!

先ほどご紹介したように、1980年以降アメリカは大きく4つの暴落に見舞われました。

しかし全ての暴落から力強く回復している、ということを改めてチャートで確認しておきましょう!!

出典: マネックス証券

先ほどのチャートでは1982年に100だったのが2021年には3,018と30倍以上に成長しているからやはり長期で見ればS&P500は強い!

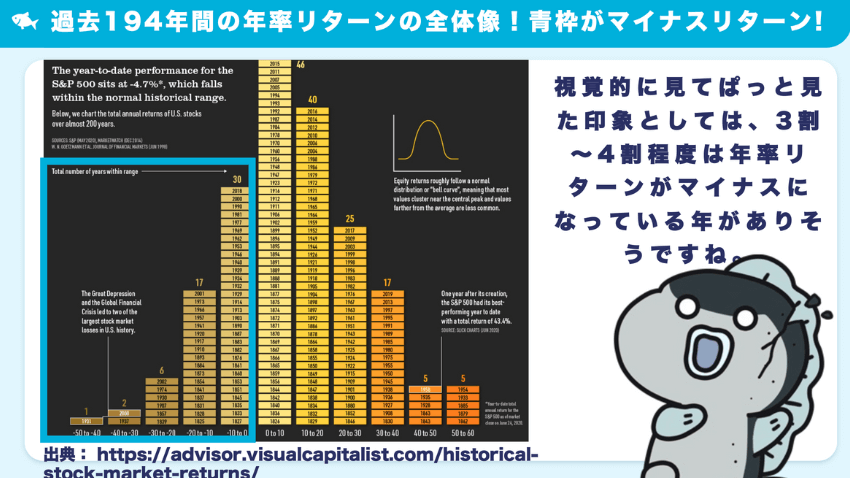

過去194年間の年率リターンの全体像!青枠がマイナスリターン!

しかし、もっと長期、例えば過去200年で見れば、マイナスリターンになる年ってどの程度あるのだろうか・・?

本チャンネルのご視聴者様は「長期分散投資」を実践されている方が多いかと思いますが、初心者の方はやはり短期でどれだけ下がるかも理解したいところ!!

出典: https://advisor.visualcapitalist.com/historical-stock-market-returns/

視覚的に見てぱっと見た印象としては、3割~4割程度は年率リターンがマイナスになっている年がありそうですね。

約30%ということは、ざっくり3年に1度はマイナスになる年がある、ということです。

記憶に新しいところでは2022年は年初から少しずつ下げ最終的には-8%程度で終わった年でした。

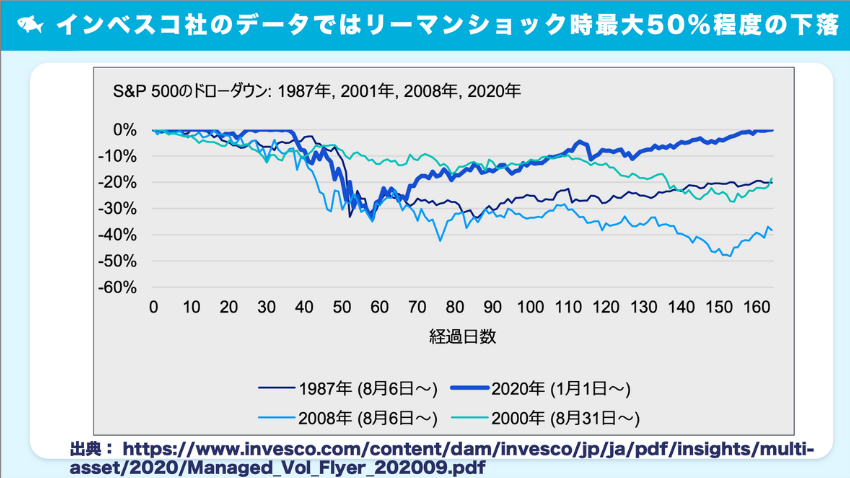

インベスコ社のデータではリーマンショック時最大50%程度の下落

さらに知っておきたい言葉は「最大ドローダウン」つまり、保有していたら最大どの程度の下落に見舞われるか、ということです。

出典: https://www.invesco.com/content/dam/invesco/jp/ja/pdf/insights/multi-asset/2020/Managed_Vol_Flyer_202009.pdf

アメリカ=S&P500は長期で見れば右肩上がりですが、短期で見れば3年に1度はマイナスリターンの年がある、大暴落が来れば一時的には50%近く下げることがある、ということを理解しておくことは非常に重要!

何よりも避けなければいけないのは、「長期で伸びる」ということを妄信しすぎてこれらの事実を知らないが故に、暴落が来た時に我を忘れて

今売れば利益は半分は残る

と焦って売却してしまうことです。

「長期で伸びる」ということを信じ、最大50%下がっても平気でいられる資金を投資で使う、実際は平気でいられる人はいないですが、「生活資金が足りなくなるから怖くて売る」というお金を投資に回すのは絶対に避け、値崩れしても狼狽売りしない資産を投資に回すのが重要です。

落とし穴④過去50年間、アメリカが最強ではなかったって本当?

アメリカが一番リターンが高いんじゃないの?

これまでもずっとそうだったんじゃないの?

という人は絶対理解しておきたい内容です!

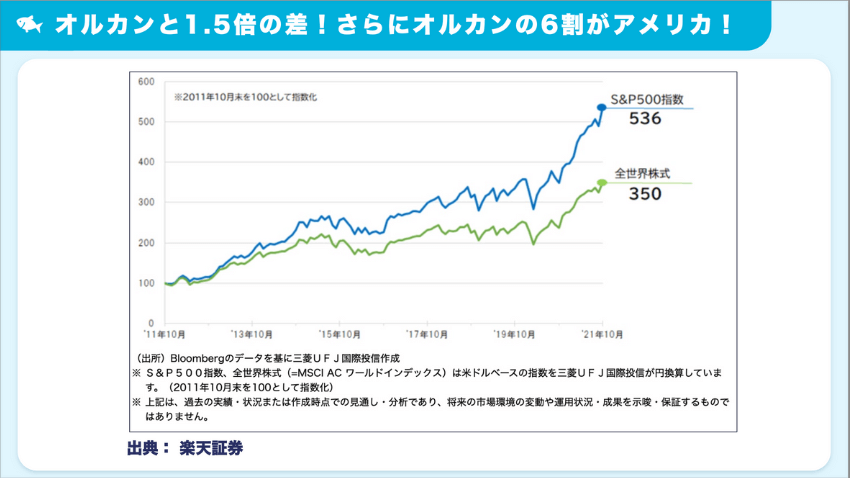

オルカンと1.5倍の差!さらにオルカンの6割がアメリカ!

確かにこの10年のチャートを見れば、オルカンの1.5倍の成長を見せているアメリカが圧倒的に強かったのでそう思いたくなりますよね・・・

出典: 楽天証券

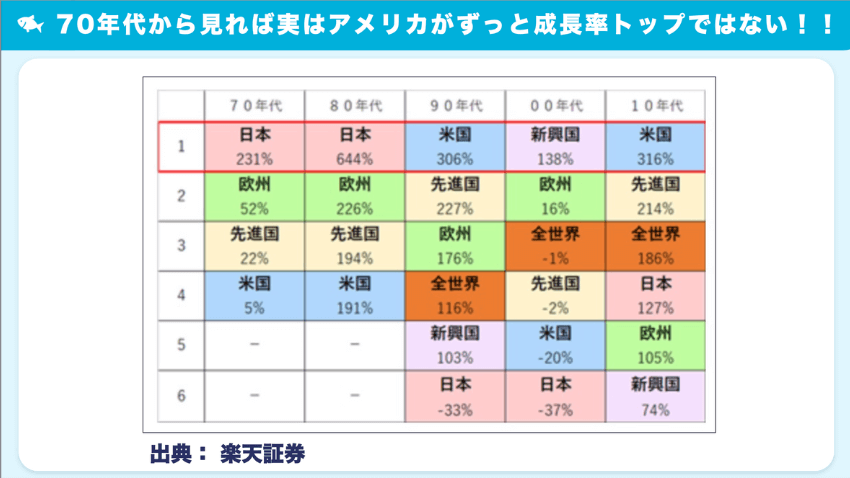

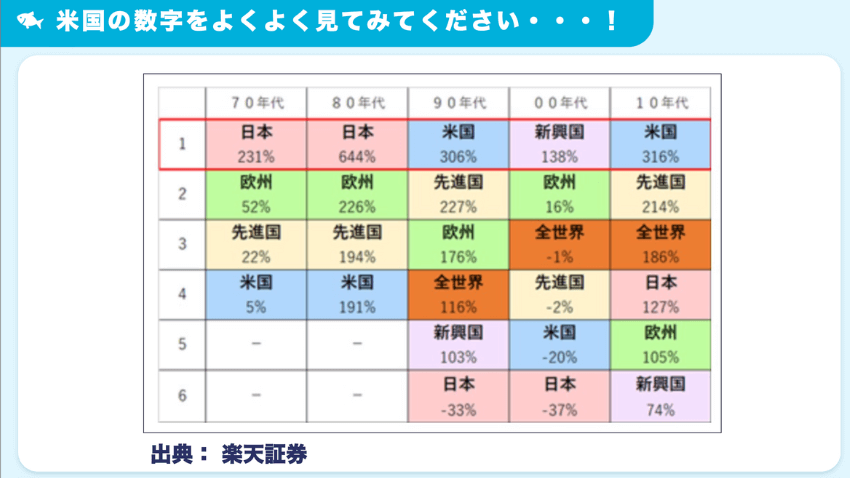

70年代から見れば実はアメリカがずっと成長率トップではない!!

しかし、実はもっと期間を伸ばし、1970年代から毎10年間を見ていくと、実はガラッと世界観が変わるのです!

出典: 楽天証券

こちらのデータはあくまでその年代の最初と最後を比較した騰落率なので例えば70年代はアメリカが最下位だからと言ってアメリカが弱いとは必ず言えないのですが成長率で言えば実はアメリカがずっと最強ではなかったということです。

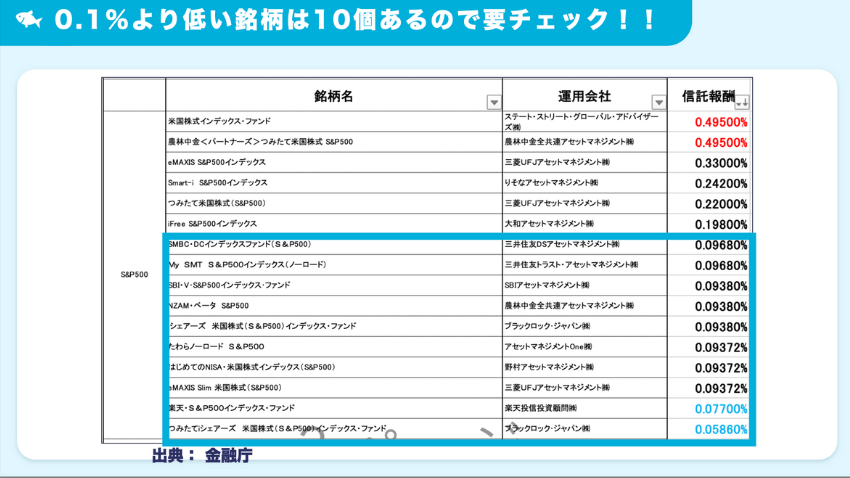

落とし穴⑤新NISA(金融庁お墨付き銘柄)でも250万円以上の差が出るって本当?

新NISAの「つみたて投資枠」は政府が定める基準をクリアした銘柄だからどれでも安心なんじゃないの?

と思った方は要注意です!

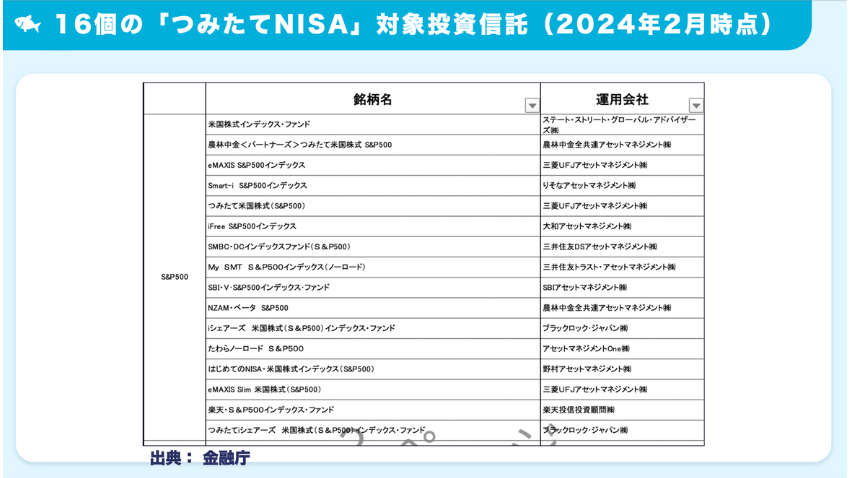

16個の「つみたてNISA」対象投資信託(2024年2月時点)

2024年3月時点で新NISAの「つみたて投資枠」で買えるS&P500銘柄対象の投資信託はなんと16個もあります!!

出典: 金融庁

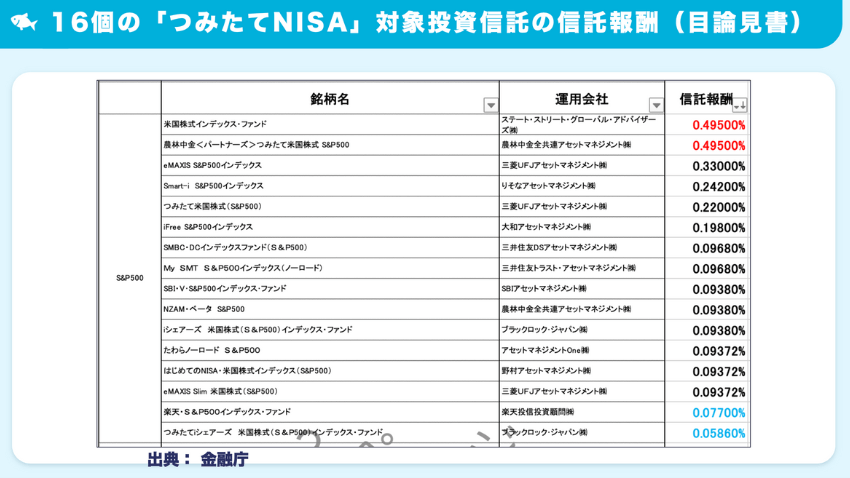

16個の「つみたてNISA」対象投資信託の信託報酬(目論見書)

ではこの16個ならなんでも良いかというと決してそうではありません!コストが大きく違うので必ずチェックしましょう!

出典: 金融庁

たった、0.44%って大したことないんじゃないの?

と思われた方は要注意!!

シミュレーションツールを使ってみてみましょう!

出典: https://fukurimagic.com

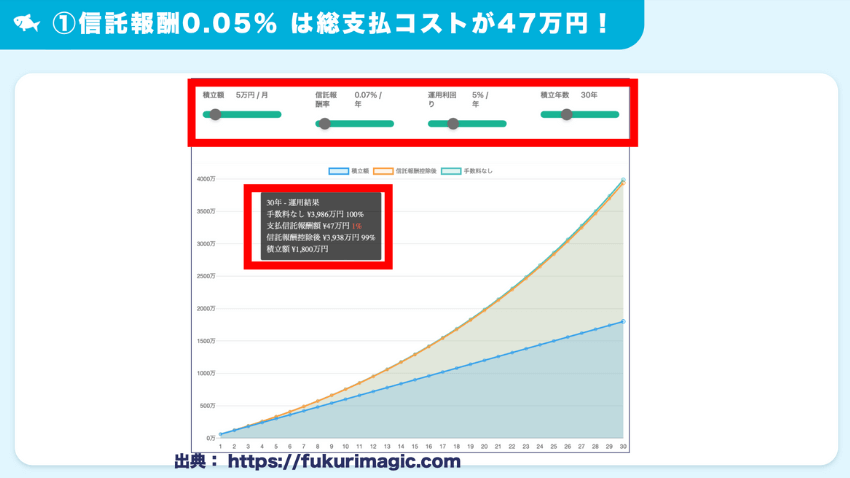

信託報酬0.05%は総支払コストが47万円!

出典: https://fukurimagic.com

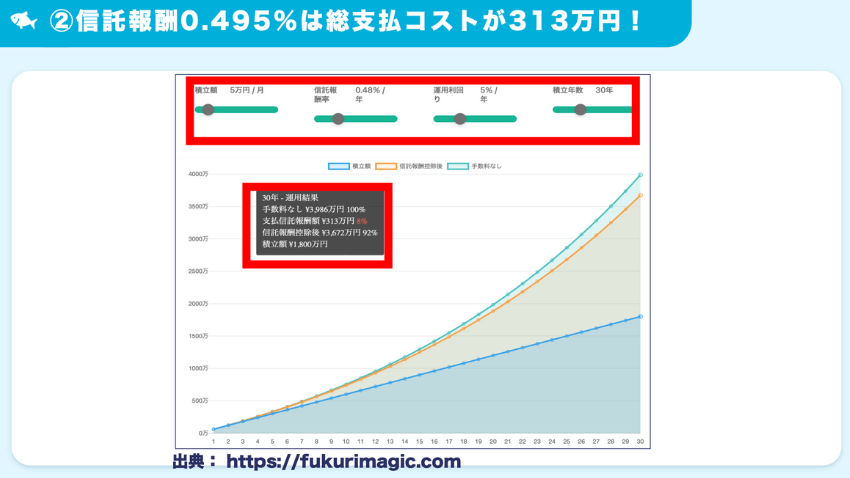

信託報酬0.495%は総支払コストが313万円!

0.05%が47万円に対して0.495%は313万円なので266万円ものコストの差が!!

信託報酬0.44%の差がこのくらいの差を生むのが、複利で運用する投資信託におけるコストの重要性と言われる所以ですね。

5つの落とし穴に対する対策・考え方、それでもS&Pは強い!

本日ご紹介したS&P500の落とし穴についておさらいしましょう!

M7が強すぎて他銘柄が足を引っ張っている

第2章でご紹介したようにM7が強すぎたのが直近10年間でした。

S&P500に投資する方はM7を含めてアメリカ大型銘柄に投資したいわけでどの銘柄が伸びてくるかわからないからこそS&P500を選んでいるものと思われます。過去と同じ状況が今後も続く保証はないからこそ個別銘柄ではなく、S&P500を買っているともいえます。

未来もM7の方がリターンが良い保証はないからこそM7含むS&P500に投資しているのだから今は足を引っ張っていてもいつか弱い銘柄が強くなるかもしれない、だから継続投資ができるという考え方もできると思います。

実際、M7に投資をしていない、S&P500でもこの10年間であれば2倍に成長したわけです。

もしM7に集中投資したいならNASDAQ100やより集中投資できるFANG+も選択肢となりますがそこまでセクターを集中させすぎないところにS&P500の強みがあると思われます。

全米株式にパフォーマンスで負けることも

全米株式が良いのか、S&P500が良いのか、これは正直好みの問題とも言えます。

とても重要なことは、仮に先ほどご紹介したように短期的に全米株式の成績が良かったからといって、S&P500を売却し全米株式に乗り帰り、またその逆があればその逆の行動をする、これだけは避けたいところです。

全米株式とS&P500、それぞれが調子が良い時に買ってばかりいると結果的に平均購入単価が上がり思ったほど資産が増えない、と言った状況が生まれます。

4,000社の分散が良いか、500社で良いか、具体的に投資する際の投資信託の信託報酬はいくらか、こうした点を検討して、全米株式かS&P500かを決めたら基本的には方針を変えない。

どうしても不安な方は最初からどちらも購入するのもありかと思います。

年率リターンマイナスの年が3年に1回

S&P500も3年に1度はマイナスリターンの年がある、リーマンショック級の大暴落が来れば短期的には50%ほど下げる事がある、これを知っているか知らないかでは実際の投資握力に大きな違いが出ます。

値段が多少下がっても怖くて売らずに長期間運用を継続するからこそ大きく花開きます。

投資だから短期的には下がることもある!

とどんと構えて、投資を向き合うスタンスでいたいものです。

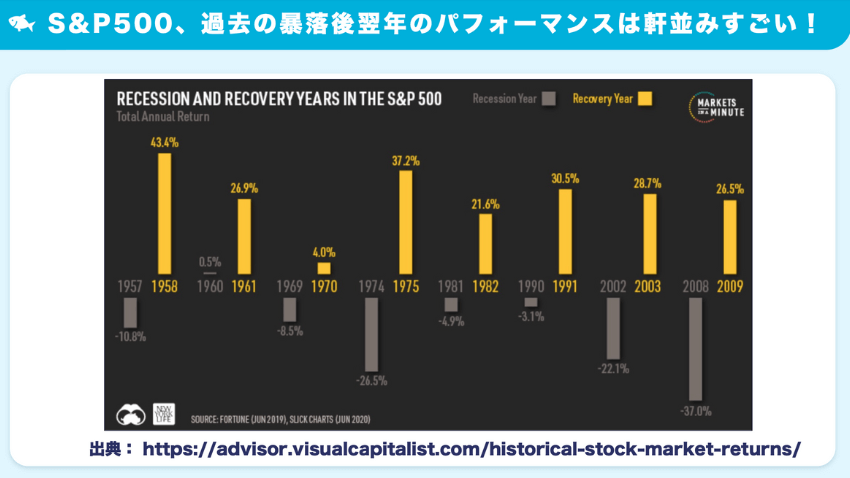

S&P500、過去の暴落後翌年のパフォーマンスは軒並みすごい!

また実際、暴落が来た後は過去には急上昇相場が来ています!

出典: https://advisor.visualcapitalist.com/historical-stock-market-returns/

暴落中も売らないどころか、投資を継続するのは難しい、と言われていますが、このように過去のデータを見ると暴落中はむしろ

安く買えてラッキー

と言えるかもしれません。

時代によってはアメリカが弱くなることも

先ほどご紹介したグラフ、実は見方を変えるだけでS&P500の強さを改めて再認識させられますので改めてご紹介します!

米国の数字をよくよく見てみてください・・・!

00年を除くと全てプラスで終わっています!

出典: 楽天証券

もちろん今後もアメリカが強いかは分かりません。

しかしM7という今後のビジネスで不可欠なデータをすでにアメリカが握っていること、人口増やイノベーションの数、金融政策の経験値、エネルギー産出、軍事力など多方面で過去よりもさらに強力になっているアメリカを追い抜く国はそうそうないかもしれません。

コストで250万円以上の差がつくことも

同じS&P500という指数への投資でも、新NISAの「つみたて投資枠」に選ばれている銘柄でも、銘柄によっては30年間で250万円以上コスト差が発生する可能性があることは本日ご理解いただけたかと思います。

0.1%より低い銘柄は10個あるので要チェック!!

先ほどご紹介した中でも人気銘柄のeMAXIS Slimシリーズなど純資産が増えていて、さらにコストも安い、こうした銘柄を選べば間違いありません。

今後さらに価格競争が進む可能性はありますが2024年2月時点では0.1%より少ない信託報酬かが目安です。

出典: 金融庁

まとめ

- 500社に分散しているけど、実は直近10年はM7を除いた493社は成長率が低い。

- 時には全米株式にパフォーマンスが負けることがある。

- 年率リターンマイナスの年が3年に一度くる可能性があり最大ドローダウンは50%程度。

- 時代によってはアメリカが弱い時があること

などをご紹介しました。

しかしこれらがS&P500に投資をしない理由にはならない、人によってはこれらを踏まえた上でも投資する価値があると思えるのではないかと思います。

知っていて投資をできている方はかなり投資握力が強まっているはずであり「長期分散投資」を実現し資産形成にかなり有利になると考えています。

S&P500に投資する際の考え方として、これらのことを踏まえた上で長期投資できるか、1つの考えるきっかけとしてみてください。

最後までお読みいただき、ありがとうございました!最後にお知らせです。ガーコちゃんねるの公式LINE作りました!資産運用に役立つ豪華特典を無料でお配りしていますので、ぜひお友だち登録をしてお受け取りください🙇