※本記事には広告・プロモーションが含まれています。

こんにちは。ガーコです。2024年4月24日午後9時過ぎ、1990年6月以来実に34年ぶりの円安、155円を突破しました。

そして4月29日にはついに160円台をつけるという、歴史的な水準の円安が続きます。

こうして円安が進むと、新NISAから投資を開始した方は

円高になった時に損をするから積立を停止する、もしくは売却した方が良いのでは・・

とご不安になる方もいらっしゃるかと思います。

そこで本日は、現在の円安の背景とそれがいつまで続く可能性があるのか、円安の時の投資行動として何に気をつければ良いのかをまとめてご紹介します。

結論、積立はやめないでください!長期分散投資で10~20年後の資金を作っている方は淡々と積立を継続するのがベターです。

それでは本日も最後までお付き合いくださいませ。

本日の記事はこちらの動画でもわかりやすく解説していますのでぜひご覧ください!

- SBI証券

【PR】公式サイト:https://www.sbisec.co.jp/

国内最大手ネット証券!手数料の安さ、商品品揃えの豊富さ、ポイントのたまりやすさなどに定評あり! - 楽天証券

【PR】公式サイト:https://www.rakuten-sec.co.jp/

証券会社とは思えない初心者にもわかりやすいシステムの使いやすさに定評あり!楽天経済圏とのシナジーも抜群!手数料も超安価! - moomoo証券

【PR】公式サイト:https://www.moomoo.com/jp 米国株の手数料が超安価!アプリがすごく使いやすいことで定評あり!さらに今なら新規口座開設で最大10万円分の株がもれなく当たる!

確かに、超円安になると

為替ヘッジをしていないeMAXIS SlimS&P500やオルカンは円安の恩恵を受けることができ円建て評価額はプラスになるので今売った方がお得では?

今後円高方向に進むかもしれないしそうなると為替差損が出るから投資はやめた方が良いんじゃないか

とも思いますよね。

でも、思い出してみましょう。

新NISAで投資をスタートする時、オルカンやS&P500などは過去30年間で年率リターン7%以上で成長してきた、世界経済や米国経済の成長を信じて投資を開始したのではないでしょうか。

直近数年以内に資産を取り崩す予定のある方は円安の今売却もアリかと思いますが、老後資金など長期投資で資産形成を考えている方は購入し続けるのが良いかと思います。

株価と同じく為替は我々でコントロールすることは不可能です。

まだ円安は続くかもしれませんが、初心に戻り、淡々と投資を継続、を続けたいものですね。

1.なぜ超円安なの?いつまで続く?

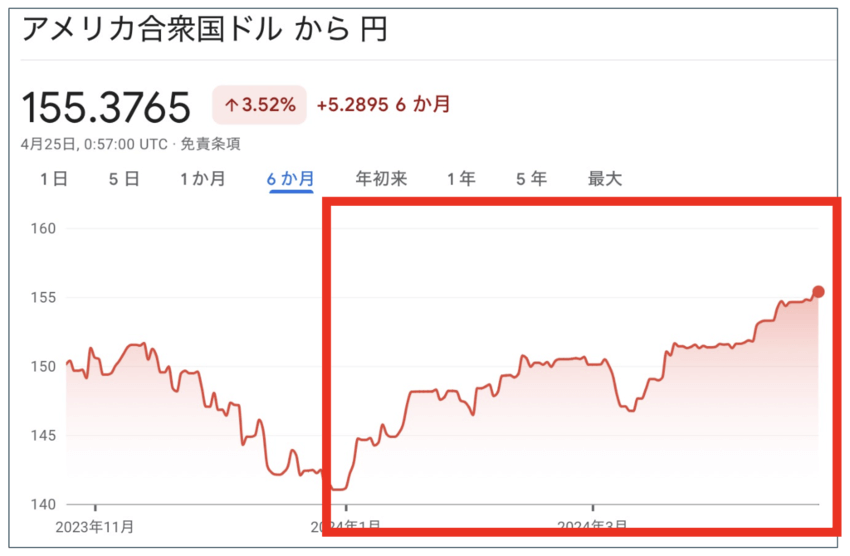

4月24日、ついに防衛ラインと言われる155円を突破・・

24日深夜の出来事でした・・

出典:Yahooニュース

2024年3月に日銀がマイナス金利を解除したことで日米の金利差は縮まるから、円高方向に動くんじゃないか、と思われていた方もいらっしゃるかと思います。

さらにイスラエルとイラクの中東問題が深刻化していることもあり「有事の円買い」ということでリスクが低いとされる円が買われる傾向なので円高に進んでもよさそうなものですが・・

実は3月以降、円安スピードが加速していること、ご存知でしょうか・・・?

この1ヶ月でなんと4円近く円安に・・・

出典:Google Finance

2024年1月以降だとなんと15円も円安に・・・

出典:Google Finance

驚きの円安スピードです・・なぜこれほど円安が進んでいるのか、2つ理由をご紹介します。

アメリカの利下げ期待の後退

急激な円安の理由(一例)

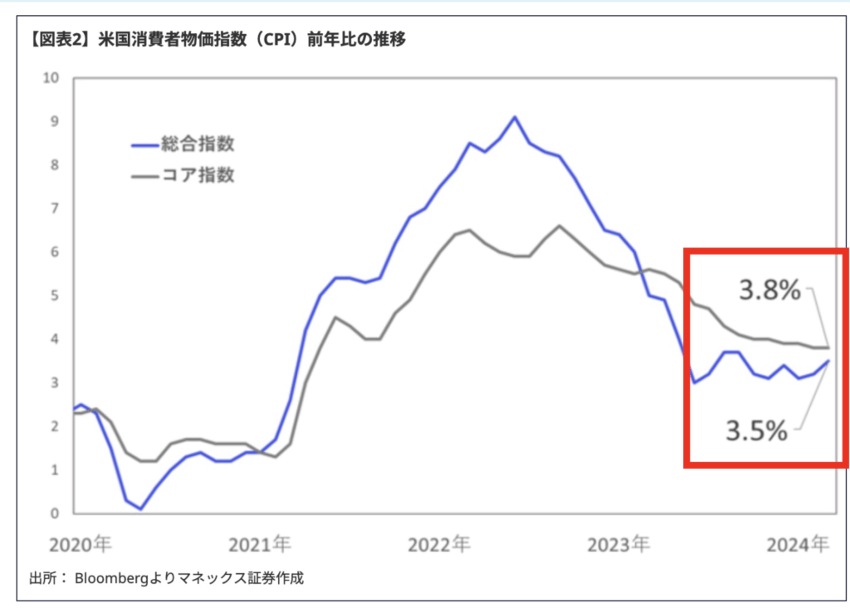

アメリカではコロナ後の景気対策で市場にお金があまりまくって、貨幣の価値が下がり一気にインフレ率が上昇。

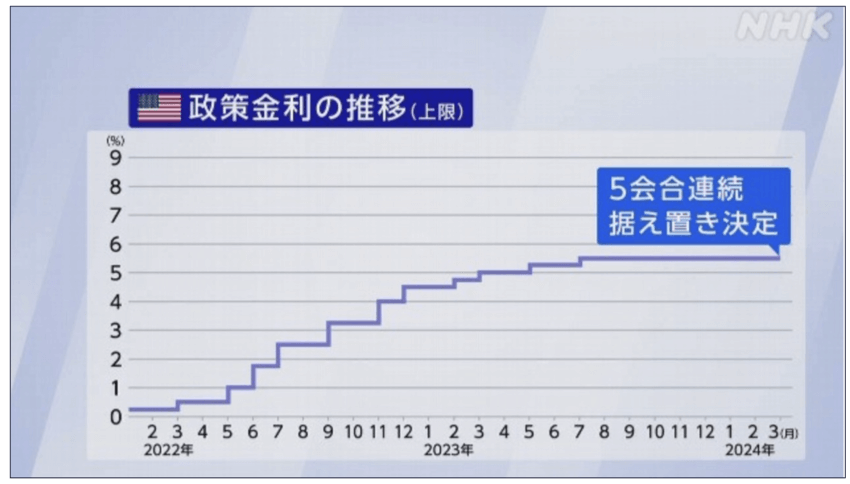

一時10%近くまで上がり、「ものが高くて買えない」という状況を抑制するため中央銀行のFRBが利上げを行ってきました。

一時期アメリカが発行する債権は5%程度と超高水準となりました。

こうなると値動きのある株式よりも預けて5%の利息がもらえる債権の方に旨みがあると利上げが進むと株価は下がります。

FRBの政策金利の推移(インフレ抑制傾向で利上げを見送り)

出典:NHK

市場に出回るお金の量をコントロールできれば自然とインフレは収まってくることが多いです。

実際アメリカでも2022年に利上げを行い、そこから加熱しすぎていたインフレは落ち着いてきたのですが・・

実はここ最近インフレ率が下げ止まっているのです。

CPI総合指数は3.5%前後で下げ止まり

出典:マネックス証券

2023年後半には利下げが開始するのではないかという期待感から株価は上昇しました。利下げすると債権の魅力が減り相対的に株価の魅力が増すからです。

当時、FRBは2024年中に6回利下げをするのではないかとされてきたのですが、最近の状況を見て利下げの回数を減らす方向となってきているのです。

アメリカの経済が絶好調(強い)

2つの指標を確認してみましょう!

小売り売上高が予想を上回る=消費者の購買意欲は旺盛

出典:https://jp.reuters.com/markets/japan/funds/5ILPVAPF7NKH5KKMPLSULOP6YI-2024-04-15/

人手不足は依然継続中=雇用状況は好調!

出典:https://www3.nhk.or.jp/news/html/20240405/k10014413831000.html

経済が強い状況において、国民生活の観点からお金が不足しているというわけでもなく、急いで金利を下げる必要はない、という背景もあります。

ではこうした円安はいつまで続くのでしょうか・・?

現状として日本との金利差が5%もあればそれは多くの投資家は米国を選びますよね。日本はマイナス金利を解除しましたが金利をいつ上げるかまでは明確にしていません。影響範囲が大きいだけに短期間で金利を上げるとは想定しづらいです。

さらに、アメリカの利下げは2024年中に1回ではないか、という中において、日米の金利差は短期間では縮まらないと見るのが自然ではないかと思います。

長期で見れば、日本はマイナス金利解除し利上げ方向、米国もインフレが落ち着き利下げ方向、これは間違いないですが、1年など短期ではなく、2~3年かけて金利差が縮まり、それに伴い円高方向になるのではないかと思います。

2.新NISAで円安だと何が問題なの?

為替が投資信託に与える影響としては、実はメリットとデメリットがあります。これは円安・円高表裏一体ですので、理解しておきましょう!

保有資産の評価額に与える影響

外国株式ベースの投信,為替の影響

今大人気の投資信託、eMAXIS SlimオルカンやS&P500 ,ニッセイNASDAQ100などは「為替ヘッジ」を「していない」から、S&P500やNASDAQ100などの指数は下がっていますが、円建ての投信自体はほぼ下がっていません。

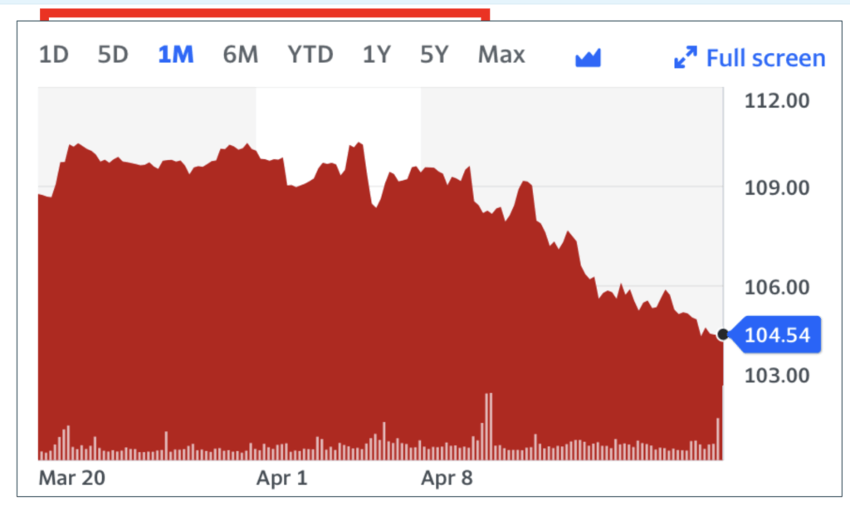

S&P500のチャートは1ヶ月で5%以上下げていますが・・・

出典:Google Finance

eMAXIS Slim米国株式(S&P500)はむしろ0.96%プラス

出典:三菱UFJアセットマネジメント

オルカンのベンチマーク指数MSCI-ACWIも5%程度下げだが・・

出典:Yahoo Finance USA

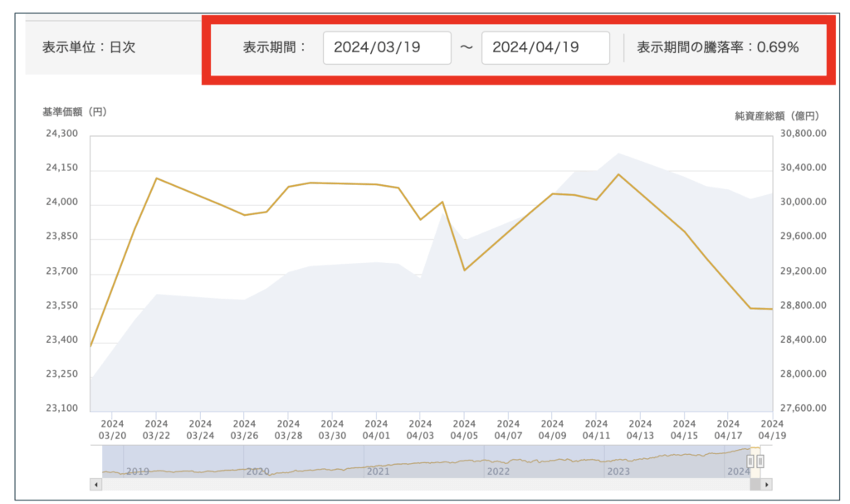

eMAXIS Slim全世界株式はむしろ0.69%プラス

出典:三菱UFJアセットマネジメント

仮に株価が100ドル、1ドル100円の為替だった場合基準価格は1万円です。一方同じ株価100ドルでも、1ドル150円の為替だった場合、基準価格は15,000円です。

保有している投資信託の基準価格が上がるので、円安時は「資産の評価額が上がる」ということができます。

一方、円高時は投資信託の基準価格が為替の部分では下がるため、資産の評価額は下がる傾向にあります。

仮に株価が100ドル、1ドル100円の為替だった場合基準価格は1万円です。一方同じ株価100ドルでも、1ドル50円の為替だった場合、基準価格は5,000円です。

このように「保有資産の評価額」は保有している投資信託の「基準価格」と「口数」によって決まりますのでその1つ、基準価格は円安なら評価は上がりやすい、円高なら評価は下がりやすい、ということになります。

購入時の価格に与える影響

先ほどご紹介したように、「投資資産の評価額」という意味では円安だと有利、円高だと不利、と話しましたが、投資信託を購入するタイミングだと話が真逆になります。

仮に株価が100ドル、1ドル100円の為替だった場合基準価格は1万円です。一方同じ株価100ドルでも、1ドル150円の為替だった場合、基準価格は15,000円です。

投資信託は100円から購入できますが、基準価格が上がっている分購入できる口数は少なくなってしまうのが円安時なのです。

仮に株価が100ドル、1ドル100円の為替だった場合基準価格は1万円です。一方同じ株価100ドルでも、1ドル50円の為替だった場合、基準価格は5,000円です。

基準価格が下がっている分たくさんの口数を購入できるのが、円高時なのです。

このように為替によって資産評価額と、購入できる口数が表裏一体の関係、ということは覚えておきましょう!

3.超円安,どのような投資行動が良い?

円安が新NISAに与える影響を考えてみましょう。

例えば教育資金などの目的でNISAで投資していてもう目の前に取り崩すのであれば評価の高い円安時に取り崩すのはアリかと思います。

また何かの事情で急にお金が必要になっている、という場合も円安である今のうちに売却し現金に変えておくのも良いかもしれません。

ドル円」は長期間で見れば、ボックス相場になっており、長期間トレンドになっていないため、円高と円安を繰り返す可能性があります。

ドル/円チャート(直近30年間1ドル70円~150円の間で行き来)

出典:Trading View

改めて、思い出しましょう。なぜ新NISAで投資を開始したかを。

それは全世界やアメリカ経済の長期的な成長を見込んでいるからかと思います。

外国株に投資する以上為替の影響は不可避ですがそれを凌駕する株価の伸びを期待しているからかと思います。

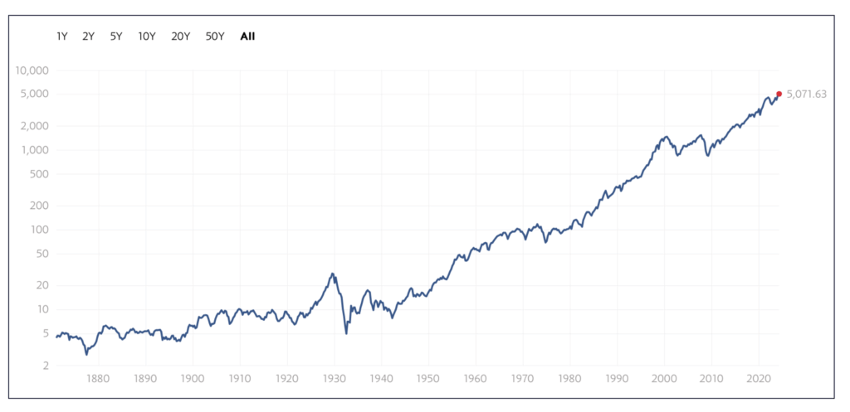

S&P500は150年間という超長期で1,000倍という驚異的成長

出典:https://www.multpl.com/s-p-500-historical-prices

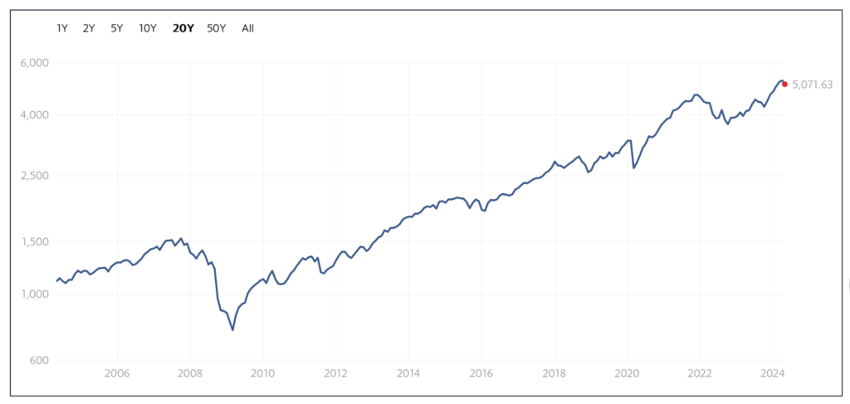

S&P500は直近20年間でも約5倍という成長!

出典:https://www.multpl.com/s-p-500-historical-prices

仮に円高に向かってもその時はたくさん口数を変えるチャンスです。それが将来大きく花開く可能性も高いです。

今後も円安に行くかは不透明ですが、為替の影響が気になる方は、積立投資がおすすめです。

それに積立投資だとクレカ積立で、ポイントをもらいながら投資することも可能です。5月からネット証券大手では10万円までOKになっています。

4.まとめ

目的により投資行動は変わってくるかと思いますが、本チャンネルのご視聴者様は長期分散投資で老後の資金を投資により形成している方が多いかと思います。

その場合、積立はやめないでください!

長期分散投資で10~20年後の資金を作っている方は淡々と積立を継続するのがベターな理由についてもご理解いただけたのではないかと思います。

本日の内容が皆様の資産形成の一助になれば幸いです。

最後までお読みいただき、ありがとうございました!最後にお知らせです。ガーコちゃんねるの公式LINE作りました!資産運用に役立つ豪華特典を無料でお配りしていますので、ぜひお友だち登録をしてお受け取りください🙇